做过的题你都能拿分吗?

临近考试,小编相信大家都开始启用“题海”战术,疯狂刷题,可是你现在做过的题,你考场碰到都能做对吗?

同为备考党的我,小编只想说,如果只做过一遍,那怕是有点难。

我相信大家都是从题海战术里走出来的朋友们,这其实就是一个熟能生巧的事情,即时可能你对某个知识点不理解,但是同一个题型你做完3次后,就有一种闭着眼睛我都能认出你的熟悉感,剥掉题干的外壳,其实都是同一个套路。

那么到底哪些题目是有典型考法的,哪些知识点是比较易错的点,这就是大家考前需要拿个小本本记下来的事情。

看到这里,是不是大家都有一种蠢蠢欲动,要赶紧去做笔记的想法?

知道目前大家都在争分多秒学习,贴心的品职教研组的小哥哥、小姐姐们也是熬夜赶工(心疼一下),帮大家整理了CFA三个级别学科的错题本,希望在最后的时候能给大家起到助力的作用。

在接下来的几周里,我们会陆续发放三个级别的高频问答,希望对大家的备考有所帮助。接下来小编就放上我们教研团队精心整理的CFA一级组合管理精选问答,希望对大家复习有所帮助哦!

精选问答1

题干

An analyst observes the following historic geometric returns:

The risk premium for equities is closest to:

A 3.2%.

B 3.4%.

C 3.6%.

答案解析

A is correct.

1+ nominal return = (1 + real risk-free interest rate) × (1 + expected inflation)× (1 + expected risk premium)

real rate of return for equities:(1 + 0.080)/(1 +0.0210)-1 = 5.8%

risk premium for equities :(1 + 0.058)/(1 + 0.0250)-1 =3.2%

解题思路

这道题是数量与组合两个学科的结合。首先要注意题干给的信息是geometric return,题目要求的是risk premium for equities。还有另一道题目是求real rate of return for equities,我们就把它们放在一起解答。

![]() 算术法求收益率,用加法,公式为:equity return=risk free rate + risk premium;

算术法求收益率,用加法,公式为:equity return=risk free rate + risk premium;

![]() 几何法求收益率,用乘法,公式为:(1+equity return)=(1+risk-free rate)(1+risk premium)

几何法求收益率,用乘法,公式为:(1+equity return)=(1+risk-free rate)(1+risk premium)

其中,1+risk-free rate= (1 + realrisk-free interest rate) × (1 + expected inflation)

可以推导出

1+real equity return= (1 + real risk-free interest rate) ×(1+risk premium)

1+ nominal equity return= (1 + real risk-fre einterest rate) × (1 + expected inflation) ×(1+risk premium)

1+ nominal equity return=(1+real equity return) ×(1 +expected inflation)

根据表格的数据,有:

1+ nominal equity return=1 + 0.080

1 + real risk-free interest rate=1 + 0.0250

1+ expected inflation=1 + 0.0210

因此:

real equity return=(1 + 0.080)/(1 + 0.0210)-1 = 5.8%

risk premium for equities =(1 + 0.058)/(1 + 0.0250)-1 = 3.2%

易错点分析

这道题很多同学没有注意到题干给的信息是geometric return,亦或者看到了,对如何用几何法求收益率不熟悉,所以这个推导过程大家可以记忆一下。切记读题目的时候要对一些关键词保持敏感。

精选问答2

题干

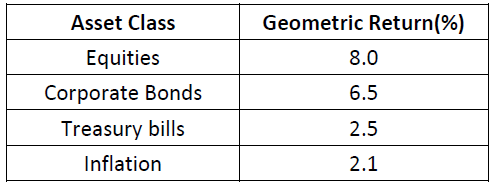

An analyst has made the following return projections for each of three possible outcomes with an equal likelihood of occurrence:

Which pair of assets is perfectly negatively correlated?

A. Asset 1 and Asset 2.

B. Asset 1 and Asset 3.

C. Asset 2 and Asset 3.

答案解析

C is correct.

Asset 2 and Asset 3 have returns that are the same for Outcome 2, but the exactopposite returns for Outcome 1 and Outcome 3; therefore, because they move inopposite directions at the same magnitude, they are perfectly negatively correlated.

解题思路

首先要看懂题干的表格,一共有3个资产。根据题意,一共有三种情况,每种情况发生概率相同,即发生概率都是1/3。每个资产在不同情况下会产生不同的收益。比如资产1,在第一种情况下,产生的收益率为12%;资产2,在第一种情况下,产生的收益率也是12%;资产3,在第一种情况下,产生的收益率是0%。

观察表格发现,三种资产产生的收益率不外乎12%,6%,0%,这正是题目巧妙的地方,所以正如表格最后一列所示,这三种资产的预期收益率都是6%(=1/3*12%+1/3*6%+1/3*0%)。题目问的是哪对资产是完全负相关,即要找哪两对资产收益率的相关性系数=-1。

解答这道题有两种方法:

![]() 一是定性分析。相关性系数反映的是两组数据变化的同步性。如果一组数据逐渐变大,同时另一组数据逐渐变小,那么这两组数据相关性就是负的。观察表格中的数字,比较明显可以看出的是资产2和资产3的收益率是完全负相关的。

一是定性分析。相关性系数反映的是两组数据变化的同步性。如果一组数据逐渐变大,同时另一组数据逐渐变小,那么这两组数据相关性就是负的。观察表格中的数字,比较明显可以看出的是资产2和资产3的收益率是完全负相关的。

outcome1→outcome 2→outcome 3时,资产2的收益率12%→6%→0,逐渐变小;

outcome1→outcome 2→outcome 3时,资产3的收益率0→6%→12%,逐渐变大。

![]() 二是利用计算器求两组资产之间的相关系数。以A选项资产1 &资产2的收益率相关性系数计算为例,打开金融计算器:

二是利用计算器求两组资产之间的相关系数。以A选项资产1 &资产2的收益率相关性系数计算为例,打开金融计算器:

【2nd】【7】进入data模式,首先清除历史记录【2nd】【CLR WORK】

依次输入两组数据:X01=12【↓】Y01=12【↓】X02=0【↓】Y02=6【↓】X03=6【↓】Y03=0【↓】;然后[2nd][8]进入STAT模式,一直按向下的箭头,直到出现r,r=0.5。说明两组数据的相关性系数=0.5。

同理,可以计算出资产1&资产3收益率的相关性系数为-0.5,资产2&资产3收益率的相关性系数为-1。

易错点分析

这道题目有两个难点。首先,有些同学在读题上就遇到了困难,没有读懂表格是什么意思。其次,不知道如何用计算器计算correlation。

精选问答3

题干

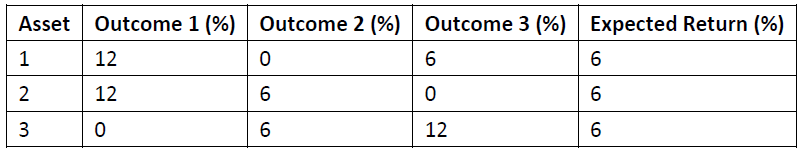

The set of portfolios on the minimum-variance frontier that dominates all sets of portfolios below the global minimum-variance portfolio is the:

A.capital allocation line.

B.Markowitz efficient frontier.

C.set of optimal risky portfolios.

答案解析

B is correct.

The Markowitz efficient frontier has higher rates of return for a given level of risk. With respect to the minimum-variance portfolio, the Markowitz efficient frontier is the set of portfolios above the global minimum-variance portfoliothat dominates the portfolios below the global minimum-variance portfolio.

解题思路

这道题的考点是Markowitz efficient frontier的定性表述,关键是要读懂题目。

dominate是优于、胜过的意思。题目问:minimum-variance frontier有一组组合,这组组合优于globminimum variance portfolio 下方的所有组合,问这组组合叫什么。

如下图所示,所有风险资产组合可以形成minimum variance portfolio的曲线,曲线最左边的点是global minimum portfolio。Markowitz efficient frontier(红色实线)全部在global minimum portfolio的上方,因此对于其下方的portfolio(红色虚线)是dominate 的。

易错点分析

这道题目最大难点在于读题,有些同学没有读懂题干的逻辑,甚至认为题目出错了。日常练习的时候遇到定性的题目,可以多读几遍题目,慢慢熟悉协会的定性表述,这是我们要逐渐培养的技能。

精选问答4

题干

Compared to the efficient frontier of risky assets, the dominant capital allocation line has higher rates of return for levels of risk greater than the optimal risky portfolio because of the investor’s ability to:

A.lend at the risk-free rate.

B.borrowat the risk-free rate.

C.purchase the risk-free asset.

答案解析

B is correct.

The CAL dominates the efficient frontier at all points except for the optimal risky portfolio. The ability of the investor to purchase additional amounts of the optimal risky portfolio by borrowing (i.e., buying on margin) at the risk-free rate makes higher rates of return for levels of risk greater than the optimal risky asset possible.

解题思路

这道题的考点是CAL的定性表述和两基金分离定律,关键是要读懂题目和判断考点。

dominate是优于、胜过的意思。这道题目问的是CAL上能获得比切点(optimal risky portfolio)还高的return是因为什么?

CAL切点的右上方的组合是borrowing portfolio,,通过向银行借钱投资optimal risky portfolio,能获得比切点(optimal risky portfolio)还高的return。

易错点分析

这道题有两个难点,首先,有些同学没有读懂题干的意思,不知道题目在说什么。其次,没有想到考点是什么。日常练习的时候遇到定性的题目,可以多读几遍题目,慢慢熟悉协会的定性表述,这是我们要逐渐培养的技能。

精选问答5

题干

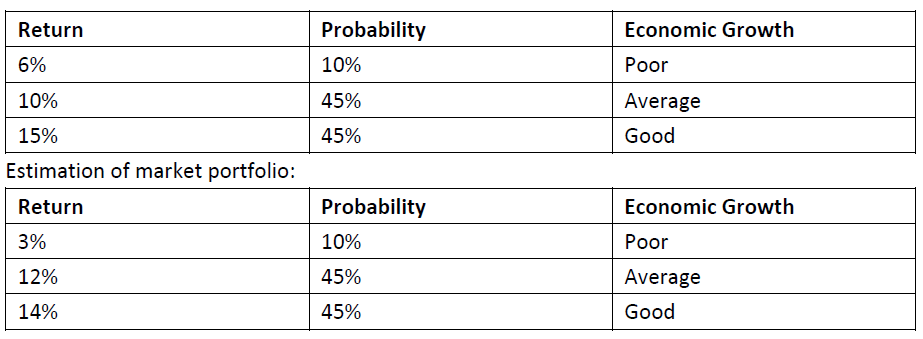

To evaluate the performance of an investment, an analyst has forecasted the return of an assets and market portfolio on different economic conditions and the probability.

Estimation of an asset:

Assuming the risk-free rate is 5%, the risky asset's beta is 1.2, and market portfoliois correctly priced, which investment decision should the analyst make?

A.The analyst should buy the risky asset because its expected return is higher than its required return in equilibrium.

B.The analyst should short the risky asset because its expected return is less than the expected return on the market portfolio.

C.The analyst should short the risky asset because its expected return can not compensate for its systematic risk totally.

答案解析

C is correct.

The estimated return of risky asset is 6%*(10%) +10%*(45%) + 15%*(45%) = 11.85%.

The expected return of market portfolio is 3%*(10%) + 12%*(45%) + 14%*(0.45) = 12%.

According to the CAPM, the expected return on the risky asset is 5% + 1.2*(12% - 5%) =13.4%.

Because the analyst's forecast return on the risky asset is less than its expected return derived from CAPM, the asset is overvalued and the analyst should sell it.

解题思路

这道题要求的是应该买入/卖出risky asset。求解这类题的大致思路是,分别求出该riskyasset的理论上合理收益率和真实市场中的预期收益率,对比收益率的高低。

市场组合的预期收益率=3%*(10%) + 12%*(45%) + 14%*(0.45) = 12%;

题目中假设市场组合是合理定价的,可以根据CAPM求该risky asset理论上合理收益率,该risky asset理论上合理收益率=5%+ 1.2*(12% - 5%) = 13.4%.

真实市场中该risky asset的预期收益率=6%*(10%)+ 10%*(45%) + 15%*(45%) = 11.85%.

真实市场中该risky asset的预期收益率<理论上合理收益率;→由于资产的收益率和价格是反向的关系,因此真实市场中该riskyasset的价格>理论上价格,即该资产的价格被高估。→投资策略——“低买高卖” (指的是价格的高低,不是收益率),因此应该卖出该risky asset。

注意:

资产的收益率和价格是反向的关系,收益率高价格低,收益率低价格高;

投资策略——“低买高卖”,指的是价格的高低(不是收益率),买入价格被高估的资产,卖出价格被低估的资产。

易错点分析

这道题有两个难点,首先,题目给出的表格和信息比较多,有些同学没有理清解题思路。其次,投资策略——“低买高卖”指的是价格的高低(不是收益率),有些同学在这里容易混淆。