大通银行,大家应该不会陌生,投资业界赫赫有名的“小摩”(英文全名:JPMorgan Chase Bank, N.A)。它的前身就是本期故事的主角——大通曼哈頓銀行(Chase Manhattan Bank):这么一家大银行曾经因为代理某个小券商的交易而被对方冒进又失败的交易策略拖下水,承担了“猪队友”造成的绝大部分损失……尽管时隔多年,仍是银行风险管理中永久存档的一个经典案例。

◆ . ◆. ◆ . ◆ . ◆

1980年前后的证券市场

1980年代前后,在历史上是一个特殊时期。这个时期的美国金融市场,也就是本次故事发生的背景,呈现出以下特点:

繁荣的回购市场

这里就要先考考大家的金融基础啦(敲黑板)——回购市场(RepoMarket)是个啥?

回购交易(Repo Transaction),类似于抵押贷款,当一方手上持有债券但是马上需要用钱时,就可以把债券抵押给交易对手方,从而获得一定融资,并约定到一定时间再还款购回所抵押的债券。回购市场呢,就是通过这样的交易将债券当作担保品(collateral)来获得融资的市场,属于证券抵押品市场的范畴。

当时的回购市场作为很多金融机构在“做空”交易中可以快速借到债券(borrowing bonds)的重要渠道,发展非常繁荣。这里买卖债券频率很快,很多都是隔夜的拆借,周期超短——这造成了当时美国回购市场报价的一个缺陷:没有应计利息的计算。

我们知道,在正常的债券交易市场上,交割价格是报价+Accrued Interest(AI:应计利息)。比如一只债券半年付息一次,在8月15号这天A卖给了B,那么7月1日-8月15号这段时间内A还是该债券的持有者,因此这段时间的利息是归属于A的;但是发行人只会在12月31日统一支付下半年的利息,这部分利息是会直接支付给当时的债券持有人(B)的,因此,在8月15号买卖债券的时候,B会先把应该付给A的利息(7月1日-8月15日的利息)先给A,这也就是所谓的Accrued Interest.

但是回购市场融券借钱是不用支付任何AI的。这么一来,回购市场与债券交易市场上的报价就产生了不同,两者之间差了应计利息——本金小了可能你不在意,但是金融机构之间的交易都是数额巨大啊! 于是两个市场之间就存在了赤果果的套利机会……

经济时局的动荡

1980年之前即六七十年代,“石油危机”(不明觉厉的小伙伴可以百度一下,另一个有趣的小故事哦)带来国际油价攀升,导致西方国家经济低迷。美国出现了失业率、通胀率大幅增高的现象,整个证券市场也经历了一个下跌的长周期。尤其是美国国债长期处于下跌状态,就好像房价一直涨的时间太长,给交易者造成一种不可能跌的固定思维是一样的。很多券商通过前期大量做空国债等方式赚到不少钱。

然而再好的赚钱机会也不会一直有——当然我们这是事后在上帝视角看整个历史过程——而那个时候的当事人往往只会沉浸在发财的美梦里是很难被惊醒的。![]()

随着石油危机的结束,国债价格开始止跌回升,之前大发“国难”财的券商来不及反应就赔得连底裤都不剩了……Drysdale就是其中之一。

Drysdale的如意算盘

Drysdale是一家注册资本只有2000万美元的券商。但是“人小鬼大”,这不妨碍它想“蛇吞象”的赚钱野心。它非常清楚债券交易市场和回购市场之间的报价套利机会,并且之前乘着国债价格不断下跌的“春风”通过“做空”国债尝到甜头、屡试不爽。于是在1976年,它做了一个大胆的决定:在一个市场上“做空”国债、另一个市场上借入国债,不但可以继续享受债券价格下跌带来的价差收入还会平白多一个AI的无风险利得。

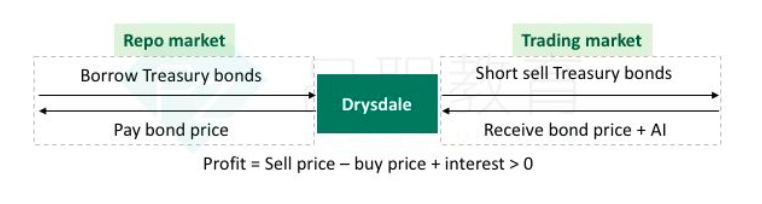

具体交易策略见下图:

由此可见,这场交易的结果有以下三种情况:

![]() 债券价格下跌,Drysdale获利(因为他做的是卖空的操作)

债券价格下跌,Drysdale获利(因为他做的是卖空的操作)

![]() 债券价格不变,Drysdale获得Accrued Interest,仍然获利

债券价格不变,Drysdale获得Accrued Interest,仍然获利

![]() 债券价格上涨,Drysdale会有亏损

债券价格上涨,Drysdale会有亏损

因此只有在债券价格上涨时,Drysdale才会面临亏损。是不是任谁都觉得获利机会还是蛮大的啊?

所以,这场套利注定是疯狂的——Drysdale计划动用远远超出自身资本的3亿美元来投入其中。当然他们没有这样庞大的本钱,于是把目光投向了一家财力雄厚的老牌银行——大通曼哈顿银行。

“冤大头”的登场

彼时的大通曼哈顿银行图样图森破,轻信了Drysdale各种拍胸脯的“赚钱神话”,在没有任何担保品的情况下就借给对方3亿美元来进行融券交易,这还不算完,自己又亲自担任了Drysdale债券借贷的代理商(broker),深度参与其中——即在实际交易市场中大家都只看到大通曼哈顿银行是直接的交易对手。

然而,市场行情说变就变,在国际时局风云变幻中,小概率的第三种情况出现了!美债奇迹般地坚挺起来,并且大幅上涨,Drysdale一下子就亏光了所有,不仅无法偿还借来的3亿美元,还直接宣告了破产。留下一堆等着付利息的债券买家和傻了眼的大通曼哈顿银行……

此时它的处境非常尴尬,不但借出去的3亿没影儿了,还被Drysdale的交易对手追讨利息。如果不同意支付利息,那么很多交易对手会倒闭,而作为直接参与交易的代理商,大通曼哈顿银行会面临各种诉讼。![]()

思虑再三,最终它承担了所有的损失,不但损失了商誉还带来自身股价下挫,结结实实当了一把“冤大头”。

教训与启示

说起来,这个故事距离我们已经很久远了,但在今天仍有借鉴意义。因为1980年代的世界经济也在经历巨变期,只是方向不同:与今天世界时局由平静转向动荡相反的是,那时是由石油危机的动荡转向平稳。而只要有大的时局变化,市场波动性就会更显著、市场风险就会更频繁更巨大。

Drysdale没有预估到市场变化,作出超出自身能力的高风险投机行为固然不可取,但是作为银行,加强对操作风险等各种风险的管理措施、建立止损制度,防止频发的市场风险事件蔓延到更多的地方、引起更大的损失就非常必要。

显然本次案例中,大通曼哈顿银行的证券交易经理缺乏经验:他们借出巨额资金时竟没有考虑对方的资本金和担保品是否足够覆盖;在代理证券借贷业务时简单理解自己只是一个中间人的角色,而在代理协议中没有通过写明责任和义务来保护自己免于承担所有损失;并且在损失发生后没有预估到Drysdale这么快会弹尽粮绝,连债券利息都无法支付……

而这种由于人员本身认知问题带来巨大损失的情况,其实都源于公司本身缺乏更好的内控流程(betterprocess control):如果在计划新的融资项目和金融服务时,有公司内部风险管理部门的专业审查和批准,结局也许就不会这么难堪。![]()

总之,合作伙伴冒着多大的“市场风险”并不可怕,可怕的是没有修建起合作“防火墙”从而带来巨大的“操作风险”(毕竟比起“市场风险”的损失曲线,“操作风险”更有长尾趋势啊!);当银行开始一项合作时,考虑能赚多少钱不是最重要的,预先演练危机时刻如何尽快止损、防范被“猪队友”拖下水才是重中之重。

当然看完介绍,也不妨到我们喜马拉雅电台听何老师再详细介绍一遍关于大通曼哈顿银行的考点哦!直接扫描下方二维码就可以收听哦!

◆ . ◆. ◆ . ◆ . ◆

配图来源网络