近日,中国人民银行研究局课题组发表《客观看待第一季度银行业利润增长》,指出年内银行业不排除会出现零增长或负增长的可能。疫情期间的银行业到底表现如何呢,让我们用银行业公布的第一季度报表来分析一下吧~![]()

小编将以大型商业银行和股份制银行为例(工农建交中邮),从成长能力、盈利能力、风险控制能力这3方面进行分析。

成长能力

成长能力,主要指企业未来发展趋势与发展速度,包括企业规模的扩大,利润和所有者权益的增加。考虑到银行的特有属性,我们选取了三组指标来综合反映,分别是收入增长率(反映银行的扩张速度)、存款总额增长率(反映银行吸纳存款的能力)、生息资产增长率(反映银行生息资产的扩张速度)

单位:%(同比增长率)

数据来源:wind

在生息资产(贷款,投资等业务形式上的资产,能够为银行的经营带来收入)同比减少43.19%的情况下,大型商业的营业收入和净利润还能实现同比增长5.23%,3.74%。这主要是因为在疫情的影响和中国的国情背景下,银行业作为金融体系的主体,在经济下行的时期需要发挥稳增长的作用,所以并没有像欧美国家那样因为预估疫情可能对银行未来资产质量造成较大的冲击而大幅度增加了拨备计提。

盈利能力

盈利能力是指银行获取利润的能力,说白了就代表着银行赚钱的能力。对于盈利能力的分析我们选取了净利差,净息差,存贷款比例(贷款总额/存款总额)三个比例。

数据来源:wind

从以上数据可以看到,除了交通银行和农业银行以外,其他商业银行的净利差的一季度同比增长率均为负数;而除了农业银行以外,其他商业银行的净息差的一季度同比增长率都是负的,这可以说明一季度的银行业的获利能力受到了一定程度的影响,各大行的盈利能力都有不同程度的下降。

风险管理能力

风险管理是商业银行为减少经营活动中可能遭受的风险进行的管理活动,其目标是寻求最小风险下的最大盈利,是商业银行的核心能力之一。银行监管的日趋严格也表明了风险管理的重要性。比如我们非常熟悉的《新巴塞尔协议》就是全球性的银行监管。

![]() 《新巴塞尔协议》

《新巴塞尔协议》

1.最低资本要求(Minimum Capital Requirements):即最低资本充足率达到8%,而银行的核心资本的充足率应为4%。目的是使银行对风险更敏感,使其运作更有效。

2.监察审理程序(Supervisory Review Process):监管者通过监测决定银行内部能否合理运行,并对其提出改进的方案。

3.市场制约机能,即市场自律(Market Discipline):要求银行提高信息的透明度,使外界对它的财务、管理等有更好的了解。

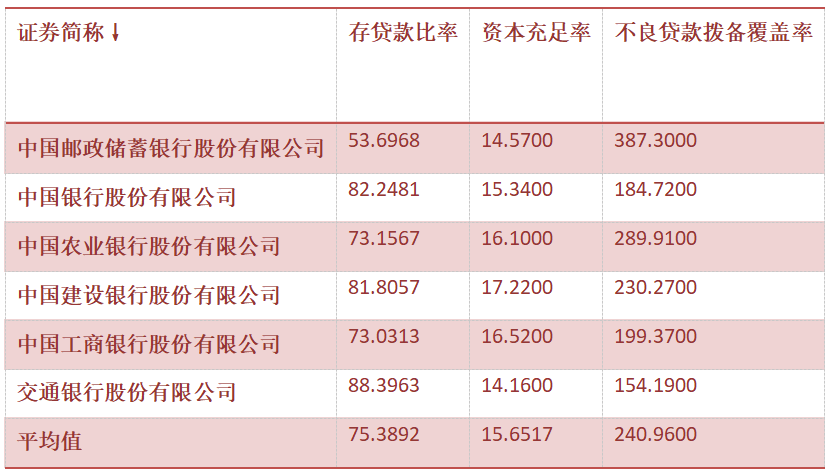

在这里我们选取了存贷比例(贷款总额/存款总额),核心资本充足率,不良贷款拨备覆盖率作为考察银行的综合风险控制能力的指标。

数据来源:wind

从数据中可以看出,因为疫情的影响,一季度大型商业银行的存贷款比率平均值在75.38%左右,存在一定的支付风险。资本充足率是一个银行的资本对其风险资产的比率。目前我国商业银行稳健运行,资本充足率都远高于监管要求。不良贷款拨备覆盖率是衡量商业贷款损失准备金计提是否充足的一个重要指标。就第一季报报表来看,当前银行的拨备覆盖率远大于监管部门对银行业的要求(150%),财务状况稳健。

从一季度披露的数据来看,新冠疫情的影响对于银行业相比其他行业暂时是较为平缓。但是经济周期与金融周期并不同步,随着实体经济困难向金融领域传导滞后效应逐渐显现,不良贷款的风险可能会暴露在后期,后期银行利润可能呈现下滑趋势。

另外我国为帮助中小企业复工复产,渡过疫情难关,银行业允许企业延期还款付息,这对下半年银行业的盈利都会有很大的影响。![]()

央行课题组提前发布研究报告,让银行做好预案,意味着商业银行在合理控制自身风险下将会进一步让利实体经济。当前情形下,银行做出一定的自我牺牲,全力支持实体经济复工复产,实现金融与实体经济的良性循环也将是一个双赢的选择!

戳原文,直接购买「2020品职CFA课程」