这里关于covered bond有点疑惑, 说如果贷款违约了, 银行还要拿自己一部份经营利润来偿还投资者, 但这个贷款不就是抵押品吗? 为何出现损失银行还要额外赔偿投资人? 例如说我跟银行贷款买房, 房子价格下跌了或是房子坏了, 难道银行还找我要赔偿?!

发亮_品职助教 · 2022年04月22日

嗨,爱思考的PZer你好:

不好意思,我刚修改回复删错了答案。可能有点乱,最新的回复看这个哈~~

本质上投资人就是按时拿到本金利息就可以,这个抵押品具体涨跌幅应该与投资人无关才对, 哪怕抵押品发生减损,只要债券发行人能按时偿还本金利息就可以了,之所以会说抵押的房贷违约银行要负责,是有个前提我们covered bond的利息主要由这些贷款所产生的,并用于支付给投资人

对的,这个理解完全正确。

如果银行坚持用自己的经营利润来支付给投资人,那这些房贷好坏不就与投资人无关了吗?

是的。

有规定一定要用贷款的利息付给投资人吗?

这块没有要求房贷的利息一定归还Covered bonds,只要能按时偿还债券的现金流即可,银行用自己的经营收入支付债券现金流也完全OK的。

这块的关键点就是:如果主要用房贷现金流归还Covered bonds的话,若房贷现金流不够了,那剩余的现金流从银行出;

或者如果银行用自己的经营收入归还现金流的话,如果经营收入不够了,Covered bonds有专属抵押物房贷,那么剩余的现金流从专属抵押物房贷出。无论如何,就是covered bonds的现金流可以有两个来源:抵押物+发行人银行,这就体现出这类债券既对房贷有求偿权,又对银行有求偿权。

如果主要是用经营收入偿还的话,那和普通债券相比,普通债券的现金流就只有银行的经营收入,假设银行经营收入不够偿还了,此时算作违约事件,那银行进行清算时,所有的债权人只能按照债券级别排队等待赔偿。

而Covered bonds存在专属抵押物,如果银行利润不够了,可以直接拿专属抵押物的现金流。

如果主要用房贷现金流归还Covered bonds时,并且房贷的现金流不够了,那么银行就需要补偿不够部分。这样就保证了抵押物无论是收益好还是收益差,都不影响债券的现金流,即抵押物不影响Covered bonds的收益。

试想一下,如果抵押物现金流不够了,然后Covereds bonds无法从银行处获得补偿,那么抵押物的亏损就引起了Covered bonds的收益不足,那这种就是Covered bodns承担了抵押物房贷的亏损,这与债券的收益特征不符,因为债券不承担收益与亏损,只拿固定的利息和本金。

----------------------------------------------加油吧,让我们一起遇见更好的自己!

发亮_品职助教 · 2022年04月22日

嗨,从没放弃的小努力你好:

但我还是不明白为何我抵押品价植减损时要赔付给投资人?

因为Covered bonds本质还是银行发行的债券。我们先不讨论抵押物的问题,就是哪怕这支债券没有抵押物,如果银行不能按时足额偿还债券的现金流,投资者也有权要求银行进行赔付,因为债券的投资者总是有优先的求偿权。

那现在Covered bonds还存在专属抵押物了,此时Covered bonds的现金流就更加明确了,所以他会更安全,抵押物产生的现金流就专供Covered bonds,一般情况下抵押物房贷的现金流都可以偿还Covered bonds,但如果不够的话,作为一个债券来说,Covered bonds的债权人也有权要求银行进行赔偿,这是债券这种投资的特点,不分享公司的利润与亏损,他只拿确定的利息和本金,公司如果有减损亏损,债券的投资者也总是有优先求偿权。

这些房贷既然作为抵押品, 投资人不就自己承认这些房贷有价值吗? 如果减损也是投资人自己的事, 怎么银行来得负责?

Covered bonds在设计上就是信用质量极高的一类债券,属于银行低成本的融资方式。实际上没有抵押物,银行也能正常发行债券,现在银行为了降低融资成本,就想办法增强债券的评级,于是就给这个债券放了一个专属抵押物。

所以如果专属抵押物的现金流不够Cover债券的话,作为债券投资者,是有权要求债券发行人进行补偿的。

因为债券的发行人,永远有义务按时足额支付债券的现金流,否则计算违约事件。

注意,现在的投资标的Covered bonds还是债券,债券的投资者是有优先求偿权的,我们投资者投资债券是不参与标的价格涨跌的,债券发行人经营的好,债券投资者也不会参与利润分享,债券发行人经营的不好,债券投资者也有权要求安全拿回本金和利息,不承担亏损,所以标的资产减损我们债券的债券投资者是不承担损失的,依然有权要求拿回足额现金流,否则就是发行人的违约事件了。

----------------------------------------------加油吧,让我们一起遇见更好的自己!

发亮_品职助教 · 2022年04月20日

嗨,爱思考的PZer你好:

说如果贷款违约了, 银行还要拿自己一部份经营利润来偿还投资者, 但这个贷款不就是抵押品吗?

是的,房贷就是这个Covered bonds的抵押品。主要的逻辑关系可以看下面的回复。

为何出现损失银行还要额外赔偿投资人? 例如说我跟银行贷款买房, 房子价格下跌了或是房子坏了, 难道银行还找我要赔偿?!

这里是这样,我们买房的话向银行贷款,对我们来说房贷是负债,对银行来讲,银行就形成了一笔资产,就是房贷Mortgage。

但是对于房贷来讲,这是期限非常长的贷款(比如10~30年的房贷),所以银行要完全回收掉本金需要等待很长时间,这就影响了资金的周转速率,影响了银行赚钱的能力,因为只有回收掉本金才能进行新的放贷业务。

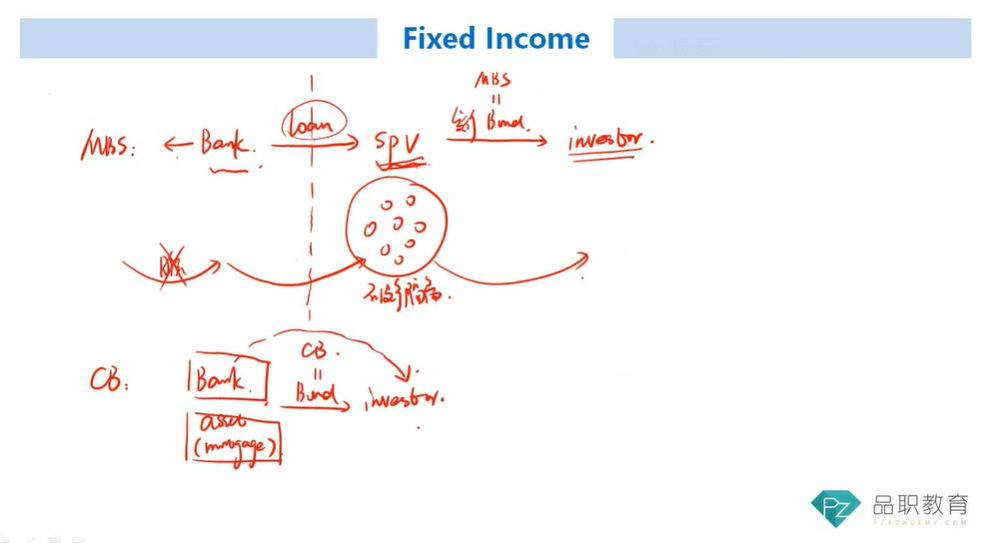

于是,银行就考虑发行债券融资增加手上的资金,同时用这个房贷作为抵押物来降低发债融资成本,并且这个房贷是专属抵押物,不能挪为他用,金融机构发行的这种有专属抵押物的债券就叫做Covered bonds。一般专属抵押物都是房贷。

所以本质上看,Covered bonds是银行发行的债券,并且发债的抵押物是房贷Mortgage。正常来讲,房贷收回来的利息与本金现金流,银行就用来归还Covered bonds投资者的现金流。但如果房贷出现断供,那么银行收回来的现金流不足偿还Covered bonds投资者,这时候Covered bonds的现金流就会受到影响,但由于Covered bonds毕竟是银行发行的债券,银行需要履约,所以银行就要拿自身的经营利润归还Covered bonds的利息和本金。

这就是Covered bonds的双重保障,首先Covered bonds是有专属抵押物的融资,所以Covered bonds的投资者拿到的现金流是抵押物房贷产生的现金流,同时Covered bonds还是银行发行的债券,一旦抵押物房贷出现大面积违约,银行收回来的现金流不够时,Covered bonds的投资者有权要求发行人银行补足现金流,这时候银行就拿自己的利润补偿,就是Covered bond有权要求银行赔付的含义。

总结下就是,Covered bonds是银行发行的,用房贷作为抵押的债券;Covered bond的投资者获得的现金流来自抵押物房贷以及发行人银行,有双重的现金流保障。

----------------------------------------------加油吧,让我们一起遇见更好的自己!