laddered有比barbell更多的现金流, 那不应该意味着再投资风险更高吗? 为何这里更低?

pzqa015 · 2022年04月03日

嗨,从没放弃的小努力你好:

我如果现金流都集中在中间四到六年, 但却是十年期的组合, 是不是表示我中间到期了就要进行再投资? 前后感觉依然很矛盾, 我投资期如果是10年的组合, 但我现金流都集中在四到六年, 怎么也不可能投资期刚好是负债到期期限啊, 债券现金流集中在四到六年不表示债券四到六年就到期了, 后面没有现金流不是吗?

--------

举个例子吧,资产端买了一个Portfolio,portfolio中有若干只零息债券,其中,最晚到期的一只是10年期,占比1%,最早到期的一只是2年期,占比3%,剩下的96%债券到期日都集中于第4年-第6年到期,那么这个Portfolio就是Bullet portfolio。

现在我的负债是5年到期,我可以用这个bullet portfolio来cover,这个bullet portfolio的duration可能刚好是5.几,它与负债的到期日或者说投资期5年是接近的。

那么这种情况中,第4-6年到期的现金流,可能不会做太多的再投资,因为负债就是5年的,这就是bullet 的reinvestment risk小于barbell和laddered的原因。

实务中很难做到刚好匹配,都是相对的,找到尽量匹配的。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

pzqa015 · 2022年04月02日

嗨,爱思考的PZer你好:

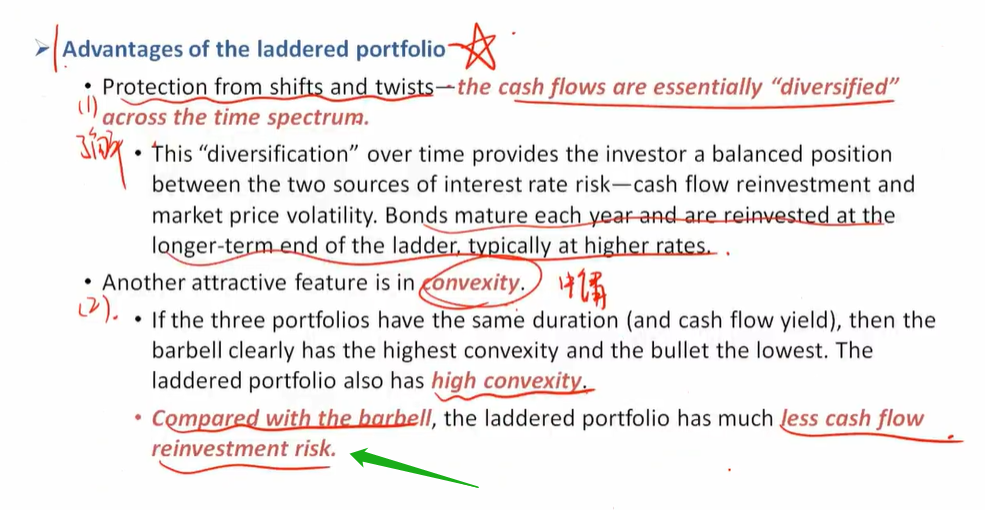

reinvestment risk是收益率曲线变动,导致收到coupon再投资收益变的不确定的风险,因为barbell期初有占比很大的现金流入,所以面临再投资风险会很大,而laddered 现金流均匀分布于中间期限,每笔现金流相对于laddered所有现金流的占比相对低于barbell期初现金流相对与barbell所有的现金流,也就是laddered portfolio现金流分布更均匀,所以收益率曲线变动时,不同时间点现金流的再投资盈亏更有可能相互抵消,所以它的再投资风险是小于barbell的。

Barbell、laddered、bullet这3个Portfolio放在一起比较的时候,都是其他条件一致,唯一的差别就来自现金流的发生时间不同。所以在投资期一样的时候,Barbell早期收到占比很大的现金流,于是面临的再投资风险会更大一些;Bullet的现金流就比较集中在投资期结束的附近,所以再投资风险就小一点,laddered居中。

----------------------------------------------努力的时光都是限量版,加油!