嗨,努力学习的PZer你好:

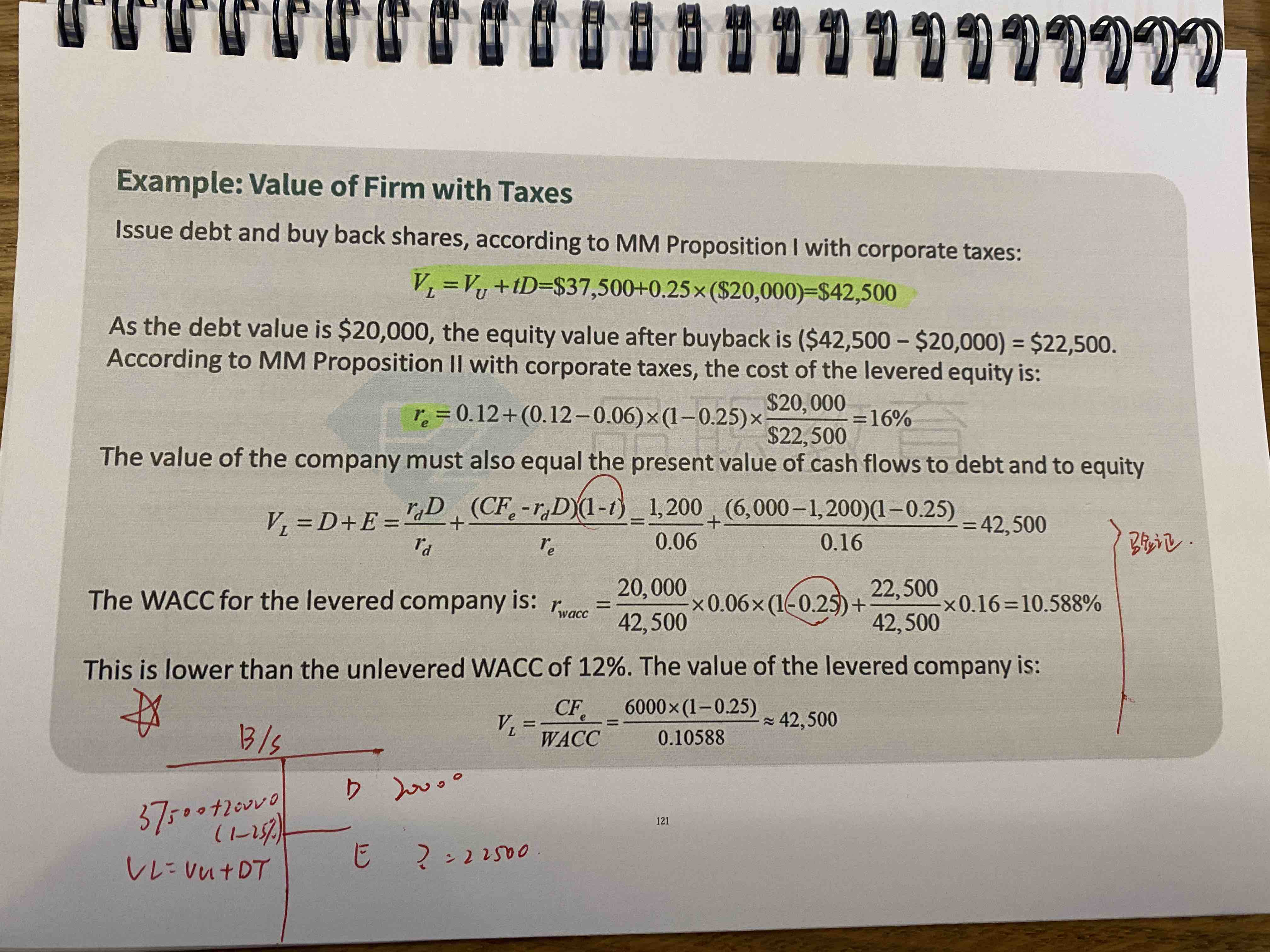

1)第二个图片:VL=D+E。这里我根本没明白它的现金流从哪里来的。如果是债券的现金流的话应该是债券的价值乘以债券的票面利息,这道题根本就没有出现票面利息,他✖️的是债券融资的成本Rd,这里已经就很不明白了。

债券的期间现金流利息,是用债券的面值乘以票面利率

这里是简化了,即假设债券的价格等于面值,所以票面利率等于 YTM,又因为 rd = YTM,所以票面利率等于 rd

2)前面PPT算NPV讲的不是说现金流分子不考虑Rd吗?Rd是应该在分母折现用的。为什么这里又✖️Rd了呢?

这是两个场景哈

前面讲计算 NPV 时,分子不考虑融资成本,背景是做资本预算评估项目

现在是计算负债的现值,是假设了永续年金,所以现值�等于期间现金流除以折现率

原理和同学之前问过的关于优先股成本的计算一样,请参考:https://class.pzacademy.com/qa/96543

3)另外equity的现金流更不明白了....原来全部股票现金流是6000,现在有股有债,他的假设是原来的全部是股票的现金流等于现在股票➕债券的现金流。这里从哪儿来的?是homogeneous expactation吗?假设无论股票债券什么变化他的现金流都一样?

可以这么理解,题中说的现金流,可以理解为是 EBIT

投资决策和融资决策是相互独立的,不管融资部分是全投资假设,还是有负债,具体负债多少,都不改变一开始的 EBIT 6000

只不过有税有利息,所以此时,股权部分的现金流还要在 6000 基础上做调整

4)同样VL公式。另外为什么要在股票的现金流上*(1-T),股票的分红是已经税后的

因为现在的背景是有税,而不是无税,所以要考虑税收

可以理解为是从 EBIT 到 NI,(EBIT-Int) * (1-T) = NI

5)前面债券的1200应该*(1-t)才对吧?你看后面wacc计算就是在债券Rd处✖️的0.75。

前面债券不用乘以税呀?债券的「期间现金流」就是利息 Int,不需要乘以利息

计算 WACC 时考虑的是税后债务成本,相当于在计算债务成本,因为有税,所以要考虑税后

5)这题真的很晕。

这道题只是通过例题,讲解验证 MM 理论的结论,如果不是每一步都理解,问题也不大

关于 MM 理论,课后题只有两题,分别是第 7 和 8 题,都是定性考查,还是很简单的,几乎不会考查计算,所以这道例题如果实在有疑问,不妨先跳过学习后面的内容

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!