NO.PZ2021060201000006

问题如下:

Johnson recommend his customer a specialist hedge fund strategy that would allow portfolio to

maintain a high Sharpe ratio even when equity markets

fall.

The specialist hedge fund strategy that Johnson plans to recommend is most likely:

选项:

A.cross-asset volatility trading between Japanese markets and the US

B.selling equity volatility and charge the volatility risk premium

buying longer-dated out-of-the-money options on VIX index futures

解释:

C is correct.

即使在股市下跌的危机中,也可以帮助投资组合保持高夏普比率。购买 VIX 指数期货的长期out of the money期权是一个选择,它是一种多头股票波动率头寸,可作为保护性对冲,尤其是在波动率飙升和股价下跌的股市危机中。多头波动率策略是多头股票投资的有用的潜在分散器。由于股票波动率与股票市场回报有大约 80% 的负相关,股票波动率的多头头寸可以大幅降低投资组合的标准差,这将有助于提高其夏普比率。与短期期权相比,长期期权对波动率水平的绝对敞口(即 vega 敞口)更多,而且out of the money期权通常会以比in the money期权更高的隐含波动率水平进行交易。

A 不正确,因为 cross-asset volatility trading是一种相对价值波动率交易,通常可能涉及特殊的、面向宏观的风险,这些风险可能在股市危机期间产生不利影响。

B 是不正确的,因为波动率卖方是危机期间的保险提供者,而不是危机的受益者。 卖出波动率提供波动率风险溢价或补偿,以承担为股票和其他证券持有人提供危机保险的风险。 在空头方面,期权溢价卖家通常在正常的市场环境中获得更稳定的回报。

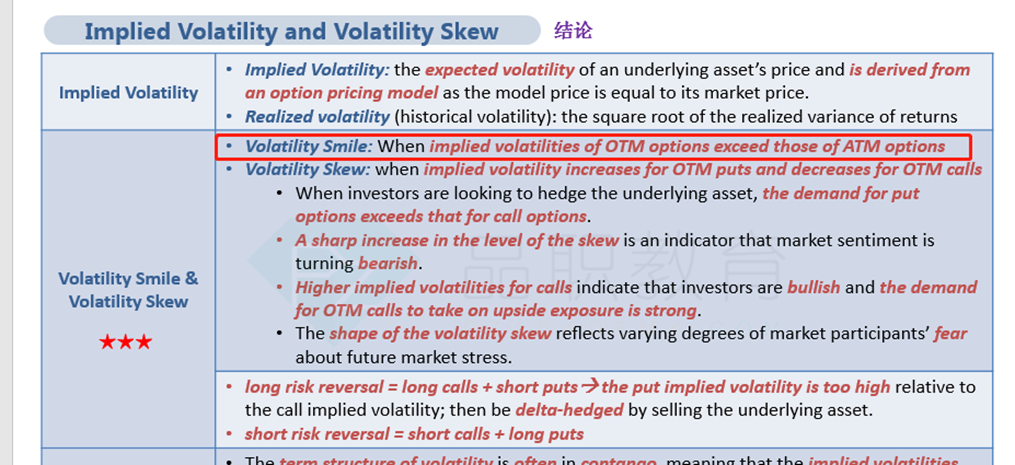

Outofthe money期权的隐含波动率比itm的高,是为什么呢?