由0到2年,bond yield线性升高2%,平均升高1%,也就是第一年1%,第二年也是1%,为啥计算时把两年总的变化作为1%,而每年只有0.5?两个0.5的平均值是0.5,不是1。请解释一下好吗?谢谢!

源_品职助教 · 2022年02月22日

嗨,从没放弃的小努力你好:

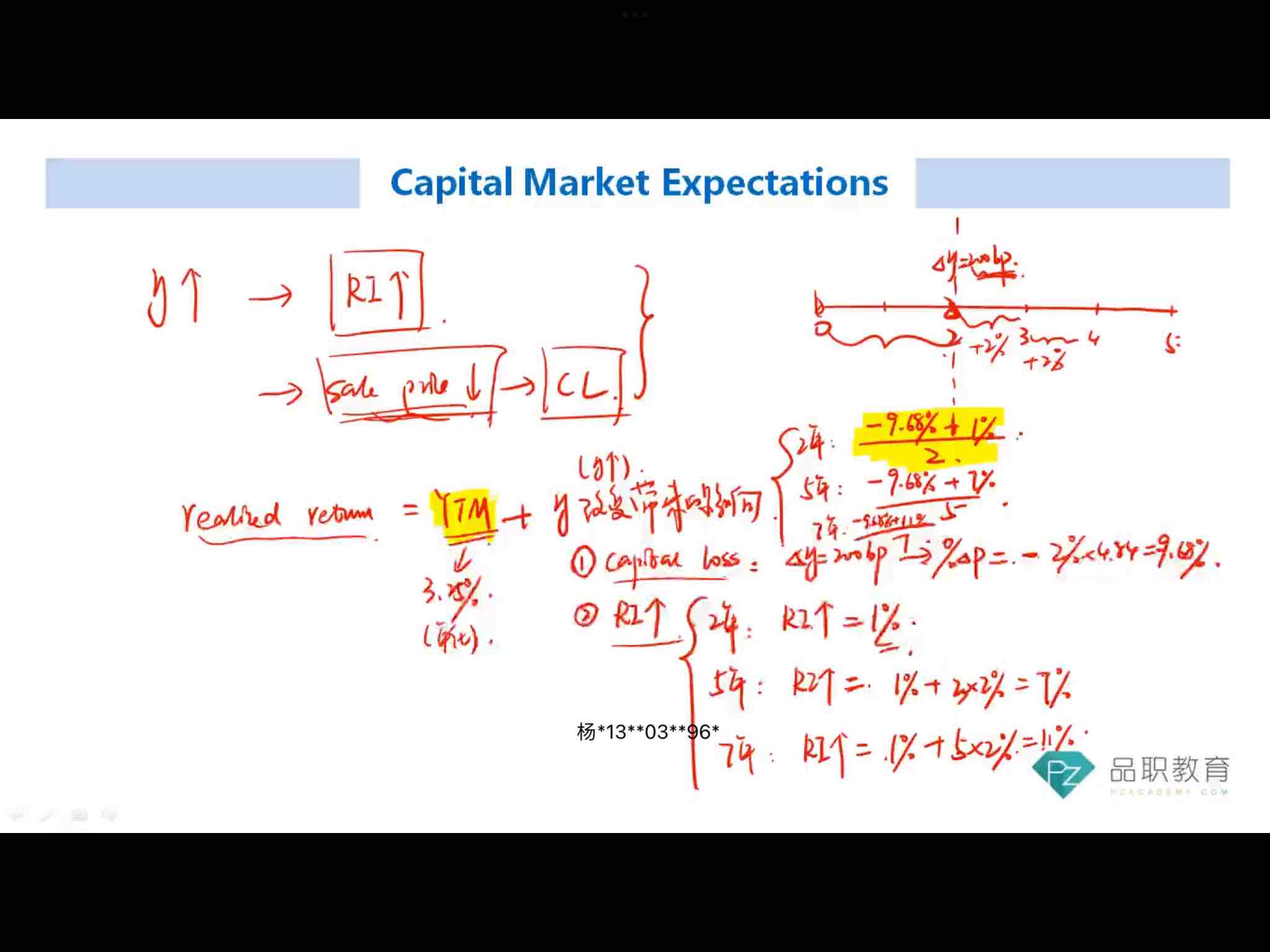

前两年增加的幅度幅度是1%,而非2%,这是个粗略值,之后每年增加才是2%。

RI前两年年总共上涨是1% 可以这样想。

如果是在0时刻就上涨了2%,那么第一年就有个2%,第二年也有个2%,所以总共就是4%

如果实在1时刻上涨了2%,那么就只有1个2%(也就是从第一年到第二年末的2%)

所谓2%,它只是一个年化收益率的概念,落实到题目里,需要将其天化。

但是题目没有告诉我们具体的涨息的时间点,所以这个天化就没法具体来算。

从结果来看,原版书是假设第二年年末才涨到2%,也就是之前很长一段时间的都没有享受到这个2%,

从一个平滑的观点看,原版书告诉我们,其实头2年只上涨了1%。

其实原版书这里没有对1%做出详细的解释,可以直接当成是原版书自己的一个假设,因为真实怎么长的,其实谁也不知道。

因为投资期是T0时刻,所以从从第二年之后,每过1年,就有个2%,因为它是再投资,每年都会投资一次。

举个例子,在2021年到2022年间,利率提高了2%,那么之后没过完整的一年,都会享受到这2%

所以,22年到23年这一年,再投资收益是完整享受到这2%的。所以这一年就会有这么个2%

那23年到24年,又过了一年,就又一次享受到了这2%,就又多了2%。以此类推。

说回5年,就是前两年的1%再加上(5-3)×2%,七年就是1%+(7-2)×2%(线性模式)。

不客气~

----------------------------------------------加油吧,让我们一起遇见更好的自己!