嗨,爱思考的PZer你好:

为什么两者期限相同,duration就一定是neutral,这样就能消除利率风险呢?

这是近似的让期限代表Duration,所以期限相同则Duration相同。这种做法有误差,但是在现实中是存在的,之前在WSJ上看到过Macaulay duration,Maturity与Duration概念混用的情况。

这里是这样,Duration就专门用来描述债券的利率风险,所以当Duration-neutral(Duration=0时),则认为整个Portfolio的利率风险为0,即,消除了利率风险。

构建Duration-neutral,一般在可以见到以下几种情形:

- Duration-neutral,这里的Duration是Modified duration or effective duration。找两个债券,且他们的Modified duration (Or ED)相等,然后Long一个债券、同时Short另外一个债券,这样Long-Short了相同的Duration,实现了净Duration头寸=0,即Duration-neutral。比如Long modified duraiton=10的债券,Short modified duraiton=10的债券,最终净Modified duration=0,实现Neutral。这种在三级固收的Spread理解里是这样。

- Duration-neutral,这里的Duration是Money duration (or BPV)。此时就需要计算两个头寸的BPV了,然后让他们的BPV相等,执行Long-short可以实现BPV=0。比如,Long BPV=2300的债券,Short BPV=2300的债券,实现净BPV=0。在第3个Reading,Yield curve flattener or yield curve steepener中的各种Neutral策略,就是这里的BPV Neutral.

- 认为期限相等则Modified Duration相等,这是有误差的办法,然后就回到了Modified duration-neutral。

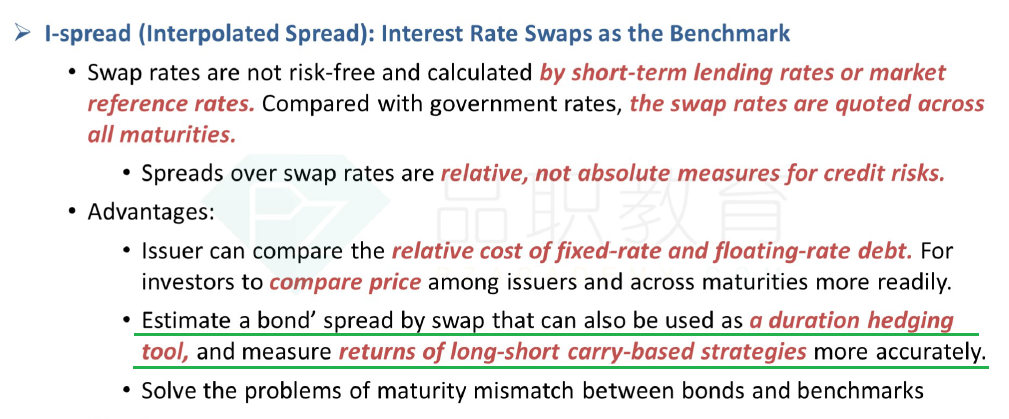

在计算G-spread,I-spread时,都是让减号前后的Maturity相等(Spread的概念定义),于是认为减号前后的Modified duration相同,相减后实现Neutral。

这里的duration heding是指modified duation吧,为什么两者期限相同,modified duration就也会相同呢?

对,在计算Spread时,减号前后是Maturity相等,则认为Modified duration也近似相当,于是减完实现Neutral。

期限相同则Modified duration相同是近似相等,简化处理。

还有这段话的后半句,为什么这个spread是体现了long short carry based strategy?

因为Swap本身可以看成是Long/Short strategy,例如,Receive fixed-pay floating,可以看成是Long长期债券、Short短期债券。

所以这个Swap获得的收益可以看成是:Long长期债券的收益 - Short短期债券的收益,这天然就是一个Long-short carry trade strategy。

因为在计算I-spread时,是将Swap作为Benchmark,所以Swap对标的Long-short strategy可以看成是Benchmark long-short strategy,这是一个只需简单地进入Swap就可以获得的Long-short收益。

于是,我们的目标Long-short strategy收益,减去Swap代表的Benchmark long-short strategy收益,就可以反映出,目标Long-short strategy相比Benchmark long-short strategy所获得的额外收益。因此I-spread特别适合衡量Long-short策略的收益。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!