老师关于这个题,还是觉得有点晕。

如果 spread tight,说明经济好,这样的话spread 抵消 Rf, 价格变化就没那么大么?这样是说empirical duration就小了?还有可能是负的。

这个视频老师举例那个hedge的, When spread tight, 抵消作用就没有那么强,Duration 就上升,需要更多future hedge,那我觉得有点矛盾。能不能解释一下我哪错了谢谢

mario · 2021年11月16日

老师关于这个题,还是觉得有点晕。

如果 spread tight,说明经济好,这样的话spread 抵消 Rf, 价格变化就没那么大么?这样是说empirical duration就小了?还有可能是负的。

这个视频老师举例那个hedge的, When spread tight, 抵消作用就没有那么强,Duration 就上升,需要更多future hedge,那我觉得有点矛盾。能不能解释一下我哪错了谢谢

手上有Hyb, when spread tight, 应该增加用short future hedge头寸还是减少。

pzqa015 · 2021年11月17日

嗨,从没放弃的小努力你好:

HYB spread tight→经济变好→risk free rate下降→benchmark portfolio的value↑。

由于HYB spread对risk free rate有抵消作用,所以虽然risk free rate下降,但是HYB的折现率并没有下降太多,portofio value并没有上涨太多,小于benchmark portfolio value的上涨幅度,所以,需要用futures来做overlay,弥补二者之间的difference,应该增加long futures而不是short futures吧。

----------------------------------------------加油吧,让我们一起遇见更好的自己!

mario · 2021年11月17日

老师,谢谢你!我非常赞同你说的。就是视频把我搞晕了:是这么说的“ When spread tight, 抵消作用就没有那么强,EDuration 就上升,需要更多增加对冲” ED 为啥上升?抵消作用没那么大不就是price change小么?那ED 不就是小么?

pzqa015 · 2021年11月17日

嗨,爱思考的PZer你好:

同学你好

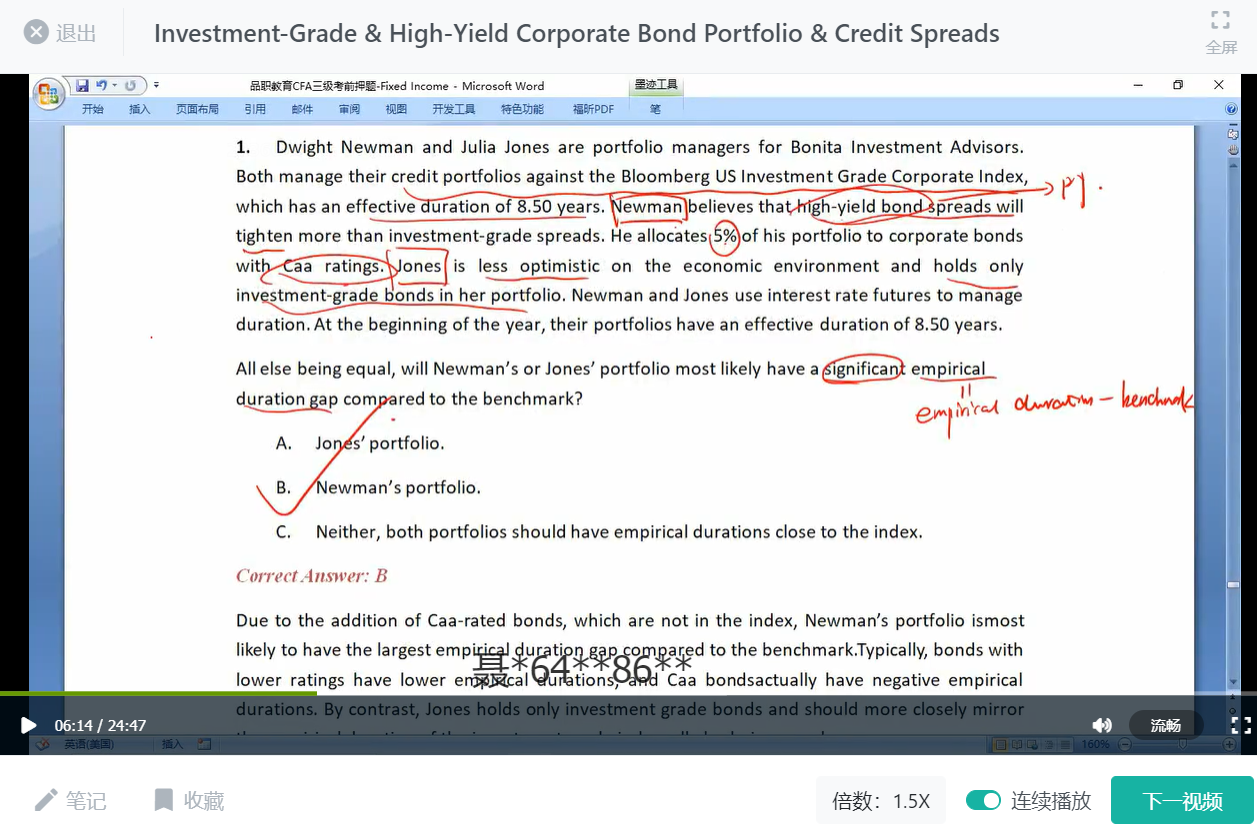

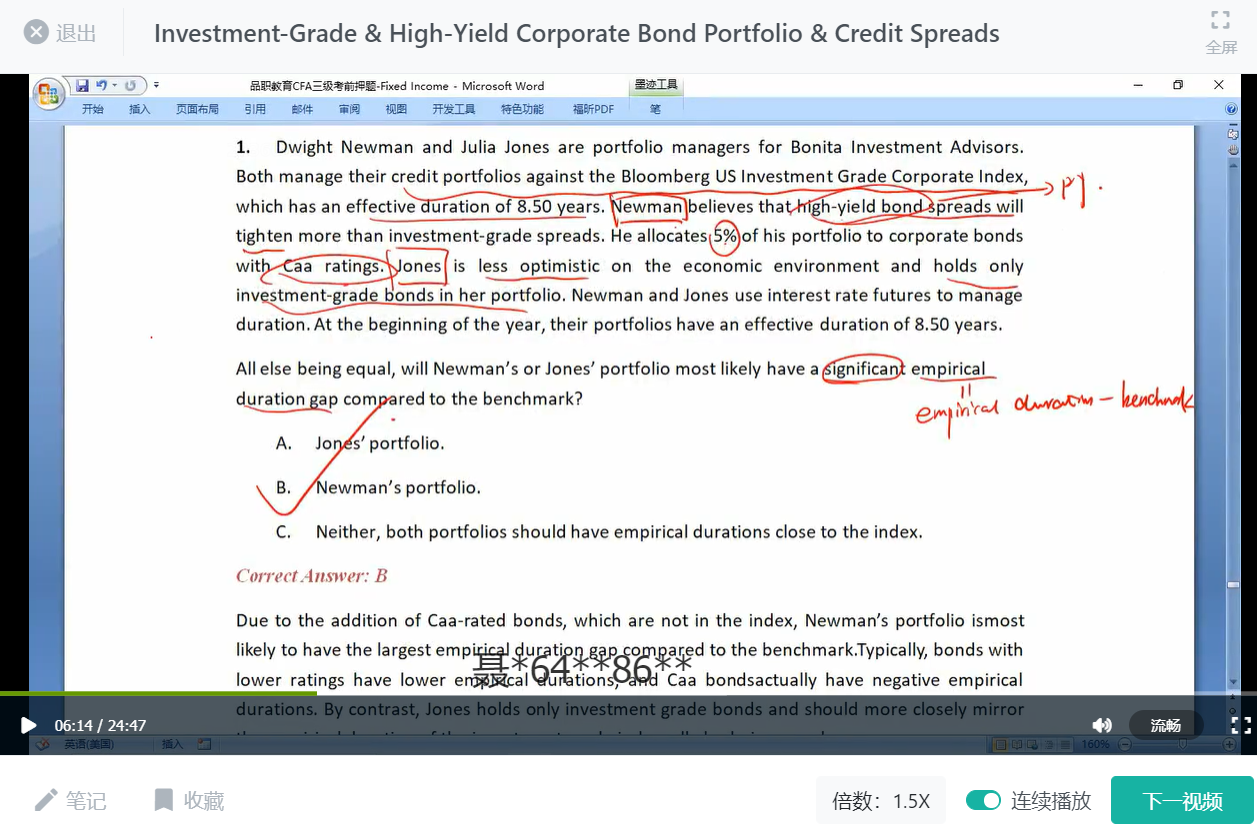

这道题的考点是HYB与IG哪个empirical duration与effective duration的difference也就是gap更大,结论是HYB。

题目给出的N同学判断spread tight要加大HYB的投资,而J同学保持IG的投资,这相当于告诉我们,要比较HYB、IG的empirical duration与effective duration的差。结论是HYB的empirical duration与effective duration之差更大,原因是:

effective duration是理论上债券价格变化对于基准利率变动的敏感程度。

empirical duration是实际观察到的债券价格变化对基准利率变动的敏感程度,由于spread与基准利率有负相关的关系,所以,spread对基准利率的变化有抵消作用,比如,基准利率上升,spread下降,那么债券折现率变化没有基准利率变化那么大,使得折现求和算出的债券价格并没有理论上那么大,所以,通常情况empirical duration小于effective duration。

在IG与HYB中,HYB的spread与基准利率的负相关关系更显著,抵消作用更大。

基准利率同样变化1bp,与IG相比,HYB折现率的变化很小,价格变化也就很小,empirical duration也就很小,所以,HYB的empirical duration与effective duration的很大,是大于IG债券的,IG债券虽然empirical duration<effective duration,但是这种差异很小。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!

mario · 2021年11月17日

麻烦老师听一下视频中那个例子,不是图片上的,是何老师说的。