伯恩_品职助教 · 2021年11月18日

嗨,努力学习的PZer你好:

同学你好,注意学科之间的交差学习。这个在衍生里面学过的。

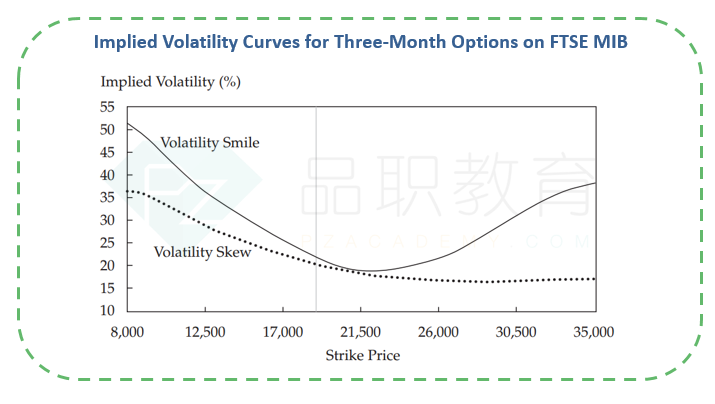

使用 BSM 模型根据期权的市场价格计算的 ATM 期权的隐含波动率仍然是衡量现行波动率水平的最简单方法。 BSM 模型假设波动率是恒定的,特别是在 1987 年股市崩盘之前,股票指数市场几乎没有波动率偏差。然而,今天,几个资产类别的期权价格显示出持续的波动性偏斜,在某些情况下,是volatility smile。因此,给定到期日期权的隐含波动率取决于其行使价。

下图 绘制了相同标的、富时 MIB(交易价格为 19,000)、到期日相同的期权的隐含波动率(y 轴)与执行价格(x 轴)的关系图。当定价为 OTM 看跌期权和看涨期权的隐含波动率高于 ATM 期权(执行价格为 19,000 的期权)的隐含波动率时,曲线呈 U 形,称为波动率微笑曲线,因为它类似于微笑。然而,implied volatility曲线更常见的形状是波动率偏斜,随着执行价格远离当前价格,OTM 看跌期权的隐含波动率增加,OTM 看涨期权的隐含波动率下降。随着时间的推移,这种形态在资产类别中持续存在,因为投资者对 OTM 看涨期权的兴趣普遍较低,而 OTM 看跌期权则作为抵御市场抛售的投资组合保险而发现普遍需求。

然后咱们的讲义里也有写的。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!