NO.PZ201712110200000401

问题如下:

Based on Exhibits 1 and 2, the effective duration for the AI bond is closest to:

选项:

A.1.98.

B.2.15.

C.2.73.

解释:

B is correct.

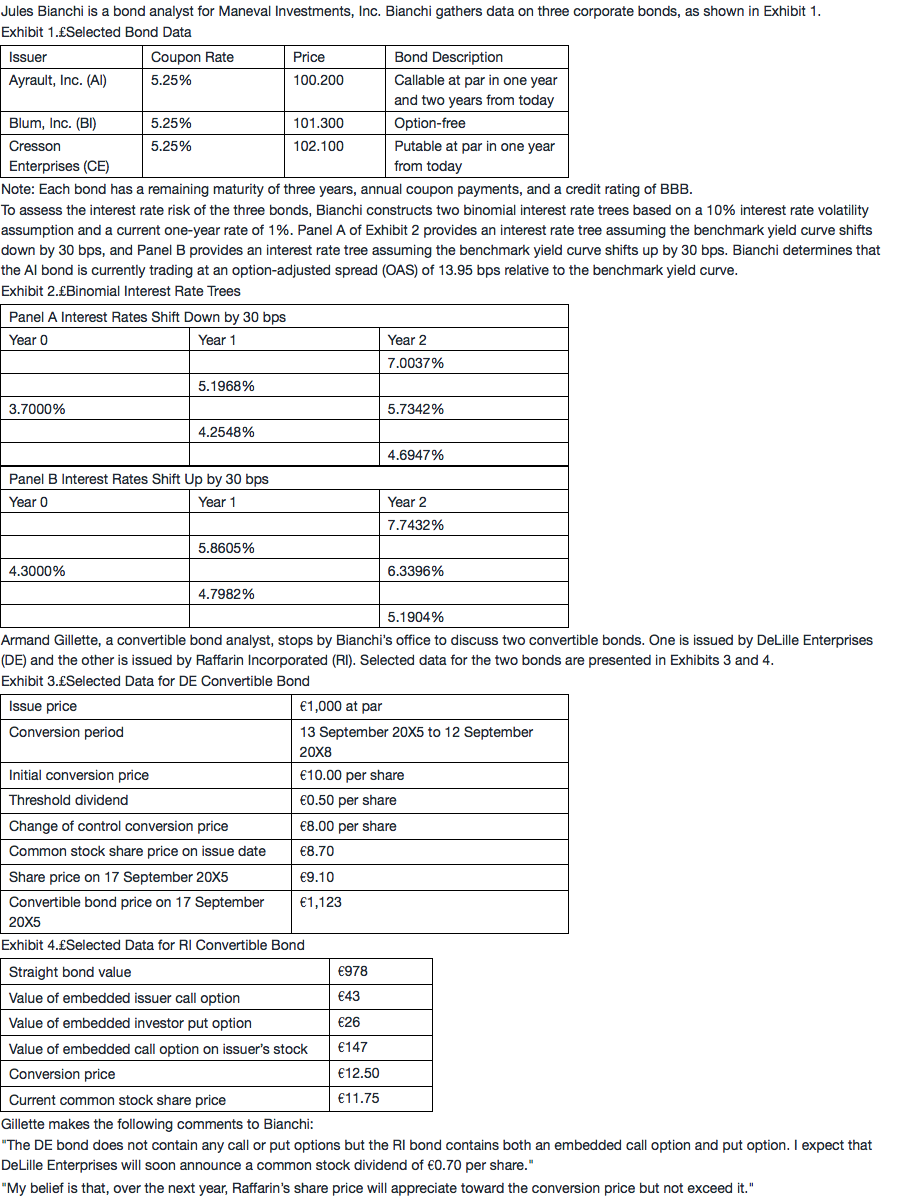

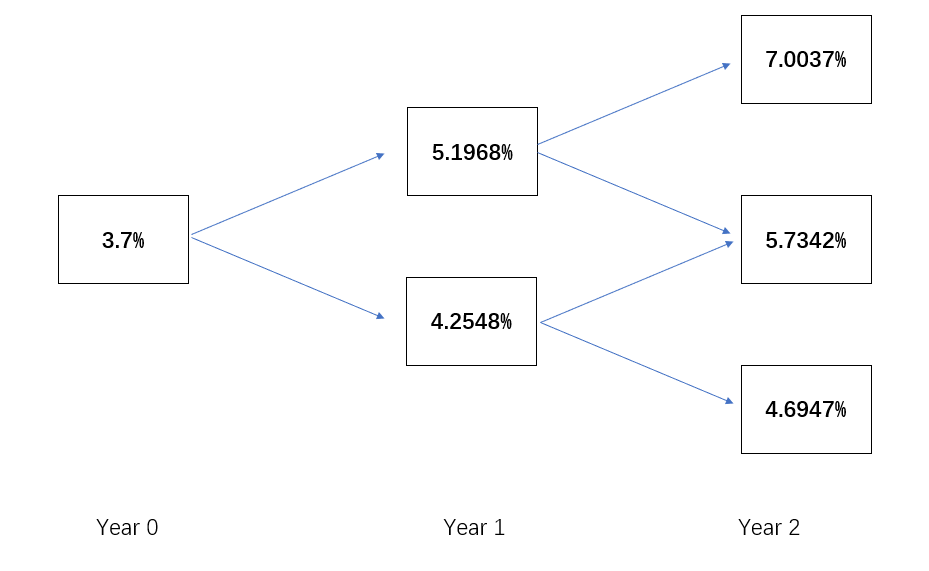

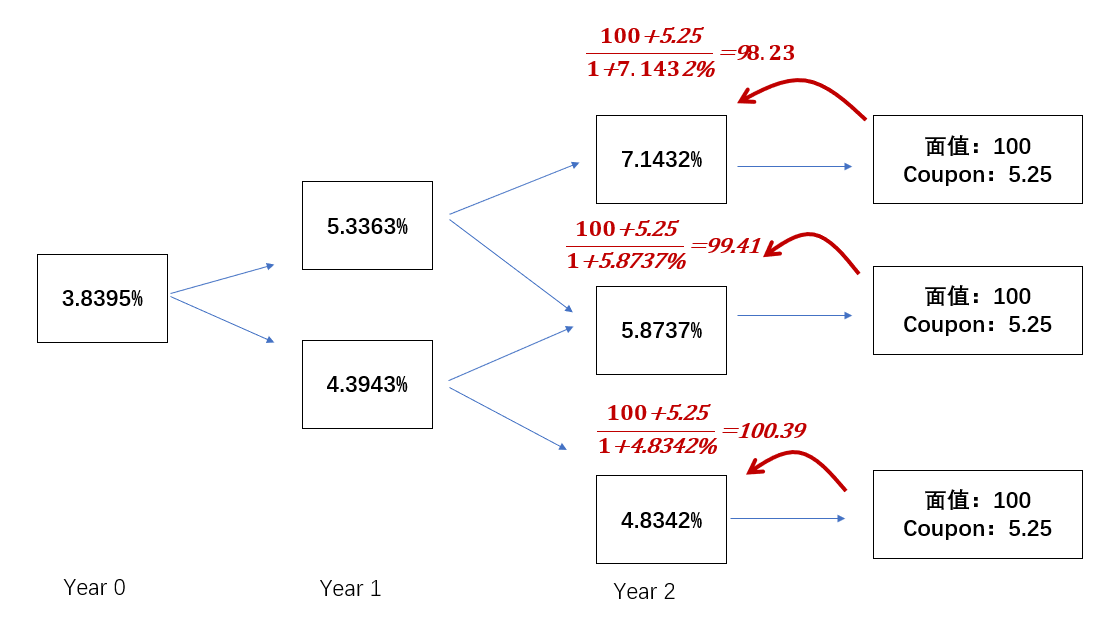

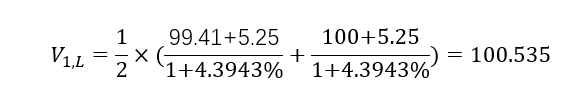

The AI bond’s value if interest rates shift down by 30 bps (PV–) is 100.78. The AI bond’s value if interest rates shift up by 30 bps (PV+) is 99.487.

Effective duration=[(PV-)-(PV+)]/[2× (ΔCurve) × (PV0)]= (100.780 - 99.487)/ (2 × 0.003 × 100.200)=2.15

请问在计算V-和V+的时候我们不考虑会被Call会吗?不需要做判断吗?谢谢