老师请问,这道题第三小问

从Convexity的角度考虑这个解答我明白了,但是从对收益率曲线移动的预测的角度我想不通:

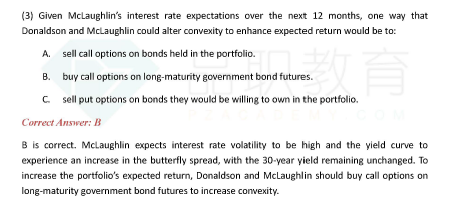

现在预测收益率曲线短期、中期会上升,长期不变 - 说明债券价格在短期、中期会下降,如果这样,不是应该选A和C吗?

A- 由于债券价格下降 - 不会有人行权,我通过卖Call option可以赚期权费;

C- 反正这个股票是我要买的,我通过卖put option 可以抵消一部分购买成本?

反而是B - 长期价格不变,我为什么要浪费期权费呢?

pzqa015 · 2021年09月03日

嗨,从没放弃的小努力你好:

同学你好。

如果M同学预测volatility变大,那么就应该buy option(基本原理是预测波动变大,就买期权,预测波动变小,才卖期权),所以,直接排除A、C。这是这道题的考点。

另外,butterfly spread变大是曲线变动More curvature,也就是中期利率上升,长短期利率下降。而不是你说的情况。

buy option on bond或者sell option on bond强调的是option,而不是债券价格对是否行权的影响。

以A为例,

如果中期利率上升,长短期利率下降,那么中期债券价格下降,长短期上升,价格变动方向不一致,是没办法通卖出portfolio中所有债券的option来获利的。

除非收益率曲线平行上升,所有债券价格都下降,那么是可以卖出call option来获利。

----------------------------------------------加油吧,让我们一起遇见更好的自己!