问题1、老师下面的基础班的视频,rebalance这里我不是很懂,为啥利率变了,duration就会变啊?我一开始就已经买好了所有的债券准备要去match liability,都是确定的了啊,即使利率变了也是影响现在的这些债券的价格啊,并不影响我已经买了的债券啊。

问题2、这个multiple liability,第三个条件是怎么得出来的啊?按照下图,对于multiple的情况,不是PV asset >PV liability吗?那么BPV又要相等,那么DA

发亮_品职助教 · 2021年08月20日

嗨,从没放弃的小努力你好:

问题1、老师下面的基础班的视频,rebalance这里我不是很懂,为啥利率变了,duration就会变啊?

因为Duration是利率的函数,利率发生改变时,Duration自然会变。

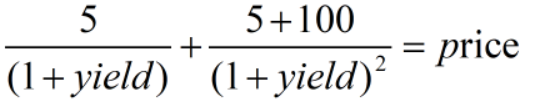

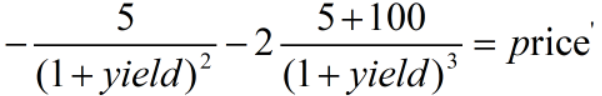

对债券的折现公式进行求导就可以得到债券的Duration公式,那我们就随便写一个2年期、Coupon=5%的债券折现公式,如下:

然后折现公式对Yield进行求导,得到债券Duration的公式:

那这样,我们发现,债券的Duration是一个利率Yield的函数,当债券的Yield发生改变时,债券的Duration自然会改变。

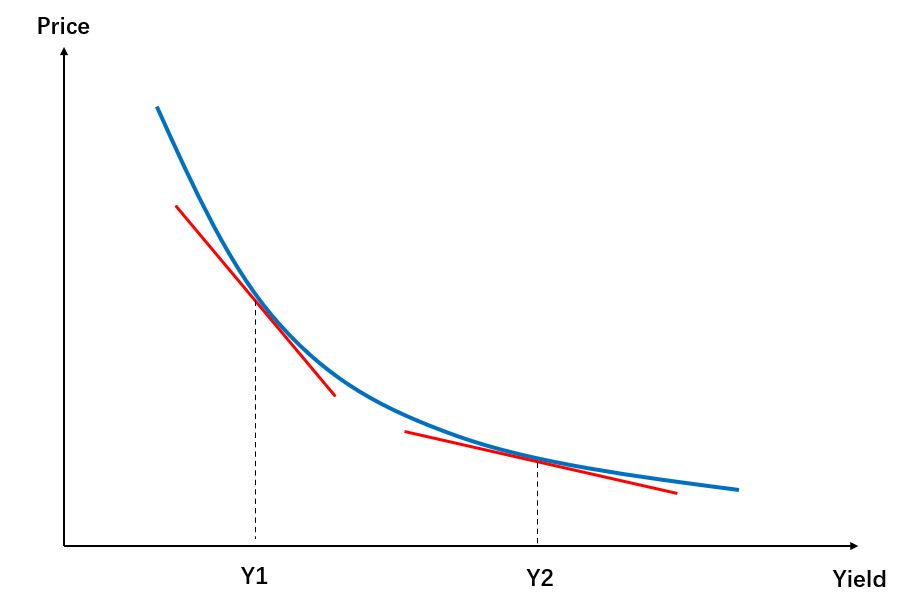

或者,我们用图形也能得到这个结论。已知,债券Price-yield图形里面的切线,就是债券的Duration:

如下图,当利率(Yield)为Y1时,面临一条切线(Duration);当债券的Yield变成Y2时,又面临一条新的切线(Duration)。

所以,当Yield(利率)不同时,债券拥有不同的Duration,即一个Yield对应一个切线(Duration),这也说明了Duration是利率的函数。利率改变时,债券的Duration会变动。

我一开始就已经买好了所有的债券准备要去match liability,都是确定的了啊,即使利率变了也是影响现在的这些债券的价格啊,并不影响我已经买了的债券啊。

一开始构建好了Duration-matching,让资产的Duration等于负债的Duration,利率变动之后,资产、负债的价值变动相近,于是保证了资产、负债的价值匹配。

但是Duration也是利率的函数,利率改变除了影响资产、负债的价值之外,还会影响资产、负债的Duration。现在资产、负债的价值变动匹配上了,但是资产、负债的Duration变动并没有保证一致,因此此时就需要对资产进行Rebalance,使资产、负债的Duration重新相等,重新回归Duration-matching。

更进一步地,我们Duration-matching,只是保证了资产、负债的Duration相等(单期Macaulay duration相等,多期BPV相等),并没有保证资产、负债的Duration变动率也相等。因此,就无法保证利率变动之后,资产、负债的Duration依然相等。

问题2、这个multiple liability,第三个条件是怎么得出来的啊?按照下图,对于multiple的情况,不是PV asset >PV liability吗?那么BPV又要相等,那么DA

第三点关于Convexity asset > convexity liability的要求,是从Duration-matching的本质理解的。

这里大概说一下如何思考。最终只需记得,Multiple-liability matching,需要让Asset convexity > Liability convexity。

回想,我们从单期负债匹配一步步地引申到多期负债匹配,多期负债匹配依然遵循单期负债匹配的最基础原理。

那就回忆一下,单期负债匹配的最基础原理是什么?

基础原理,也就是Duration-matching的内核是:利率变动时,Price risk与Coupon reinvestment risk可以相互抵消,保证了利率变动对债券投资收益的影响为0。

Price risk就是提前卖出债券时,债券价格不确定的风险。那我们资产匹配负债的目的就是资产偿还负债,因此资产的投资期就是负债的到期日。

资产Portfolio中,有一些债券的到期日在负债到期日之后,有一些在负债到期日之前。

资产中到期日大于负债到期日的债券,即债券的Maturity>负债到期日,这类债券主要面临Price risk,因为负债已经到期了,而资产还没有到期,所以我们需要提前卖出该债券,因此他主要面临Price risk。

对于资产中Maturity小于负债到期日的债券,这类债券主要面临Reinvestment risk,因为负债还没有到期,资产已经到期,所以我们需要滚动投资债券,直至负债到期。因此,该类债券面临Reinvestment risk。

那我们发现,Immunization要成功的内核就是:Reinvestment risk与Price risk相互抵消。那为了实现这个目标,资产中,必须要有债券的到期日在负债到期之前,这样,就保证了资产存在reinvestment risk。

同时,必须要使得资产中存在,Maturity大于负债到期日的债券,这样,就保证了资产存在Price risk。

只有这样,才保证资产中一定存在Price risk与Reinvestment risk,才存在Price risk与Reinvestment risk相互抵消的可能性,才有可能实现Immunization。

假设是以下情况,资产中所有债券到期日都在负债到期日之前,那么这个Portfolio就只存在Reinvestment risk,不会存在Price risk,因为负债还没到期,资产已经全部到期了,此时只面临再投资Reinvestment risk。因此这种一定不能构建Immunization,因为无法实现Reinvestment risk与Price risk相互抵消的可能性。

基于以上分析,要实现Immunization → 就必须要保证资产中同时存在Price risk与Reinvestment risk → Portfolio中就必须要有债券的到期日在负债到期之前,且要有债券到期日在负债到期日之后 → Portfolio中有资产到期日比负债更早、且同时有资产比负债更晚 → 资产现金流的分布包裹住了负债,即资产的现金流更加分散 → 资产的Convexity更大。

所以,我们得到了,如果要实现Immunization,资产的Convexity必须要大于负债的Convexity。

更进一步的,资产的Convexity太大也不行,太大容易产生Structural risk,即非平行移动时,资产不匹配负债的风险,所以为了让匹配尽可能完美,我们就需要让资产的Convexity尽可能地小。

于是,一个尽可能完美的Multiple-liability matching,需要满足:资产Convexity > 负债Convexity,且,Minimize资产Convexity

----------------------------------------------努力的时光都是限量版,加油!