嗨,爱思考的PZer你好:

1、没看见现金流线段里面有表示bond 的coupon收入呢

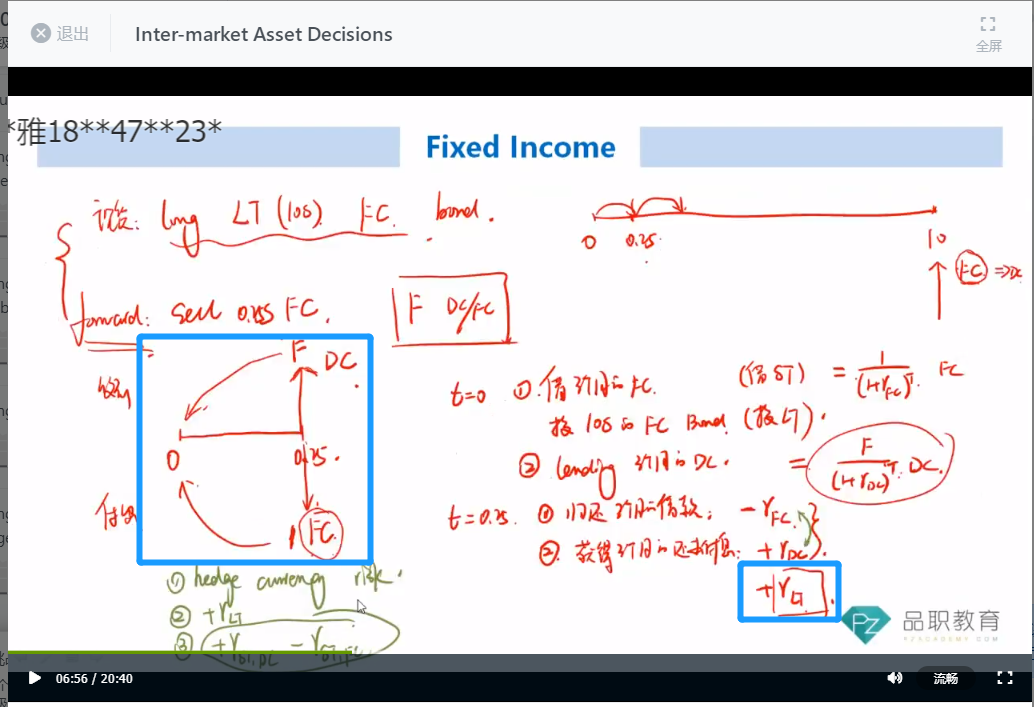

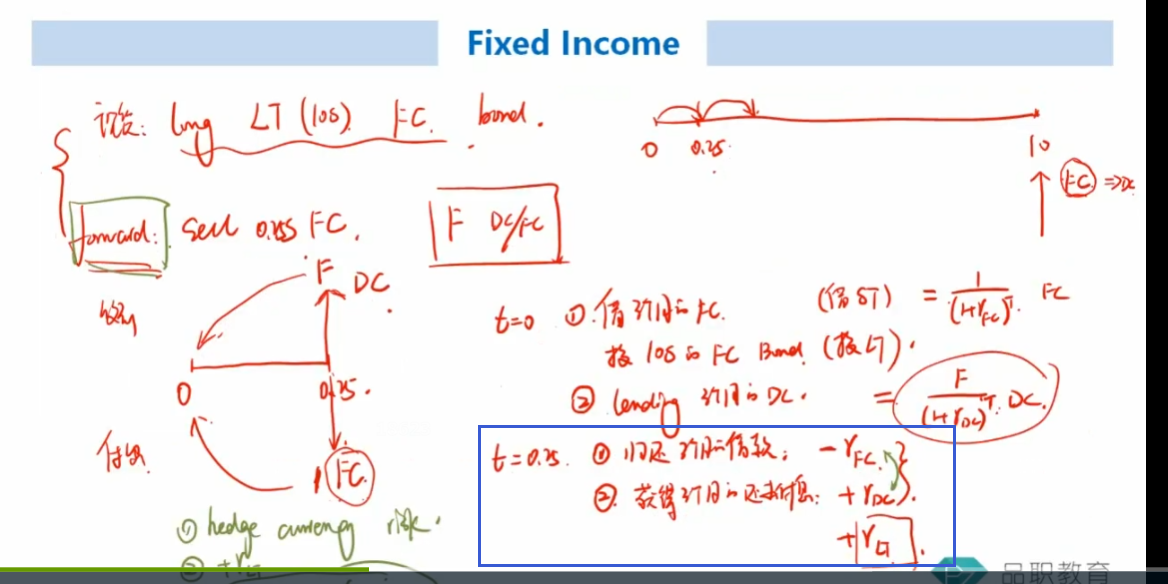

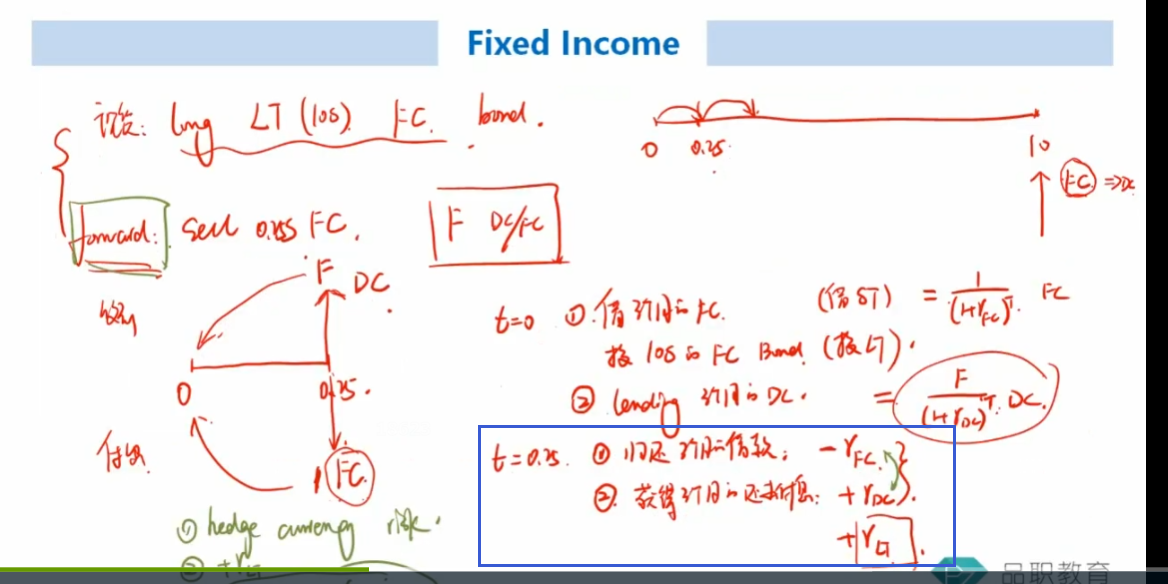

这里是这样,整个这段讲义,其实就是为了引入这个概念:Rolling hedge will generate a profit (loss) if the spread between the three-month base currency rate and the three-month foreign currency rate increases (decreases) over time

即,使用Forward进行Rolling hedge,其实赚取的是两国短期利率之间的差。

这点如何理解呢?

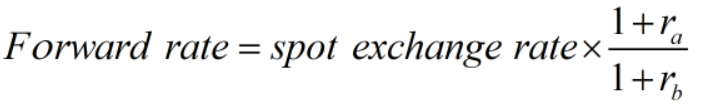

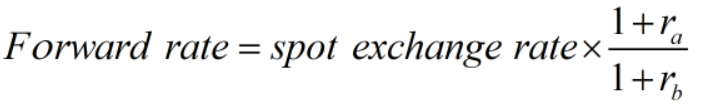

就需要用到Currency forward的定价公式。根据Covered interest parity,Forward里面定出来的Exchange rate是多少,就需要用到当前的Spot exchange rate;因为汇率涉及两种货币(两国国家),因此Forward的定价里还会用到两国的利率。

例如,我们使用3-month的Forward,就需要使用两国的3-month利率来定价;如果使用6-month的Forward,就需要使用两国6-month的利率来定价。其实就是Forward定价公式里面的利率期限要与Forward的期限要相一致。

为了简便计算,我们假设使用1年期的Forward,那给Forward定价时,使用到的利率就是1年期的利率,Forward的定价公式就是:

其中Ra与Rb分别是两国的1年期利率。

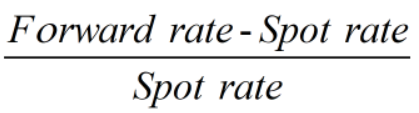

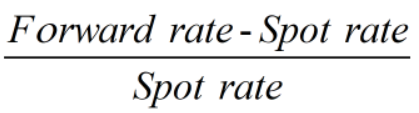

那我们用Forward进行Hedge的收益就可以这么算(F-S)/S:

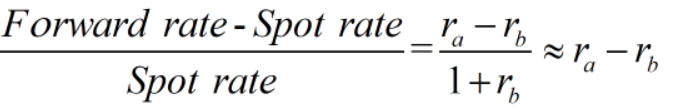

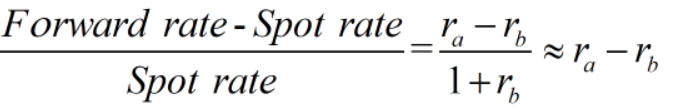

对Forward rate的定价公式进行变形,即可以得到(F-S)/S的公式,如下:

因为利率rb是一个百分数,比较小,认为(1+rb)约等于1,所以分母约等于1,所以最终Hedge的收益是:ra - rb

这样,我们就得到一个结论:

Forward hedge得到的收益,约等于两国利率之差,从上面也可以看出,Forward hedge的收益约等于两国短期利率之差(Ra-Rb)。因为Forward是短期合约(例如3个月合约),所以Hedge的收益就是两国短期利率之差(例如3个月的利率之差)。

知道了以上的结论,我们就可以分析原版书的结论了:Rolling hedge will generate a profit (loss) if the spread between the three-month base currency rate and the three-month foreign currency rate increases (decreases) over time

由于Rolling hedge,我们需要不断滚动签入3个月Forward,所以实际上就不断获得了两国3个月的利率之差。

例如,0~0.25时刻的Forward,Forward hedge 获得的收益是,这段期间两国的3个月利率之差;

0.25~0.5时刻的Forward,Forward hedge获得的收益时,这段时间两国的3个月利率之差。

在不同的时间段内,两国的3个月利率是不断变化的,当两国的3个月利率差变大时,如利率Ra变大,那此时hedge的收益加大。

当两国的利率差变小时,如rb变大,那此时Hedge的收益减少。

这就是原版书标黄这句的意思,我们进行Rolling hedge时,因为两国短期利率差(Spread)的变大与变现,Rolling hedge的收益也在变大与变现。也是基础班正课这页讲义想要得到的结论。

1、没看见现金流线段里面有表示bond 的coupon收入呢

对,这页讲义只想得到Forward hedge收益约等于两国短期利率之差这个结论。只关注Forward的分析,因此没有考虑债券的Coupon。实际上债券的现金流不会产生任何影响,债券的投资另行分析即可。

2、假设 bond本金是100美元,coupon rate fc=1% ,coupon rate dc=5.5% ,forward 锁定的exchange rate=6,t=0.25的实时汇率是5.8 ,t=0时候汇率是5.5的话:

【后面的话需要您帮忙确认→】t=0.25的时候有三笔现金流,一个是收到FC的coupon(1美元),另外两笔是swap带来的币种的转换,想要的效果是,支出1美元,收到forward锁定的汇率对应的人民币6元。那么在t=0.25的时候,spread就是两国spread多少钱呢(是按照那个汇率算这个)?以及coupon的收入6元?

这个提问误解了讲义这页的内容。讲义这页只说明了一个问题:Forward hedge产生的收益约等于两国短期利率的差。Rolling hedge就是不断地签入Forward,所以Rolling hedge会不断地获得两国短期利率的差。即,上面标黄的原版书句子。

最终,Long 10S bond,以及Rolling hedge,获得的收益是什么呢?

结论就是下图蓝框内容,我们会获得长期债券的收益,RLT,以及Forward带来的两国短期利率之差,Rdc-Rfc(Or Ra-Rb)

----------------------------------------------

努力的时光都是限量版,加油!