王琛_品职助教 · 2021年08月15日

嗨,努力学习的PZer你好:

1)预期效用理论是怎么推出 concave untility function?

1

不同的人群对于风险会持有 3 种截然不同态度:风险厌恶(Risk-averse)、风险中性(Risk-neutral)以及风险偏好(Risk-seeking)

风险厌恶(Risk-averse):有两个具有相同预期投资收益的资产。风险厌恶型投资者更愿意去投资一个可以事先确定其投资价值的资产,而不愿意投资另一个不能预先确定其投资价值的资产

传统金融学假定个体投资者都是风险厌恶的(Risk Averse),在确定性与不确定性之间的结果之间,他们都更加偏好确定性的结果

2

假设年末时候某单位要为员工发放年终奖。发放的形式有两种:一种是直接给员工确定的10000元现金

另一种是让员工通过投掷硬币的方式来决定年终奖发放金额的多少。如果员工投掷硬币结果显示正面朝上,则可以获得20000元现金,如果员工投掷硬币结果显示背面朝上,则不予发放奖金

我们可以算得在投掷硬币模式下,员工可以获得的年终奖金预期值为0.5×20000+0.5×0=10000元,与第一种直接派发10000元的预期值完全相等

如果员工是风险厌恶型的,他就会选择直接领取10000元,因为他更加喜欢一个确定性的结果

3

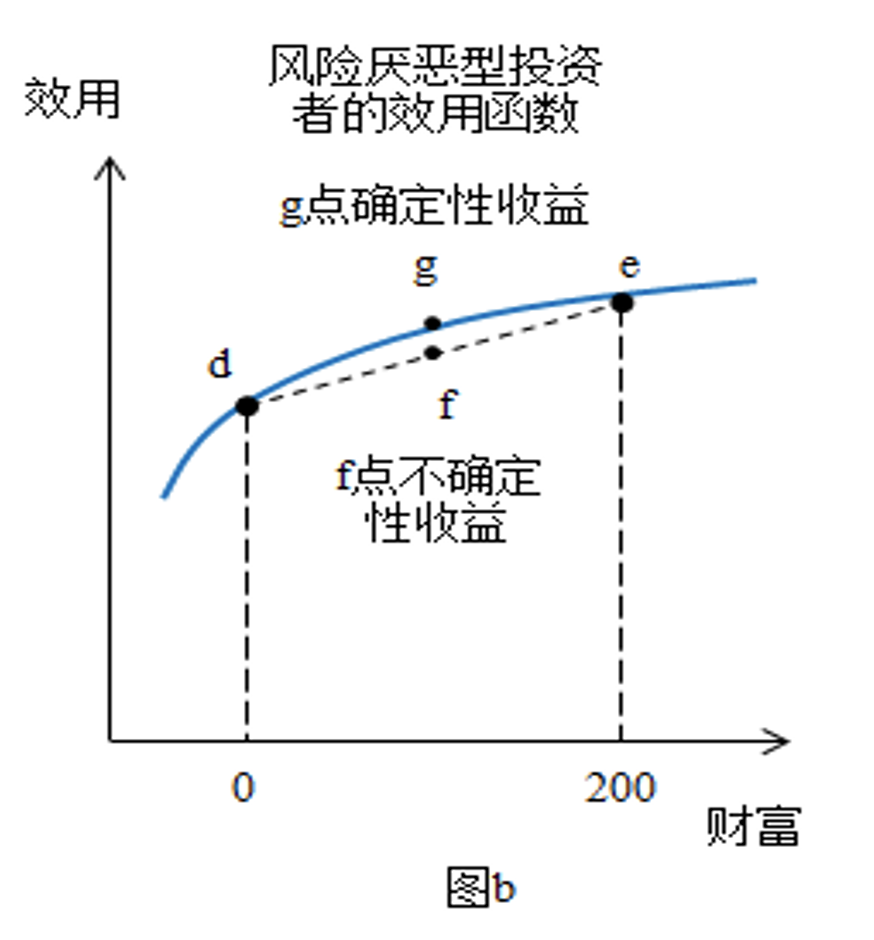

财富效用函数研究了因变量效用与自变量财富之间的关系,投资者对于风险的态度决定了其财富效用函数的形状

图中凹向原点的曲线代表了风险厌恶型投资者的财富效用函数。在该曲线上,连接 d, e 两点,并取其中点 f

f 点视作 d,e 两点的平均期望,它所代表的是一个不确定的期望值

曲线上 g 点代表了与 f 点有着相同期望的组合点,但是 g 点的收益是确定的

因为 g 点的位置要高于 f 点(更高的效用水平),这表明该投资者相比于不确定的投资结果会更加偏好于一个确定的投资结果,所以我们说类似图 b 中这类凹向原点的曲线代表了风险厌恶型投资者的财富效用函数

2)李老师反复讲risk reverse 是预期效用理论的结论,为什么?

李老师说的是,预期效用理论通常「假设」个人是风险厌恶的 "Expected utility theory generally assumes that individuals are risk- averse." 这个是预期效用理论的假设

3)建议

关于行为金融学科的学习,建议同学不用针对讲义的文字做过多分析,更多精力放在做题上,如果题目出现的知识点不太理解,需要回顾讲义文字时,再看即可

关键是通过题目,熟悉协会对知识点的考查方式哈

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!