发亮_品职助教 · 2021年08月17日

嗨,努力学习的PZer你好:

机构IPS【1】基础班P128,如第2小问,考试答题的时候,要不要额外加一段,说明alternative比例是否合适?

就这道题的题干信息,是不需要的。

第二小问,是让计算Current investment policy产生的收益是否满足要求。那现在Current policy是:20% public US equities and 80% US Treasury portfolio。所以围绕着20% Equity与80% bonds产生的Portfolio收益来回复即可。如果Portfolio里面没有Alternative,但产生的收益满足Target也是OK的。

如果说,题目的配比是:20% equity,30% bonds,50% alternatives,那此时除了要计算Portfolio产生的收益是否满足要求外,可以加一句Alternative的描述,可以结合题目情况,说一下Alternatives配比有点高,可能会对流动性产生一定的影响。

就是不管组合回报达不达得到target real return,都要再分析alternative的比例是否合适?

先分析总的回报是否能达到Target real return,如果没达到Target,那剩下可以不用分析了。如果达到了Target,然后再看Alternative的比例是否合适,可以加一句Alternative的比例是否会产生流动性的问题。

【2】基础班讲义,这两页是否矛盾:P193,portfolio的改变对资本充足率没改变,与P194,组合风险确实下降了(尽管之前是投在金融机构,但确实做了改变后总风险降低了),降低了风险为什么不改变资本充足率。'

他这里是这样,银行卖出了价格较高的Floating rate bonds,因为当前FRN的交易价格已经是历史最高水平了(trading at historically narrow yield spreads over MRR),担心FRN产生的Price risk的影响,银行卖出了FRN,然后买入了价格正常的债券(selling at more normal spreads)。

于是,对于银行来讲,降低了Portfolio Price变动的风险,也降低了Equity volatilty的影响。

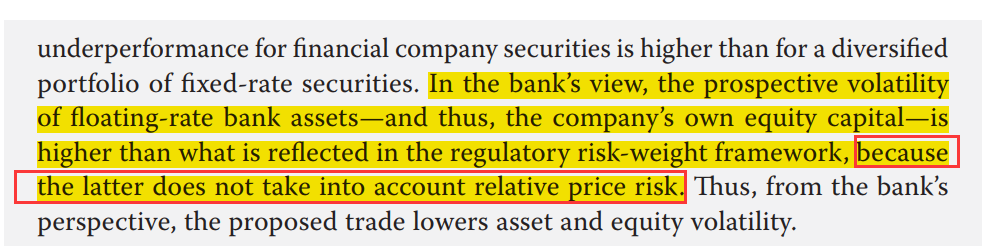

之所以对risk-based capital requirements没有太大影响,是因为在regulatory risk-weight framework里面,并不考虑Price risk带来的影响。而本题Portfolio的改变,是降低了Portfolio Price risk,但又没反应在Regulatorty risk-weight framework里,因此没有影响Risk based capital。

如下截自原版书:

----------------------------------------------加油吧,让我们一起遇见更好的自己!