题目中说sell LT bonds & purchase ST options,难道在卖长期债券的时候不是会降低convexity吗?为什么答案里只提到了buy option所付出的期权费是一种损失?这两个交易难道不会相互抵消一些吗?谢谢

pzqa015 · 2021年06月16日

嗨,努力学习的PZer你好:

题目中说sell LT bonds & purchase ST options,难道在卖长期债券的时候不是会降低convexity吗?为什么答案里只提到了buy option所付出的期权费是一种损失?这两个交易难道不会相互抵消一些吗?谢谢

---------------

同学你好

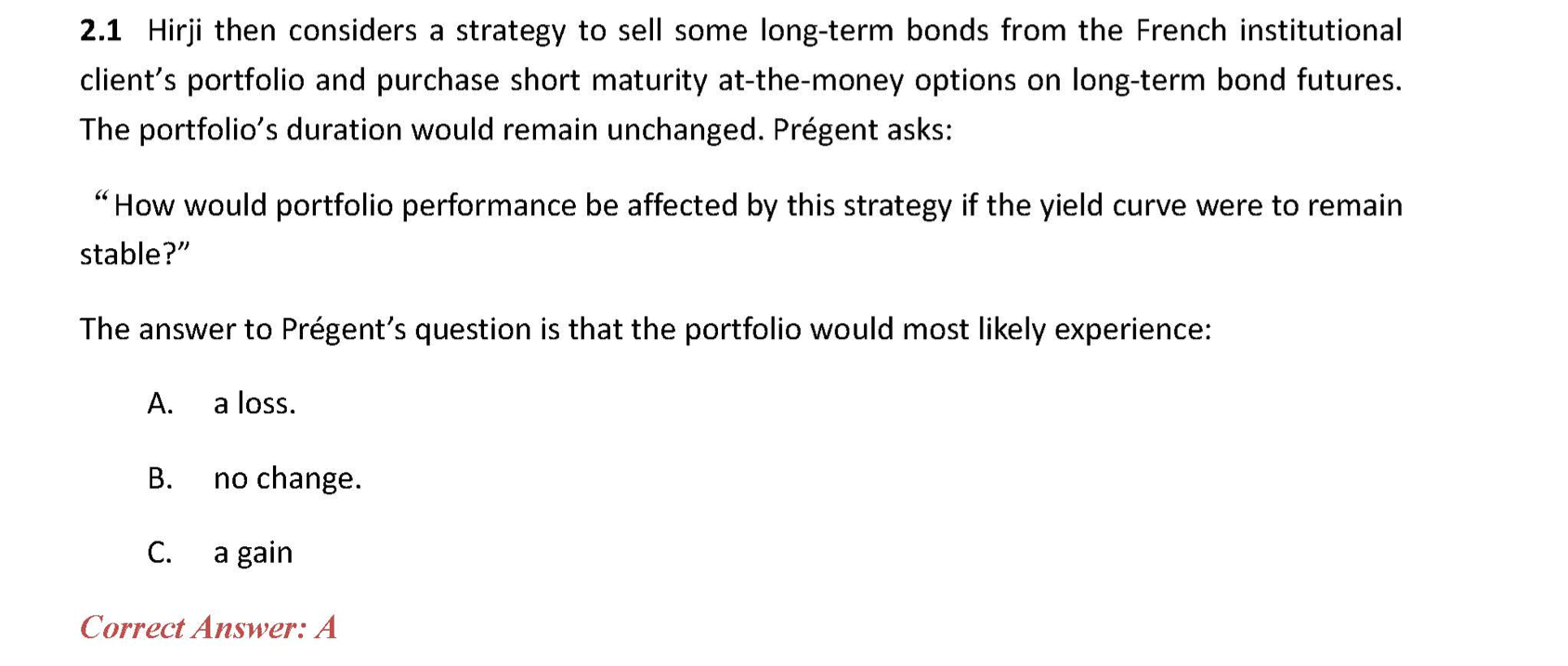

这道题的考点是预期stable yield curve下的策略,与本题相关的策略是sell convexity。

我们sell convexity一般是通过short option或者Long callable bond/MBS来实现的。

LT Bond的duration大,但是我们从题干信息无法判断出Portfolio 卖出的LT bond有大的convexity(债券convexity取决于duration以及现金流的分散程度,仅提供duration,无法准确推断出convexity的大小),而Buy short maturity OTM option显然是增加了portfolio的duration的,这里的short maturity是干扰作用的,只要buy option,就确定会增加convexity,所以整个交易增加了portfolio的convexity,在stable yield curve的情况下,这样做增加了成本,相应降低了portfolio的performance.

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!