老师你好,请问这题里的算weighting是做什么用的?感觉不用weighting也能算出G-spread啊

发亮_品职助教 · 2021年05月24日

嗨,努力学习的PZer你好:

请问这题里的算weighting是做什么用的?感觉不用weighting也能算出G-spread啊

如silviaws童鞋所说,G-spread需要Maturity-match,当期限不匹配时,所以需要先算Weight,然后算Maturity-matched government bond的Yield。

具体来说:

这道题的公司债Citigroup bond是一个7.96年期的债券。

如果要算G-spread,需要严格按照定义:G-spread = 公司债的YTM - Maturity相同国债的YTM.

那这样的话,应该要减去7.96年期国债的YTM。

但是回到题干的表格,我们只有7年期国债(Maturity=7),与10年期国债的YTM(Maturity=9.88),并没有7.96年期国债的YTM,所以这里就需要用线性插值法(Interpolation)来计算出7.96年期国债的YTM。

其实就是给7年期、10年期的国债分配不同的权重,这两个债券可以拼装出一个7.96年期的国债Portfolio;假设7年期国债的权重是W,那10年期国债的权重就是(1-W),于是有:

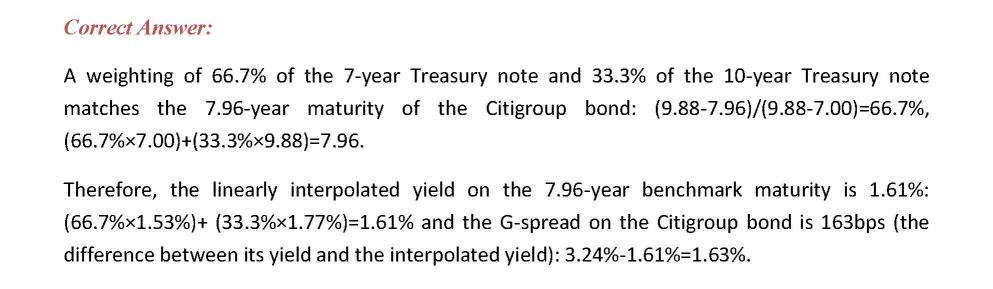

W × 7 + (1-W)× 9.88 = 7.96;算出来W=66.7%,即,应该给7.96年期国债分配66.7%的权重。

由此,我们可以算出7.96年期Portfolio的YTM:

66.7% × 7年期国债YTM + 33.3% × 10年期国债YTM = 66.7% × 1.53% + 33.3% × 1.77% = 1.61%

于是,7.96年期公司债的G-spread = 公司债YTM - 1.61%,即可以算出该公司债的G-spread。

碰到算G-spread的题目,公司债的Maturity一定要与国债的Maturity相匹配,如果不匹配,就需要用线性插值法计算出Maturity-matched国债Portfolio的YTM。在使用线性插值法时,就会算到Weighting。

----------------------------------------------加油吧,让我们一起遇见更好的自己!