老师您好 这道题我没有看懂,答案我也不知道在说啥, 为什么选Z呢? 是不是主要考虑target active risk 和 max risk contribution for single security, 和sector的偏离程度与multi factor无关?

谢谢!

maggie_品职助教 · 2021年05月18日

嗨,从没放弃的小努力你好:

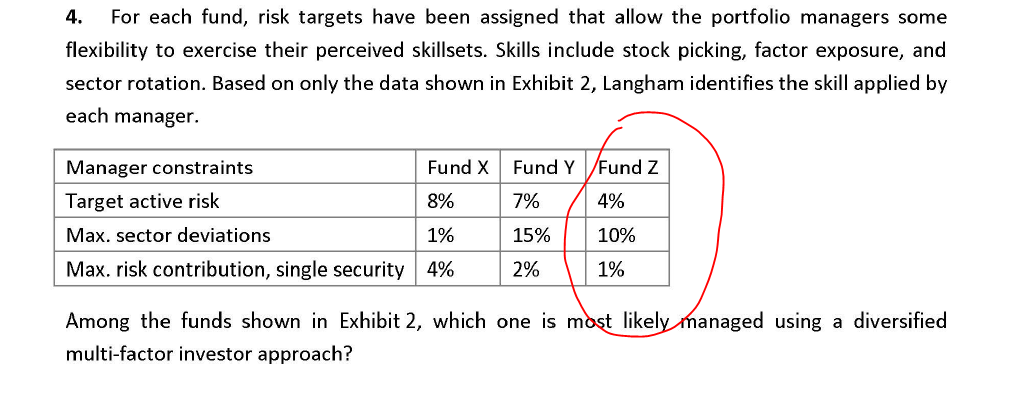

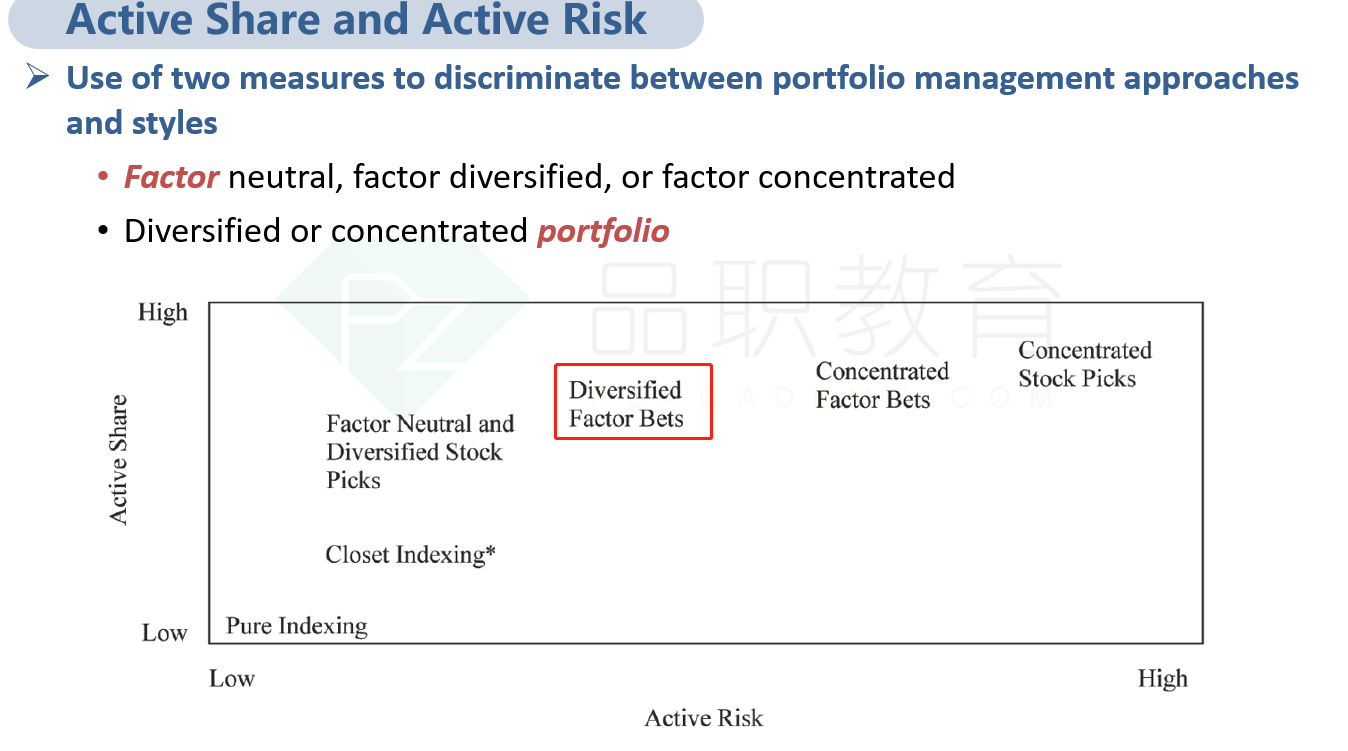

这道题就是让你根据表格中基金经理的投资特征来判断,谁是diversified multi-factor investor。这道题其实和咱们讲义上190例题非常类似,在这个地方识别基金经理的策略是在比较的情况下进行的,不是一个绝对的结论。我们可以结合基础班这张表格来看:

stock picking:个股集中化投资,说明相比之下,AR和个股contribution的应该最大,因此是X。

sector rotation:行业轮转,当前哪个行业表现好就投资哪个行业,机会是轮动的,这个策略允许基金经理在行业上做最大限度的偏离。相比之下基金经理Y的Max. sector deviations最高。

diversified multi-factor investor:分散化的且投资的因子很多(在因子层面上做分散化)。

由此可见,相比前两种策略,diversified multi-factor investor的主动风险相对较低,(AR较低)

个股的偏离也较低,行业允许一定的偏差,但是比Y要小很多。

此外,我们做分类不需要每个指标都看,每一种策略会有针对性的去看某项指标,我需要分析的是相比而言更有可能是什么。比如看stock picker,那么我们的重点会放在Max. risk contribution, single security和active risk上。而diversified multi factor我们会着重比较Max. risk contribution, single security。而sector rotation我们会着重看Max. sector deviations。

----------------------------------------------加油吧,让我们一起遇见更好的自己!