先说要weighing expected excess return against credit-related risk,后来又说如果risk相似就选spread大的,为什么不选excess return大的呢?

发亮_品职助教 · 2021年05月17日

嗨,从没放弃的小努力你好:

先说要weighing expected excess return against credit-related risk,后来又说如果risk相似就选spread大的,为什么不选excess return大的呢?

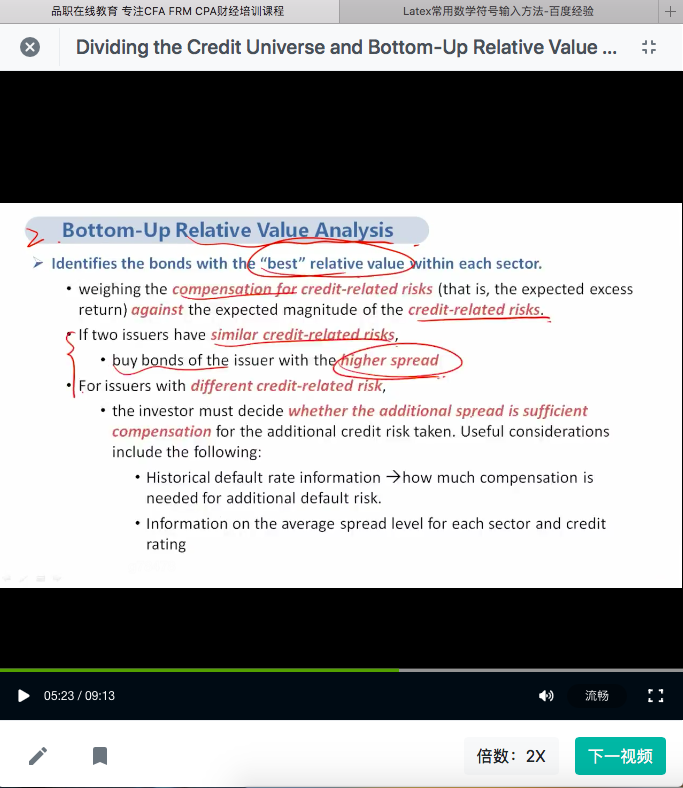

可以选Excess return大的,但是没必要算。比较Spread也可以得到相同的结果。

相对估值法是在债券信用风险一致的情况下,直接选Spread最大的即可。

当债券的信用风险不一致的情况下,几个债券放在一起没有可比性,此时比较Spread的意义不大,于是需要专门计算一个Excess return,这样才具有比较的意义。

当几个债券放在一起时,如果他们的信用风险一模一样,那么理论上来讲,几个债券的Spread一定是一样大的,如果不一样大,就意味着债券之间存在着相对被高估、被低估。那此时买入Spread最大的,就是买入了相对被低估的债券,我们可以买入等待价值的回归。

由于这几个债券的信用质量一致,比较的基准一致,所以Spread最大的也是Excess return最大的。

但是,当债券的信用质量不一样时,例如,BBB-的Spread天然就比AA债券的Spread大,此时这两个Spread不可直接比较,因为Spread没有考虑违约的情况,这两个债券的违约概率都不同,比较Spread的意义不太大。

此时,我们就可以计算这两只债券的Excess return,Excess return既考虑了债券初始的Spread,又考虑到了债券Spread的改变,还考虑到了违约,因此非常适合评级不一致的债券比较信用补偿。

最后使用的时候:

1、不考虑违约,债券信用质量一致的情况下,不考虑Spread的改变,选Spread最大的即可

2、信用质量不同,需要考虑违约,Spread改变的情况下,要计算一下Excess return,这样才能统一标准进行比较。

----------------------------------------------

努力的时光都是限量版,加油!

发亮_品职助教 · 2021年05月25日

嗨,努力学习的PZer你好:

那如果两只BBB债券,spread一样,但债券A的评级会上调,债券B的评级会下调,是不是只能比较excess return了?

对的。

如果两支债券预期会有评级的变动,此时比较Spread就不太合适了,因为预期有评级的改变,那其实Spread会对预期作出调整,已经不再会反映BBB债的补偿了。

那实际上这种情况下,债券的Spread预期会变动,此时算Excess return会比较稳妥,这个Excess return里就刚好就专门有一项来计算Spread变动带来的收益。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!