老师您好,这道题,根据题目可知,短期和长期利率都在上涨,那么此时bond price 下降,应该short bond or decrease duration 去获得收益,那么根据题目表二,从表中可看出,portfolio 1 pvbp (1年,3年,30年)相较于current portfolio是减小的,而portfolio 2不是,为社么不选择po rtfolio 1, 毕竟Portfolio 1 的短期和长期duration 都在降低

发亮_品职助教 · 2021年05月07日

嗨,爱思考的PZer你好:

老师您好,这道题,根据题目可知,短期和长期利率都在上涨,那么此时bond price 下降,应该short bond or decrease duration 去获得收益,那么根据题目表二,从表中可看出,portfolio 1 pvbp (1年,3年,30年)相较于current portfolio是减小的,而portfolio 2不是,为社么不选择po rtfolio 1, 毕竟Portfolio 1 的短期和长期duration 都在降低

提问里的判断思路是正确的,定性可以这么判断。

但最终结果还是Portfolio 2的表现最好。在这道答疑的后面,会列出计算的方法,从结果来看也是Portfolio 2的表现最好。

定性判断的话:

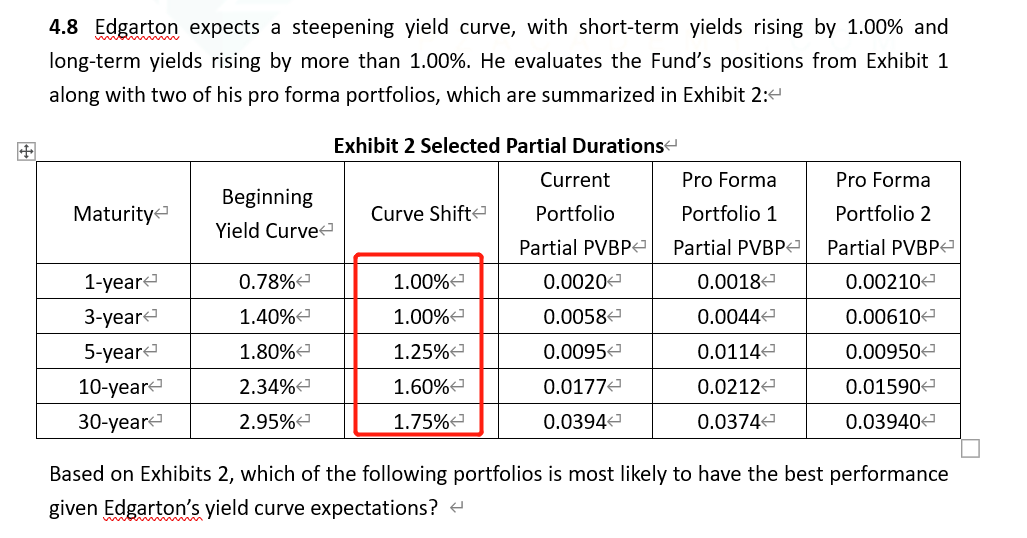

这道题的利率曲线变动可以看成是:平行上移 + Steepening的变动。

整条收益率曲线先整体上移1%,然后5-year额外上升0.25%、10-year额外上升0.60%,30-year额外上升0.75%。

先看整条利率曲线都平行上升1%,从这点来看,组合Duration越小的组合表现越好。但三个组合在一起比较,整体而言Duration是差不多的(差异比较小),将3个组合的Partial PVBP相加就是组合的Duration,可以看出来3个Portfolio的Duration差距不大,或者说Duration差异带来的影响比较小。

同时,这条收益率曲线还变得更加Steepening,即,长期利率上升幅度更大,从这点上来看,组合在长期的Partial PVBP越小越好。那剩下其实就是比较3个Portfolio,哪个组合在10-year与30-year的权重相对最小。

如下图,首先和Current portfolio相比,Portfolio 2在这2个点位的Partial PVBP权重更小,所以Portfolio 2表现更好。

Portfolio 1的30-year虽然比Portfolio 2的30-year小了一点点,但是10-year却大出很多,对于Portfolio 1来讲,10-year大出这么多产生的影响远远大于30-year更小的影响。

所以综合来看Portfolio 2表现最好。以上是定性的判断思路,也是这道题原版书答案给出的思考逻辑。

不过定性判断容易拿不准,尤其是这道题的Partial PVBP差异不是太明显,就不太好判断。那在这种情况下可能就需要定量计算了,后面就附上计算的方法,因为原版书给出了计算公式,所以计算需要掌握。

在收益率曲线非平行移动时,我们只能分析Key rate duration(Partial PVBP),分别判断每个利率点的变动对债券的影响。

下面以portfolio 2为例,计算一下这道题的非平行移动对portfolio 2的影响,其他2个Portfolio同理:

从表1得到,Portfolio的market value是:50,000,000=50 million

另外表格里的Partial PVPB是每100面值债券的Partial PVBP(原版书的使用习惯),我们需要给Partial PVBP先除以100,换算成每1元债券的Partial PVBP。统一数量级之后,Portfolio par amount才能与Partial PVBP相乘。

1-year利率上升1%,即上升100bps,portfolio 2的价值变动为:50 million × (0.0021/100) × 100bps = 105,000

3-year利率上升1%,portfolio 2价值变动为:50 million × (0.0061/100) × 100bps = 305,000

5-year利率上升1.25%,即上升125bps,portfolio 2的价值变动为:50 million × (0.0095/100) × 125bps = 593,750

10-year利率上升1.60%,portfolio 2的价值变动为:50 million × (0.0159/100) × 160bps = 1,272,000

30-year利率上升1.75%,portfolio 2的价值变动为:50 million × (0.0394/100) × 175bps = 3,447,500

把以上各个利率点的变动对组合的价值影响加总,就是在非平行移动时,Portfolio2 的表现:

105,000 + 305,000 + 593,750+1,272,000+3,447,500=5,723,250

Portfolio 1与Current portfolio的计算方法同理。

最后的结果是,Current portfolio下降:5,847,250;

Portfolio 1下降 5,991,000;

Portfolio 2下降5,723,250

最终可以算出来Portfolio 2的表现最好。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!