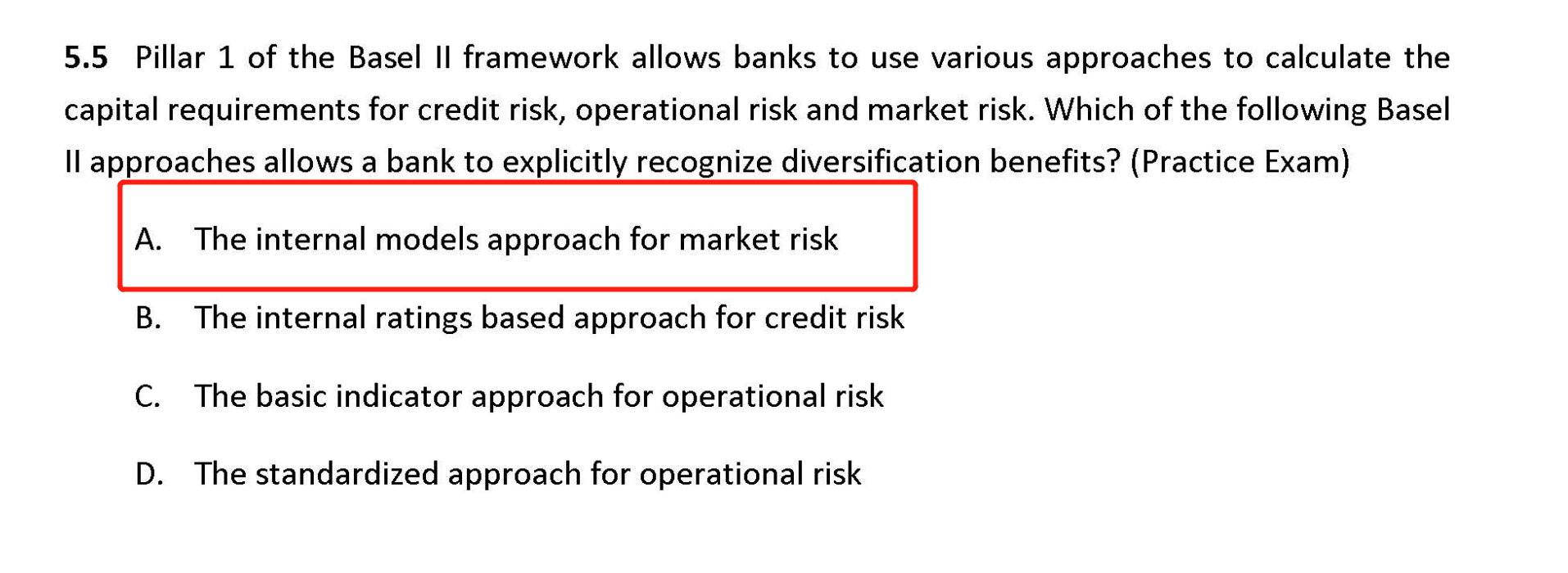

请问在5.5中,说有diversification benefit,是因为他是在market risk内部,风险之间的相关性都为0吗?

在5.1中,说market、operational、credit risk have one correlation,那不就意味着他们之间是完全相关的?我怎么记得有一个知识点说的是在Basel 协议中,各大类风险之间是假设不相关的,相互独立的,所以在算RWA的时候才会直接相加?和 solvency 的正好相反。

那这样的话,这个题不就不对了吗?

品职答疑小助手雍 · 2021年04月23日

嗨,爱思考的PZer你好:

首先5.5说的是市场风险计算时有考虑分散化的好处,并不意味着假设了correlation等于0,只是考虑了correlation的因素。这是说的市场风险单项的计算情况。

然后5.1说的是巴塞尔协议在计算三大风险时候最终的capital是按照三大风险所需的capital直接相加得来的,这里意味着假设了三大风险correlation为1(完全相关),也就是没有分散化的好处,你说的那个相互独立应该是记错了。

----------------------------------------------努力的时光都是限量版,加油!

我们 · 2021年04月23日

已追问(以重新提问的方式)