发亮_品职助教 · 2021年04月18日

嗨,爱思考的PZer你好:

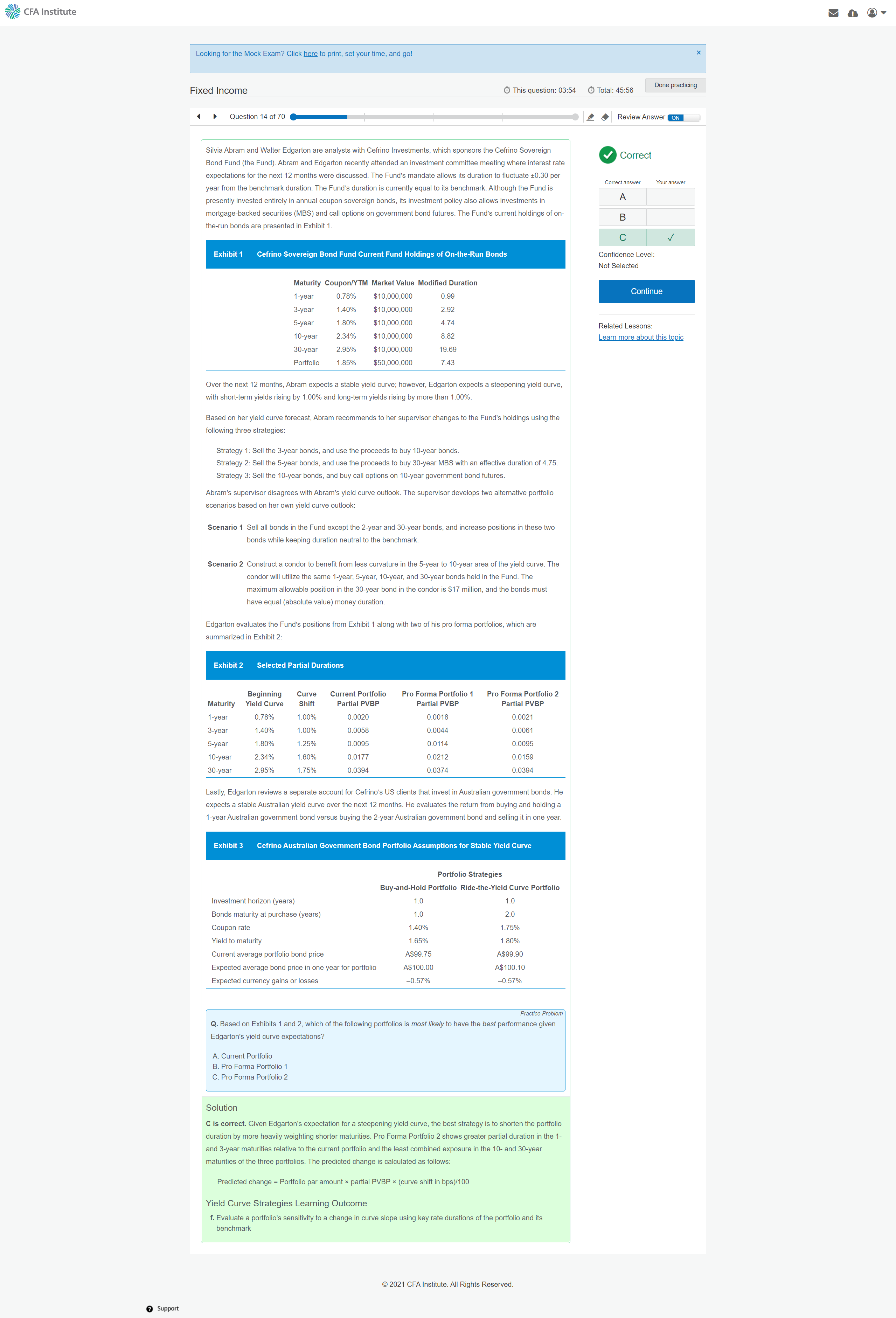

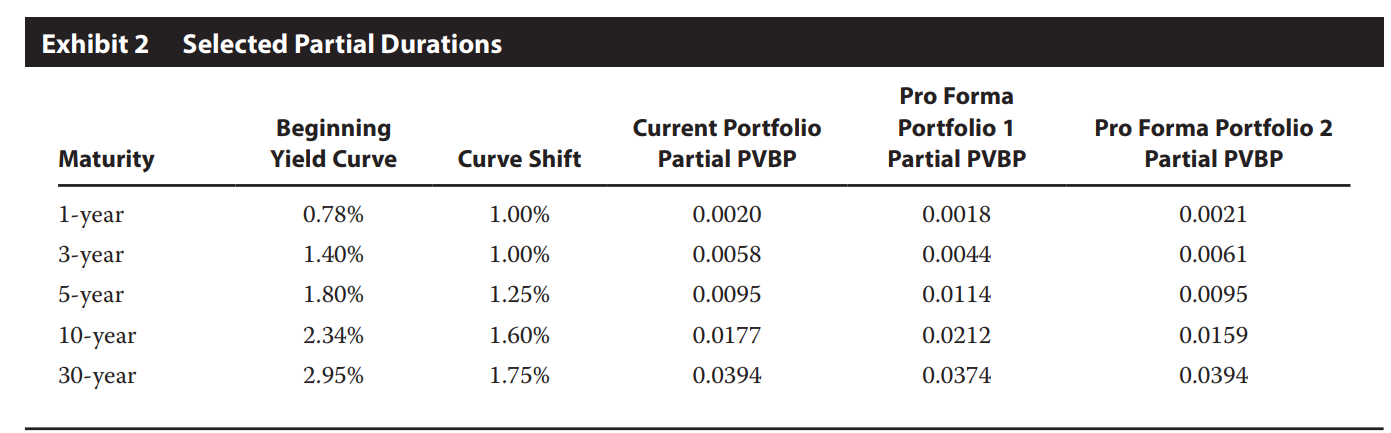

这道题是表格2里面给出了利率曲线的具体变动,例如1-year变动了1%,3-year变动了1%,5-year变动了1.25%等等。也告诉了三个组合的Partial PVBP。

其实就是基于这两组数据来分析判断的。有两个做题方法,第一种就是定性的判断,第二种这道题答案的定量计算。

下面就具体讲一下这道题的分析思路:

这道题里面的Partial PVBP不仅仅体现了权重,他还代表这个利率点位对组合价值的影响。这道题里面的Partial PVBP代表的意思就是,某个特定利率点位变动1bp时,我们这个债券Portfolio的价值变动多少元钱。

例如,Currrent portfolio在30-year上的Partial PVBP为0.0394,代表的意思是,30-year的利率变动1bp时,我们这个债券组合的价值就变动0.0394元。

只不过我们原版书在这里,这个Partial PVBP是以面值100元计算的,所以他代表的意思是,30-year的利率变动1bp时,面值为100元的组合,他的价值变动0.0394元。

在这道题的表格里,无论是哪个Portfolio,基本上是30/10/5的Partial PVBP会更大,因此,这几个利率的变动对组合价值的影响会更大,我们重点看30/10/5的影响也OK。

另外就是,从利率的变动来看,也是这几个利率的变动更大,因此我们在分析时重点只关注这几个利率也OK

那现在,我们以Current portfolio为Benchmark,重点分析这几个利率(5/10/30-year);

我们发现,和Current portfolio相比,Portfolio 2在这3个利率点位上,是10-year的Partial PVBP更小,其他两个利率点位的Partial PVBP相同,所以我们可以判断,在表格里这种利率上升的背景下,Portfolio 2比Current portfolio的表现要更好。

同时,Portfolio 1在10-year的Parital PVBP比Current portfolio要更大,而且大的很多,其他两个点位差距相比不是太大,因此可以判断Portfolio 1的表现要比Current portfolio更差。

综合一下,就是Portfolio 2的表现会更好。

以上就是这道题的定性判断。

不过,这种题目原版书给了我们计算的公式,所以不放心的话,需要计算一下。

计算的话,下面以Portfolio 2为例,计算一下这条收益率曲线的改变,对组合的价格影响:

假设组合的面值为100,000(本题没有给这个数据),由于原版书这里给的Partial PVBP是以面值100为基础计算的,因此我们先给Partial PVBP除以100,换算到每1元的影响,然后再乘以组合的面值100,000就可以算出来利率点位变动对组合的价值影响了:

1-year上升1.00%(100bps),Portfolio 2的价值下降:100 bps × 0.0021/100 × 100,000

3-year上升1.00%(100bps),Portfolio 2的价值下降:100 bps × 0.0061/100 × 100,000

5-year上升1.25%(125bps),Portfolio 2的价值下降:125 bps × 0.0095/100 × 100,000

10-year上升1.60%(160bps),Portfolio 2的价值下降:160 bps × 0.0159/100 × 100,000

30-year上升1.75%(175bps),Portfolio 2的价值下降:175 bps × 0.0394/100 × 100,000

将以上加总,就是这条收益率曲线改变,对Portfolio 2价值的影响。

其他两个Portfolio也可以使用相同的计算办法,分别计算出在这样的利率曲线变动下,组合的表现如何。最终经过比较也会发现是Portfolio 2的表现更好。

----------------------------------------------

努力的时光都是限量版,加油!