嗨,努力学习的PZer你好:

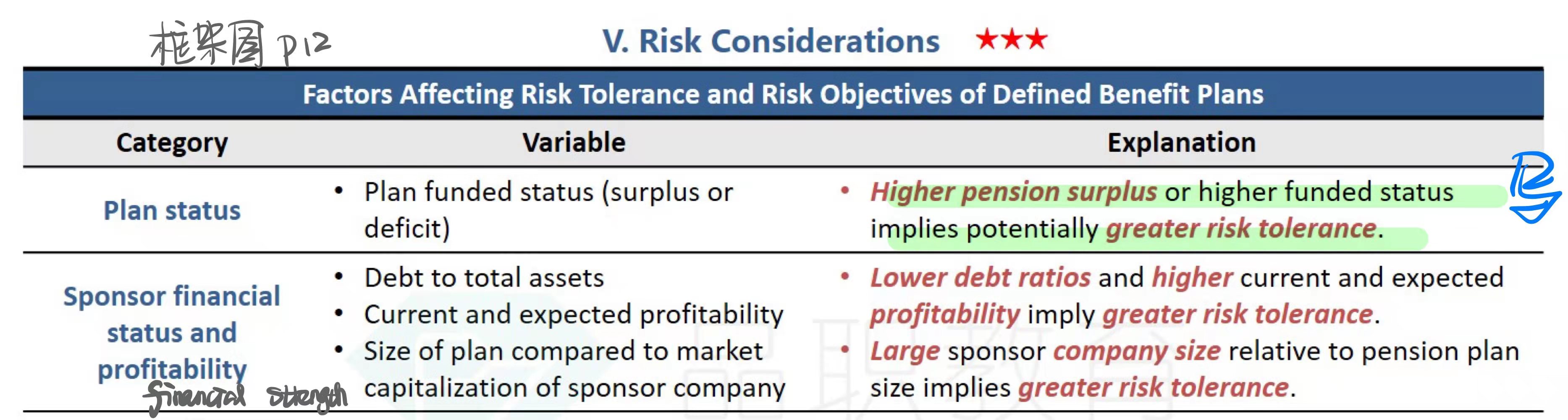

强化课课件P12(下图): High pension surplus implies potentially greater risk tolerance,但是在liquidity里面说:well funded -- the plans sponsor may reduce contributions, generating a need to hold higher balances of liquid assets to pay benefits,如果按照这个逻辑来看的话,well funded DB的liquidity needs 更高,可以承受的风险更低,和从risk tolerance角度分析的就不一样了

是的,如提问里的说法,这里看起来可能会有一些冲突,但其实说的并不是一回事。需要分开来记!

总结一下:

1、整体来看,有Surplus的DB plan,他的风险承受能力一定会更高

2、有Surplus的Plan,如果企业不再缴纳Contribution,那现金流的唯一来源就是养老金资产自己本身了,因此,养老金资产需要保证一定的流动性,来满足现金流流出的需求。

具体来看:

整体上来讲,High pension surplus一定对应更高的风险承受能力。

原因就是PV Asset > PV Liability,资产组合是有一定的安全垫(cushion)去承担亏损的。就算把Surplus完全亏完,资产的金额依然是够Cover负债的。所以在High surplus时,Pension fund具有更高的风险承受,可以去投资更加激进一些。

以上,是整体来看的。

但是,在Liquidity needs这里,又讲了一种特殊的情况。

就是在Well-funded时,养老金资产有Surplus,对于Employer来说,就没有动力继续给养老金缴纳Contribution了,因为反正养老金资产自己已经足够Cover养老金负债了,再继续给DB Plan缴纳Contribution反而会对公司造成负担。所以,才有讲义的这句话,公司降低了缴纳Contribution(the plans sponsor may reduce contributions)

理论上说,只要养老金资产自己投资的好,一直可以保持Surplus,那公司一直不缴纳Contribution都可以。

那在这种情况下,这个Well-funded的DB Plan,他就缺少了来自雇主(Employer)的现金流了,此时,对于Pension来讲,唯一的现金流来源就是养老金资产自己可以产生的现金流。那在这种情况下,对Pension asset的流动性需求的要求就会更高。养老金资产需要投一些流动性较好的标的,这样能够随时满足负债现金流流出。

或者反过来想也可以,如果在Surplus的状态下,公司继续给养老金缴纳Contribution,那DB Plan每年就有额外的现金流流入,那在这种情况下,就光企业缴纳的Contribution就能够满足一部分、甚至完全Cover养老金现金流流出了,那此时对养老金资产的流动性要求就会降低。

讲义刚好说的是在Surplus状态下,公司不再缴纳Contribution(或者降低Contribution),那么自然对养老金资产的流动性要求就会上升。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!