NO.PZ2020081601000016

问题如下:

A公司拥有B公司80%的股权,能够对B公司的生产经营和财务决策产生控制。2019年3月,A公司向B公司销售产品1600万元,其成本为1400万元。B公司2019年未将该批产品进行销售,期末形成存货。B公司2019年年末发现存货发生减值迹象,对其进行减值测试后认为其可变现净值为1200万元。已知A公司和B公司适用的所得税税率均为25%,不考虑其他影响因素,编制2019年度合并财务报表时,对递延所得税资产的调整是( )。

选项:

A. 应调减递延所得税资产50万元

B. 应调增递延所得税资产50万元

C. 应调增递延所得税资产100万元

D. 不需对递延所得税资产进行调整

解释:

本题考查内部交易对递延所得税资产调整的会计处理,答案是D。

A公司将产品销售给B公司,对于B公司来说产品的入账价值为1600万元,2019年12月31日,由于存货发生减值迹象,B公司个别财务报表上存货账面价值应为成本(1600万元)与可变现净值(1200万元)较低者,即1200万元,在B公司个别财务报表中,存货的计税基础为其成本1600万元,高于账面价值1200万元,应确认递延所得税资产(1600-1200)×25%=100万元;

在合并财务报表中,从集团整体来看该存货期末账面价值为原成本1400万元与可变现净值1200万元中较低者1200万元。从税务机关的角度,不考虑合并财务报表,只从交易活动来看,其认可的存货的计税基础应为B公司的购买成本,即1600万元。因此合并财务报表上应确认递延所得税资产=(1600-1200)×25%=100万元。由于B公司个别财务报表上已对该事项确认递延所得税资产100万元,因此合并报表不需要再对递延所得税资产进行调整,选项D正确。

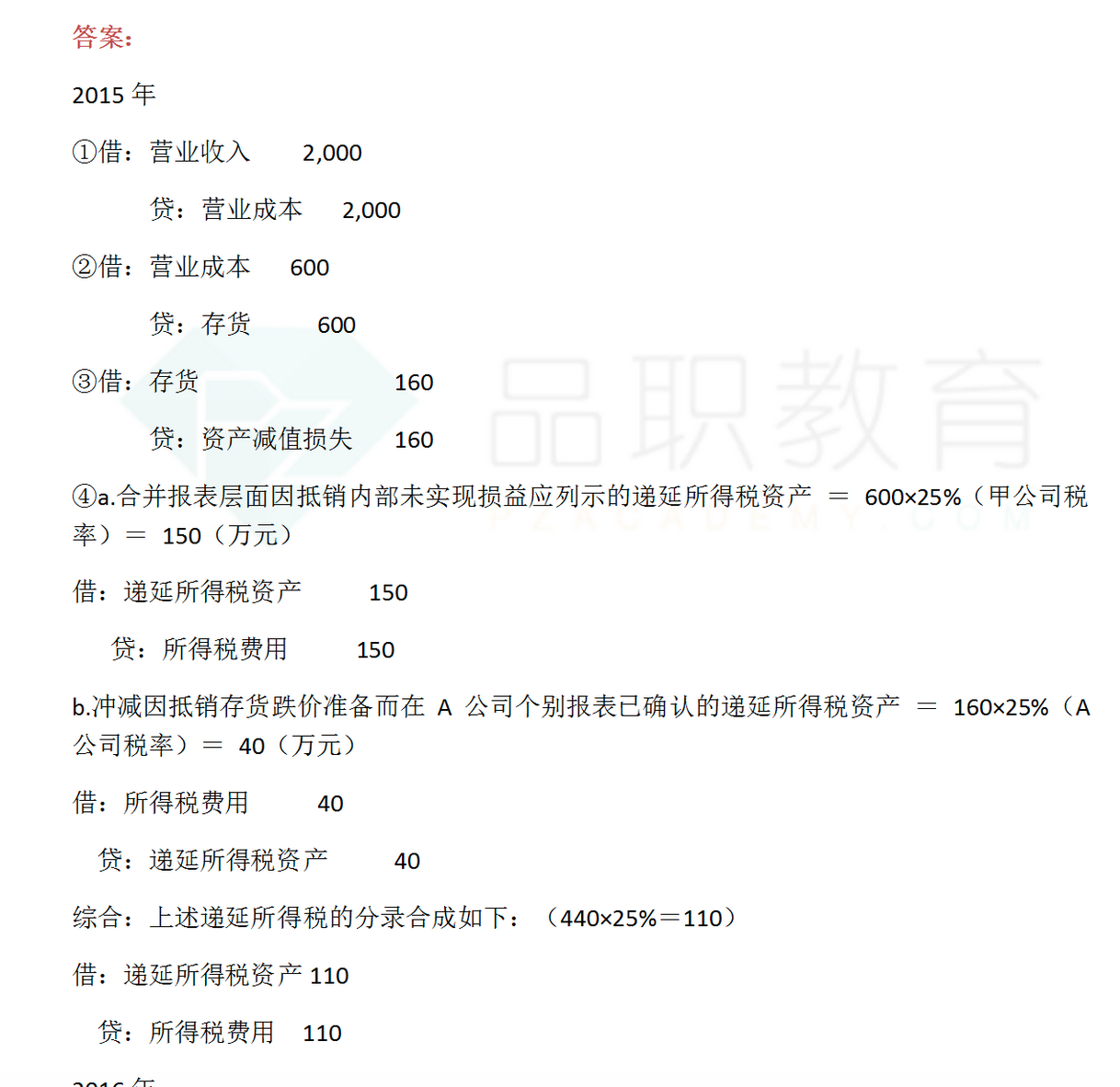

合并报表成本1400,可变现净值1200,递延资产是200*25%=50,个表成本1600,可变现净值1200,递延资产400*25%=100,这样只调整100-50=50即可,为什么不用调整。这和老师上课讲的例子怎么不一样