老师好,在对multiple liabilities进行duration matching时,第三个条件是asset的convexity和dispersion要大于liability的这两者,请问是什么原因?

发亮_品职助教 · 2021年03月09日

嗨,爱思考的PZer你好:

在对multiple liabilities进行duration matching时,第三个条件是asset的convexity和dispersion要大于liability的这两者,请问是什么原因?

这点可以从Duration-matching的本质出发来理解:

Duration-matching(Immunization)的本质是reinvestment risk与Price risk相互抵消。为了让资产存在Price risk与Reinvestment risk,资产的现金流必须要比负债的到期日更早,并且有现金流比负债的到期日更晚。这样的话,资产的现金流分散在负债两端,资产现金流就会更加分散一些。

下面做解释:

例如,假设都是零息债券,负债期限Maturity=9,则其Macaulay Duration=9。

匹配是由Portfolio完成,Portfolio里有资产1与资产2。匹配的资产1,期限=8,则Macaulay duration =8;

匹配的资产2,期限=10,则Macaulay duration =10;资产1与资产2拼凑起来,拼出了Macaulay duration=9的组合来匹配负债。

假设现在利率下降,资产1在第8年就拿回了所有现金流,他需要进行再投资,直至第9年负债到期。因为利率下降,则其Reinvestment return下降;那以这样更低的再投资收益(低于免疫的Target return),在第9年现金流势必是不够的,无法偿还负债的;

那在利率下降时,有什么办法提高组合的收益呢?

我们知道,利率下降,债券的价格上升,如果在第9年有债券提前卖出的话,那么我们可以获得Capital gain。如果要在第9年提前卖出债券,那必须要有一个资产的期限大于负债的到期日9。所以,这就决定了必须要有一个资产的期限要大于最后一个负债的期限。

在负债到期日之前的现金流,由于现金流比负债的到期日要早,需要进行再投资,面临的都是Reinvestment risk;

在负债期限日之后的现金流,由于现金流比负债的到期日要晚,需要提前卖出债券,面临的都是Price risk。

咱们Duration-matching(Immunization)的本质就是:Price risk与Reinvestment risk相互抵消,可以实现一个Target return,让资产实现预定的增长目标期末偿还负债。

那为了让资产存在Price risk与Reinvestment risk,让他们存在相互抵消的可能,我们资产组合的债券必须要有一个到期日在负债之前,有一个到期日在负债之后。

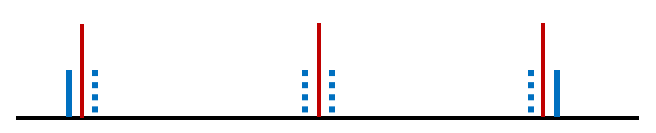

单期负债匹配时,就是下图,红线是负债,蓝线是资产,资产分布在负债到期日两端。这样的话,投资期是负债到期日,有一个债券的到期日比投资期要短,就面临Reinvestment risk,有一个债券的到期日比投资期要长,就面临Price risk,只有资产的现金流分散在负债两端,才有可能存在Reinvestment risk与Price risk抵消的情况:

而Multiple liabilities,可以看成是一系列的单期负债组合(红线是负债),如下图,这是一个多期负债,可以看成是3个单期负债的组合,如果其中每一个单期负债都实现匹配的话,蓝色的资产现金流就如下图分布:

只不过在多期负债里,虚线的债券资产不一定存在,但两头的现金流必须要在,即,要有债券在第一笔负债到期之前,同时要有债券在最后一笔负债之后,这样才有可能让资产Portfolio的Reinvestment risk与Price risk相互抵消。

另外,我们知道,资产的现金流分散程度(Dispersion)与债券的Convexity成正比,现金流越分散则其Convexity越大。因此,现金流分散这点的要求可以总结为对Convexity的要求,这就成了多期负债匹配里第三个要求:资产的Convexity大于负债的Convexity。

还有一点需注意:资产的现金流越分散,其convexity就越大,而Convexity越大Structural risk就越大,为了避免Structural risk,我们是要求资产的Convexity足够的小。

那这样的话,我们可知:资产Convexity>负债Convexity,且资产Convexity又尽可能小的Portfolio,是免疫最佳的Portfolio。

以上内容在现在教材里已经没有讲解了,也不属于考纲要求,仅了解即可。

总结下:

1、单期负债与多期负债的匹配原理一致,都是Price risk与Reinvestment risk相互抵消。

2、在多期期负债匹配里,资产的现金流要包裹住负债的现金流,原因是要让资产Portfolio存在Reinvestment risk与Price risk,如果资产的现金流都早于负债的现金流,那资产Portfolio只有Reinvestment risk没有Price risk,那就无法实现匹配的运作机制了。

3、资产的Convexity太大也不好,所以最优的匹配资产是:资产的Convexity>负债的Convexity,且资产的Convexity足够的小。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!