风险高。RP高。为什么cov是小于0。如何理解price和m之间负相关

星星_品职助教 · 2021年02月24日

@WU_DD

回复追问:

你提到的三个关系里面,对应的前假设都是不一样的,结论必然不一致。

例如对于risk seeking的投资者(前提假设),cov就大于0,此时cov里面的p和m就是正相关(这个结论不考,只是做一个例子展示)

对于risk averse的投资者(前提假设),cov通常情况下小于0。已经用了很长篇幅解释。 这个结论会考。

但即使是对于risk averse的投资者,cov理论上也有可能大于0的时候。只不过这属于特殊情况(也不大可能考)。

所以结论是:“In general with risk-averse investors, the covariance term for most risky assets is expected to be negative

而用于推导利率和经济以及m关系时,此时并不涉及投资者类型的假设。这个关系里会考的结论是我上个回复里强调的那个。

但无论哪个关系里,p和m的关系都是了解即可。掌握cov为负;利率和经济正相关的这两个最终结论即可。

星星_品职助教 · 2021年02月24日

同学你好,

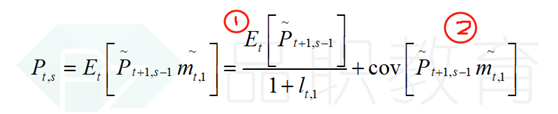

Covariance为负这个关系可以通过如下公式来理解:

这个公式本质是: 债券价格P=①无风险债券的价格 + ②(negative)Covariance term

其中第①项为无风险情况下债券的价格。即将预期的债券未来的价格(分子)用无风险收益率(分母)进行折现。

但预测未来的价格实际上是有不确定性即风险的。所以这个时候,如果P=①,风险厌恶的投资者是不愿意出一个无风险债券的高价,去购买这个实际上有风险的债券的。必须给予其补偿(即降价)后才愿意购买。

这个“补偿”(risk premium)就是第②项。所以这一项必须为负,这样P=①+②<①,风险厌恶的投资者才愿意购买。

所以才有结论“In general with risk-averse investors, the covariance term for most risky assets is expected to be negative”(风险厌恶的投资者的COV是负的)。

注意考试掌握这个最终结论即可,以上的所有推导都不用掌握。

-----------------

Price和m是一个正相关的关系,在一些推导里p直接等于了m,但这个关系是不用掌握的。

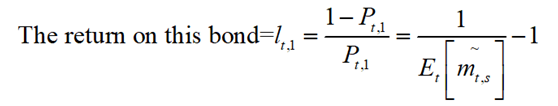

需要了解的real default-free interest rate(即ι)和m是负相关的关系。推导可以参考底下的这个公式,即m=1/(1+ι)。同样,公式和推导都不用掌握,只有负相关关系了解一下即可。

而需要重点掌握的是以下real default-free interest rate(即ι)和经济之间的关系。

higher trend real economic growth have higher real default-free interest rates,即经济增长更快的地方利率更高

这个结论的传导链条是m和ι负相关,m又和经济增长负相关,所以ι和经济增长正相关。

但其实这个结论显然,不用按照这个思路去记忆。简单的思路是:经济好,利率自然就高。按此记忆即可。这一章考察的都只是结论。

WU_DD · 2021年02月24日

cov<0时 p和m负相关。cov>0时 p和m正相关。这两个结论矛盾吗?one period中m和p正相关。这3者结论不一致啊