老师下图标蓝色的,二级讲floater的时候,因为有Quoted margin所以求bond price时需要一个超大型计算,没有说过price就是par这个结论啊?这个地方的par=price是不是investor自己想的啊,因为coupon rate是L+3%,所以折现率也应该相应提高,但是市场上的价格明显不是par啊,这里是啥意思呢?

发亮_品职助教 · 2021年01月04日

嗨,努力学习的PZer你好:

“二级讲floater的时候,因为有Quoted margin所以求bond price时需要一个超大型计算,没有说过price就是par这个结论啊?这个地方的par=price是不是investor自己想的啊,因为coupon rate是L+3%,所以折现率也应该相应提高,但是市场上的价格明显不是par啊,这里是啥意思呢?”

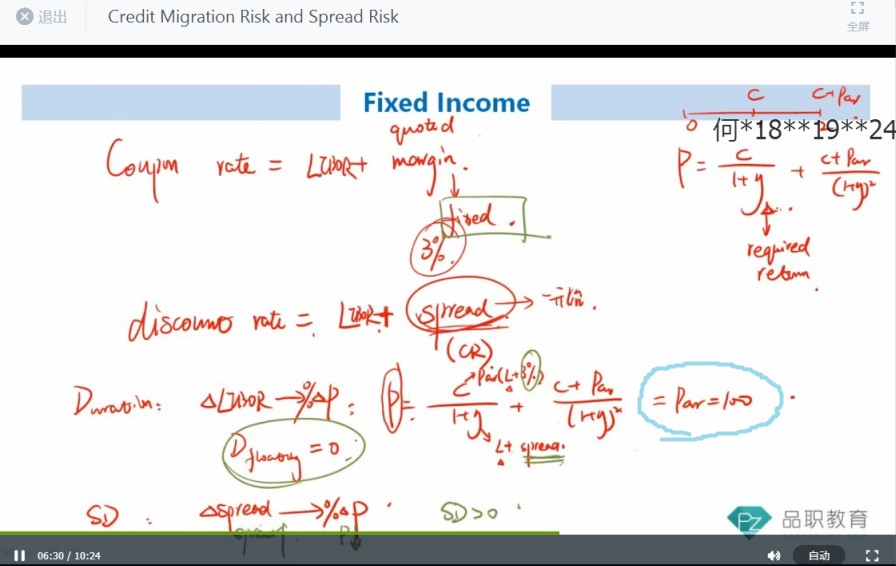

这里我们要分析基准利率LIBOR改变时,Floater的价格变动。

注意,如果要分析LIBOR改变对债券价格的影响,那LIBOR只能是唯一变量,其他的因素就是恒定不变的。

那这样的话,分析LIBOR对债券的价格影响时,分子Quoted margin与分母Spread实际上就是定死的,且是一致的。

他暗含的道理是这样的,期初我们发行Floater时,这个Quoted margin是根据债券的信用风险定出来的,所以期初发行时,他等于分母的Spread,由于研究的是LIBOR变动对债券价格的影响,唯一变量是LIBOR,那我们实际上是认为债券期间,分母的Spread与分子的Quoted Margin是永远相等的。

那这样的话,唯一变动的是LIBOR,每到Coupon reset date,分子与分母就会回归一致,因此债券的价格就会回归面值。

所以,由于Floater存在这个特性,LIBOR变动对Floater价格的影响就存在这样的周期性变化,每到Reset date,LIBOR变动对债券价格的影响就要归零,债券价格回归面值。

就是因为LIBOR变动对债券价格的影响,每到Reset date就要归零,所以我们说Floater他的Effective duration是非常小的,只有在两个Reset date期间,LIBOR发生改变时,债券的价格才有变化。

所以Floater他的Effective duration约等于Reset date /2 ,例如,半年Reset一次,Effective duration就近似认为是0.5/2=0.25;有时候也近似认为是零。

至于到了Reset date,分子、分母LIBOR相等时,债券价格不等于Par这种情况,是因为债券的Spread也发生了改变、不再等于分子Quoted margin,这就不单单是LIBOR变化对债券价格的影响了,还引入了其他变量对债券价格的影响。

而Floater的Spread变化对债券价格的影响是永恒的,不会存在LIBOR那样在Reset date归零这种情况。

研究Spread变动对债券价格的影响,那唯一变量就是Spread,我们按住LIBOR不变。

那这样的话,分子、分母的LIBOR一样,而分子的Quoted margin一旦期初定下,债券的一生都不变;此时,分母的Spread改变时,一定会对债券的价格产生影响,且这个影响一直会持续在债券的生命里。

所以,我们说Floater他的Effective duration近似等于0,因为LIBOR变化对Floater的价格影响,只存在两个Reset date之间;这又是非常短的期间,近似认为是0;

而Floater他的Spread duration不等于0,是比较大的,因为Spread改变对债券的价格影响是持续的。

以上分析,可以结合Floater的折现公式配合着看。

-------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!