duration相同的情况下,parallel shift时,比较convexity,越大越好,non parallel shift 时,不一定convexity大的就好。这句话如何理解,老师在哪里有提到过?

发亮_品职助教 · 2020年11月23日

嗨,努力学习的PZer你好:

“duration相同的情况下,parallel shift时,比较convexity,越大越好”

是的。

因为Duration相同,平行移动时,通过Duration对债券价格的影响,两个债券是一样大的。

那唯一的差异就会来自于两个债券的Convexity;Convexity大的,会有涨多跌少的优势。

所以利率平行移动时,Duration相同的情况下,Convexity大的债券表现总会更好。

“non parallel shift 时,不一定convexity大的就好。”

非平行移动,就是利率曲线上,每一个利率率点位的变化不一样大。

两个债券Portfolio,虽然他们的Duration一样,但是债券组合内部的权重分布不一样。

例如,组合A是:50% 2年期债券;50% 30年期债券;

组合B是:100% 16年期债券;

两个组合的Duration都近似等于16;利率曲线平行移动时,通过Duration对组合的影响是一样大的;

但是非平行移动时,例如,2年期利率、30年期利率下降;我们发现,组合B的价值就不会变的,因为影响组合B价值的关键利率点位是16年期利率;

反而,2年期利率、30年期利率下降时,组合A的2年期债券价值上升,30年期债券价值上升;

所以在这种非平行移动时,组合A的表现更好。

以上就说明了,非平行移动时,我们需要判断债券组合的Key rate duration(Partial PVBP),或者需要判断组合的类型(Barbell/bullet/laddered);

只有判断出来了债券组合的权重集中在利率的哪个区间,我们才能判断出来组合在利率曲线非平行移动时的表现。

所以,在非平行移动时,我们不看Convexity了,需要比较组合的KRD(Partial PVBP),或者需要判断组合的类型(Barbell/bullet/laddered)

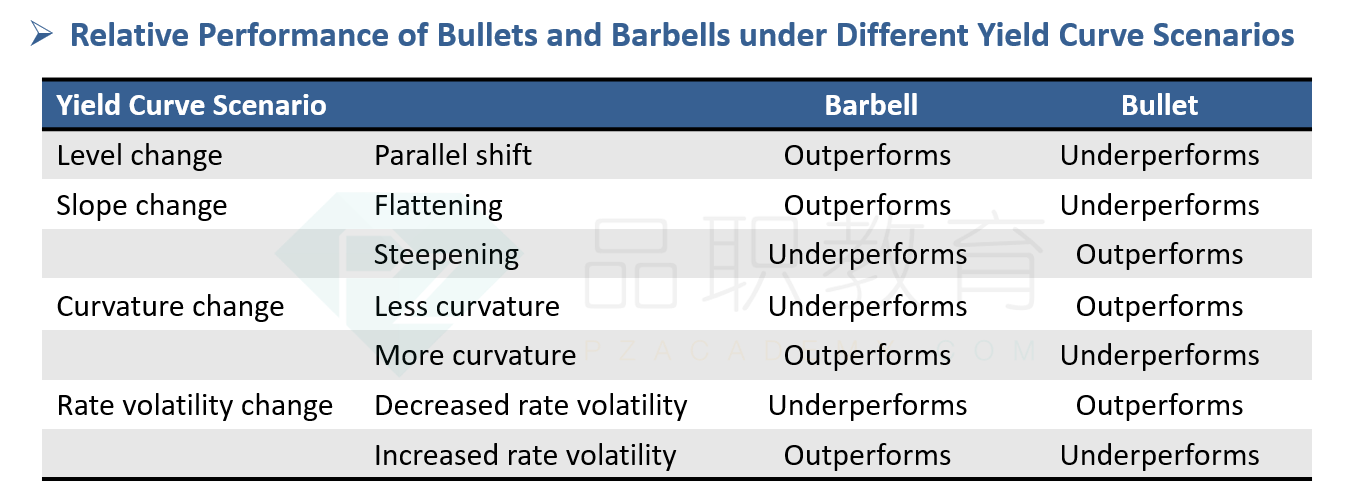

关于这点,可参考讲义下图,有讲到在不同的非平行移动时,由于Barbell/bullet/laddered他们的债券处在不同的利率区间上,所以不同的非平行移动时,他们的表现不同:

-------------------------------

努力的时光都是限量版,加油!