发亮_品职助教 · 2020年11月23日

嗨,从没放弃的小努力你好:

“这道题选portfolio2的角度为什么不用由于yield curve变化,选convexity大的策略,所以选barbell?答案用的是yield curve flatten,所以barbell表现好“

这道题不能从Convexity的角度出发。

我们说,当收益率曲线发生平行移动时,注意这里是平行移动,两个债券的Duration一样的情况下,Convexity大的那个债券表现会更好。

因为Duration相同,利率平行移动,两个债券受到Duration的影响相同;那差异就来自Convexity。

因为当利率上涨时,Convexity大的债券,价格相对跌的少;利率下降时,Convexity大的债券,价格相对涨的多。

所以,平行移动时,Duration相同的债券,Convexity大的总是表现更好。

那由于Barbell组合Convexity最大,所以利率平行移动时,Barbell组合表现最好。

但是注意,我们这道题收益率曲线不是平行移动;他是一个非常典型的非平行移动,具体说是Yield curve Flattening;

出现非平行移动时,我们只能分析债券的Key rate duration(或者判断组合是Barbell/bullet/laddered中的哪一个类型),来判断哪个债券表现更好。

比如,表里的3个债券他们的Portfolio duration一样,但是债券的分布不一样;例如Portfolio 2,他的权重主要集中在2-year、30-year的债券;

并且我们发现这条收益率曲线,30年期的利率发生了很大变化(下降);

我们可以判断由于Portfolio 2有最大的权重在30-year债券上,所以Portfolio 2可以经历最大的Capital gain。也就是他表现最好。

或者也可以从我们总结的结论出发,由于是收益率曲线Flattenning,在变平的情况下,Barbell组合的表现最好。

最后总结一下:

只有3个Portfolio Duration一致的情况下,并且发生的是收益率曲线的平行移动,此时,Convexity大的债券(组合)表现最好;

如果发生的是收益率曲线的非平行移动,判断哪个组合表现更好,我们需要比较的是债券的Key rate duration(Partial PVBP),或者Partial PVBP没给我们,我们就需要看组合的债券分布,判断一下是Barbell/bullet/laddered portfolio的哪一种。

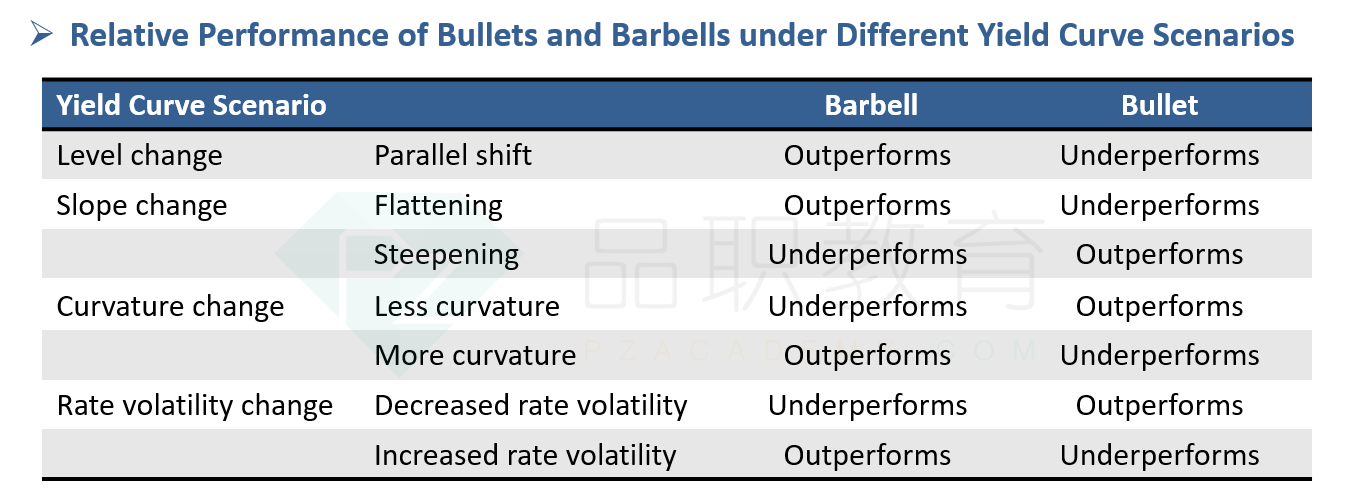

在不同的非平行变动下,Barbell/bullet/laddered portfolio表现具有差异,具体利用上课总结的表格判断,可参考讲义下图:

-------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!