能举个例子吗?比如什么时候就用swaption,什么时候就适合减低成本,用swaption collar了?

发亮_品职助教 · 2020年11月13日

嗨,爱思考的PZer你好:

“swaption collar什么时候用?”

可以从Swap开始记忆:

Swap首先是一个利率产品,所以可以利用Swap来调节Asset-Liability的Duration gap;

但是Swap其实有一个缺点,就是Swap合约一旦签订,就必须履约,如果我们期初对利率的预测是错的话,Swap反而会给我们来带损失;

这时候可以引入Swaption,因为他首先是一个Option,然后是Option的标的物是Swap,所以在利率对我们不利的时候(也就是我们的利率预测错的时候),我们可以选择不行权、不进入Swap;但是Swaption也有一个缺点,就是我们期初要付一个比较昂贵的期权费。

这时候可以引入Swaption,我们在Long第一个swaption的基础上,再Short另外一个Swaption赚点期权费;这样形成Collar(Zero-cost swaption collar);这样期初的买卖期权的成本就是零。

所以,Swap/Swaption/Swaption collar在调整Asset-Liability duration gap时,并没有太大的区别。他们的目的都是调节利率头寸。

一个区别就是,如果我们坚定利率的预期是正确的,那进入Swap就好了,因为不用付期权费。

如果对利率的预期不够坚定,那进入Swaption/Swaption collar会有一个保底。

选择用Swap、Swaption、Swaption collar最关键的因素还是对利率的预期。

比如,我们原版书有道例题,他是这样,资产的BPV是小于负债BPV的,现在就需要Close duration gap;

于是有Swap,Swaption,Swaption collar可选:

3.80% receive-fixed swap;receiver swaption行权价是3.60%,需要期初支付145 bps的期权费;

swaption collar:Long receiver swaption行权价是3.60%,Short payer swaption行权时是4.25%,期初零期权费。

如果说,基金经理预测将来的利率低于3.8%,那显然使用Swap是最有利的。因为Receiver receiver swaption的盈利点3.60%不但低于Swap的盈利点3.80%,而且Swaption还有一个期权费拖累收益;

如果基金经理预测将来利率超过3.8%,那显然选择Swap是不利的,因为Swap开始有亏损。选择Swaption也不行,因为虽然不行权,但是有期权费的拖累;此时选择Swaption collar最好,Swaption collar只有在利率低于3.60%时,以及高于4.25%是才会被行权,大于3.60%小于4.25%时,Swaption collar的收益为零。

当预测高于4.25%时,Swap的亏损很大;Swap collar里面的Short payer swaption会被行权,我们开始产生亏损,所以这时候不用Swaption collar;这时候用Swaption最好,因为此时Swaption的亏损最大就是期权费,145bps。

所以,选择Swaption/Swap/Swaption collar,最终还是出于基金经理对于利率预期的判断。不同的利率预期区间,可以选择不同的合约。

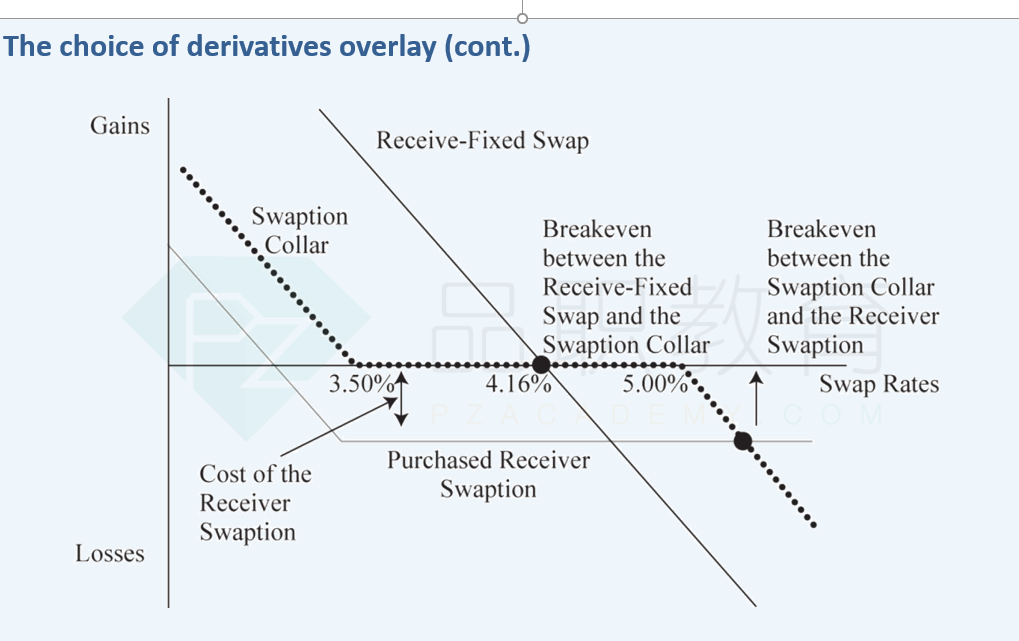

以上其实是原版书的一道例题,在基础班也有讲。上面描述的收益情况,如果画图的话就是下面的收益图;斜直线是Swap的收益图;黑色虚点是Swaption collar的收益图;灰色的折线是Swaption的收益图。

发现利率在不同的区间时,他们的盈利状况不同。

-------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

taiyang · 2020年12月04日

我天你回答的太好了!谢谢!