为什么mature pension fund, 都已经很mature了,那liquidity needs应该很低啊,为啥呢 investment horizon是比较短的呢?

发亮_品职助教 · 2020年10月12日

嗨,努力学习的PZer你好:

”为什么mature pension fund, 都已经很mature了,那liquidity needs应该很低啊,为啥呢 investment horizon是比较短的呢?”

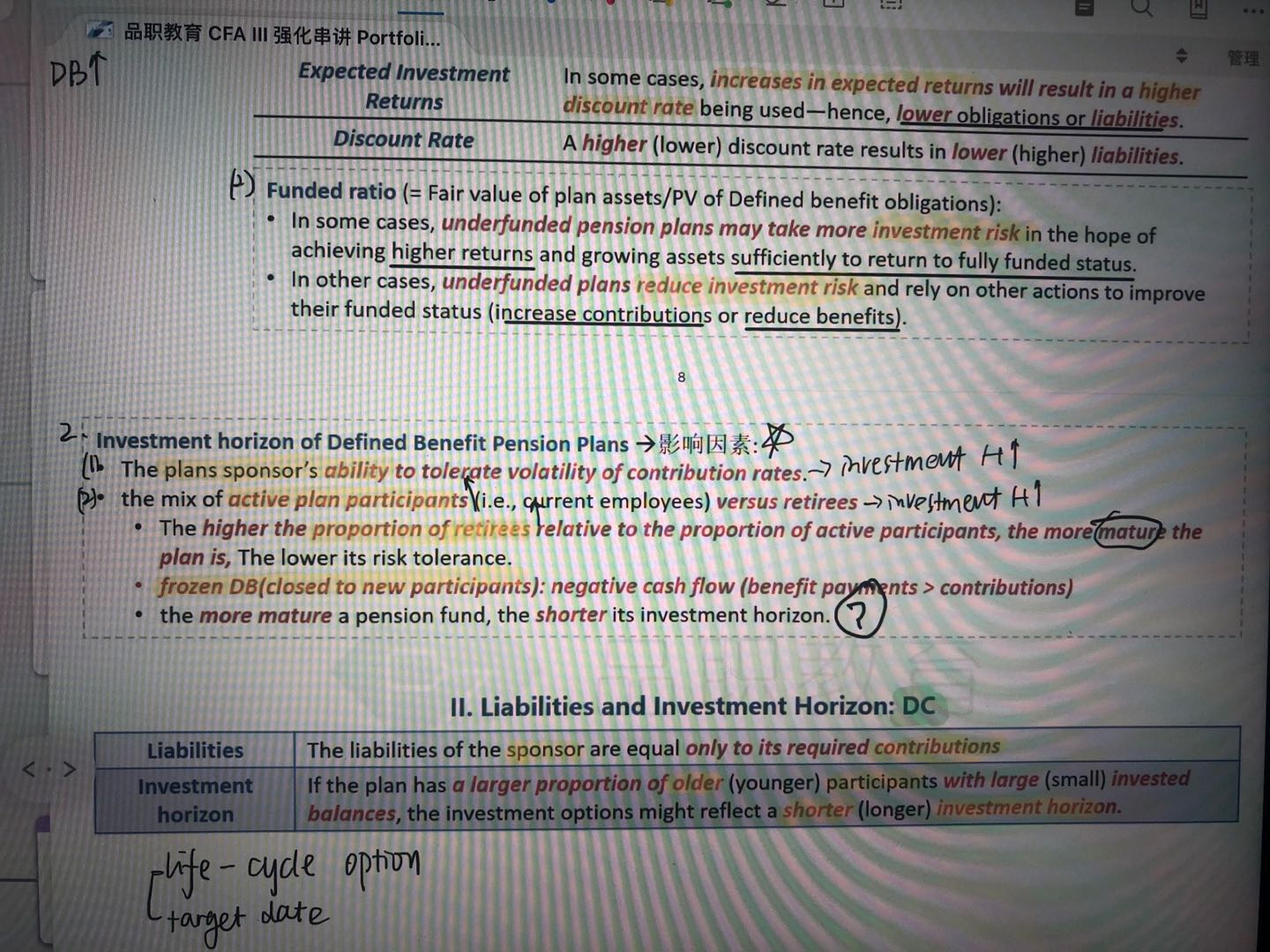

这里的Mature,其实形容的是养老金参与者的平均年龄。

通过养老金参与者的平均年龄,其实可以判断养老金的风险承受能力,流动性需求,和投资期。

比方说,养老金A,他的参与者平均年龄是25岁;养老金B,他的参与者平均年龄是45岁,所以在其他条件一定的情况下,我们说养老金B其实是更加Mature。

或者,我们的退休年龄是60岁,现在养老金C的参与者平均年龄已经是57岁了,这个养老金是Mature。也就是他的参与者年龄都太大啦。

养老金参与者的平均年龄,会影响到养老金投资的“风险承受能力”、“流动性需求”、“投资期”

比方说,我们养老金的平均年龄是56岁,那可以理解成,这个养老金里面绝大多数参与者,还有4年、马上就要退休了,在这种情况下,我们养老金资产需要马上支付一大笔负债、以Cover养老金负债,我们的资产马上就要满足这个目标,所以此时投资只能尽可能地投短期,所以我们的Investment horizon会比较短。

同时,由于马上有大笔现金流支出,也只能投一些流动性好,风险波动较小的资产,例如,短期债券、Cash;而像Equity这种风险大的资产,需要降低权重;PE/Alternatives这种流动性差的资产,也需要大幅降低比例。

由于即将要支付大笔现金流,所以资产能够承担的损失有限,所以此时也只能投资风险相对较小的资产,以保证将来能够有足够的现金流Cover负债。

相比,如果养老金参与者的平均年龄是25岁,那意味着还有很多年,我们养老金才会面临大笔养老金开支。

那此时,我们的投资期是Long-term investment horizon,资产还有很久才需要去Cover负债,此时,长期债券,PE/Alternatives、Equity的权重可以加大。

由于参与者平均年龄低,很多人还是在职员工,所以每年支付的养老金开支很少,那意味着资产需要产生流动性需求比较低。同时在职员工还缴存大笔养老金,还会往养老金里缴存现金流,因此流动性需求就更低了。

由于很久以后才会支付大笔养老金负债,我们可以更高比例地投资风险更高的资产,例如PE/Equity,这样可以追求更高的收益率。

-------------------------------加油吧,让我们一起遇见更好的自己!