之前老师讲解的是说,高convexity价格贵,yield低;老师在这里面又提到高convexity导致放弃了高coupon。跟coupon啥关系,不是跟收益率有关系吗?

发亮_品职助教 · 2020年07月08日

嗨,努力学习的PZer你好:

“之前老师讲解的是说,高convexity价格贵,yield低;老师在这里面又提到高convexity导致放弃了高coupon。跟coupon啥关系,不是跟收益率有关系吗?”

是的。

高Convexity的债券对应较低的Yield。这里的Yield就是债券的持有至到期收益率(Yield-to-maturity),高Convexity债券对应低Yield,他俩是可以直接对应起来的。

债券的Yield较低,确实有可能是较低的Coupon带来的;换句话说,高Yield的债券,原因有可能是Coupon rate较高。

所以老师这里说,为了获得较高的Convexity,就需要放弃较高的债券Yield,实际上放弃的就可能是较高的Coupon。

最简单的,我们可以从债券折现公式看,在债券价格不变的情况下,Coupon rate越高,分母的折现率Yield就越高。

或者可以从下面这个角度看,债券的持有至到期Yield受两部分影响:

第一部分是债券的Coupon以及Coupon再投资收益;

第二部分是债券的买价回归到期面值、这部分价格变动带来的收益

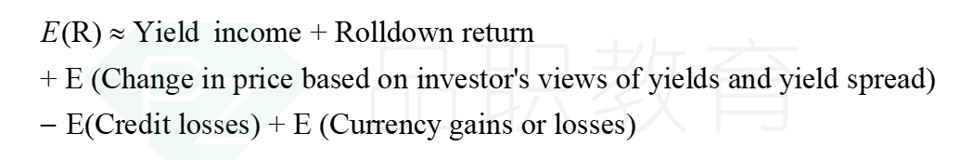

我们可以用Expected return的分解公式来看:

持有至到期的话,E(Change in price based on investor's views of yields and yield spread)就等于0,因为债券到期本金为面值Par,利率的变化不影响债券的卖价。

E(Credit losses)和E(Currency gains or losses)我们忽略。

那这样的话,持有至到期的预期收益就由Yield income + Rolldown return决定;而Yield income = Coupon / Current Price

这样就发现,Coupon的大小就决定了持有至到期预期收益的大小。

只不过债券的YTM是假设投资期间的利率一直是YTM,那Rolldown return就是在水平的利率曲线上Rolldown,所以这部分反应的就是期初债券买价回归期末Par value带来的收益。

以上刚好就对应债券持有至到期的两部分收益来源。

所以,我们的Yield,可以看成由Coupon大小、以及债券价格回归面值收益的影响。

-------------------------------加油吧,让我们一起遇见更好的自己!