老师您好,如图所示,如何理解这两步的推导呢?

第一个问题:这一章一开始就说weighted average cost of capital要用市值计算,那么好这张ppt里的A D E是市值还是账面价值?如果是市值,那么A=D+E还成立吗?

第二个问题:△E=E*β*Rm这个公式成里吗?这哪里讲过?怎么理解?按CAPM公式,好像应该是△E=E*Re=E*[Rf +β(Rm-Rf)]?

第三个问题:如果如视频里面所讲,那么△D则恒等于0,那么不就是负债没有成本?

谢谢

(๑• . •๑) · 2020年03月30日

另外还想问一下D是单指Debt吗,是否包括其他liability?

Olive_品职助教 · 2020年04月02日

如果△rm=1%,那么△re=β%,△E=E*△re=E*β%

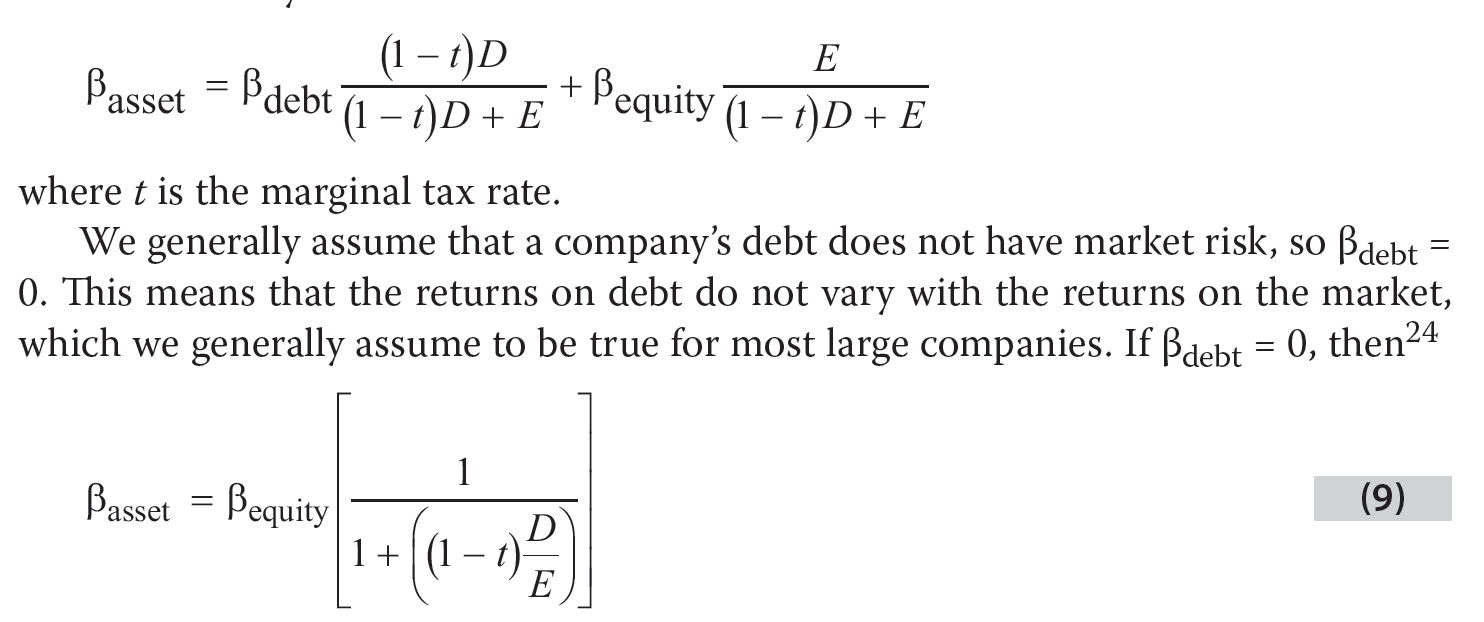

这不是一个严格的推导,只是简便的记忆方法,这么理解就行了,或者我们也可以理解为βA是βD和βE的加权平均:

(来源于原版书教材)

(来源于原版书教材)

实际上这个βasset的推导过程是参考一篇论文,参考文献在教材脚注里有写:

这篇论文是基于MM理论和CAPM中β的公式:β=cov(Ri,Rm)/σm²,以及相关的财务理论推导出来的unleveraged β。

因为在考纲范围之外,这里就不赘述了,也没有讨论的意义,从理解上来说,从老师上课讲的思路理解,或者教材这个加权平均的思路理解都可以。

Olive_品职助教 · 2020年03月31日

嗨,从没放弃的小努力你好:

1 是市值,成立的

2 △E=E*β*1%,不是你写的rm。直接从贝塔的含义就能推出这个式子,βe的含义就是“大盘涨1%,Equity价值涨百分之多少”,所以大盘涨1%,equity就会涨β%,那么△E就等于E*β%

3 △D=0,背后的意思是,大盘涨1%,负债的价值不变,所以△D=0。并不是负债没有成本,负债当然有成本,这完全是两件事,不要混淆哦

-------------------------------

加油吧,让我们一起遇见更好的自己!

(๑• . •๑) · 2020年03月31日

再问一下。第一个问题里面是假设了企业没有其他负债吗?还是说D不仅指债券而是指所有负债呢?第二个问题β的定义是股票收益与市场收益线性回归的斜率,所以这个公式是假设了截距为0吗