问题①此处这个int rate risk是指的哪一部分??benchmark的变动吗?还是整个收益率的变动(benchmark+spread)?另外benchmark是无风险利率吗?通常意义抛开此处知识点这个int rate risk是指的啥?我已经完全糊涂了。。

问题②我绞尽脑汁在想这几个逻辑关系。。。credit spread不就是无风险利率之外的那部分收益补偿吗?这个问题答案是肯定的吗?是的话,那么在算excess return的时候用那分解的五个部分的逻辑,我就想不通,如图所示。

小米 · 2020年02月15日

问题①此处这个int rate risk是指的哪一部分??benchmark的变动吗?还是整个收益率的变动(benchmark+spread)?另外benchmark是无风险利率吗?通常意义抛开此处知识点这个int rate risk是指的啥?我已经完全糊涂了。。

问题②我绞尽脑汁在想这几个逻辑关系。。。credit spread不就是无风险利率之外的那部分收益补偿吗?这个问题答案是肯定的吗?是的话,那么在算excess return的时候用那分解的五个部分的逻辑,我就想不通,如图所示。

发亮_品职助教 · 2020年02月16日

嗨,从没放弃的小努力你好:

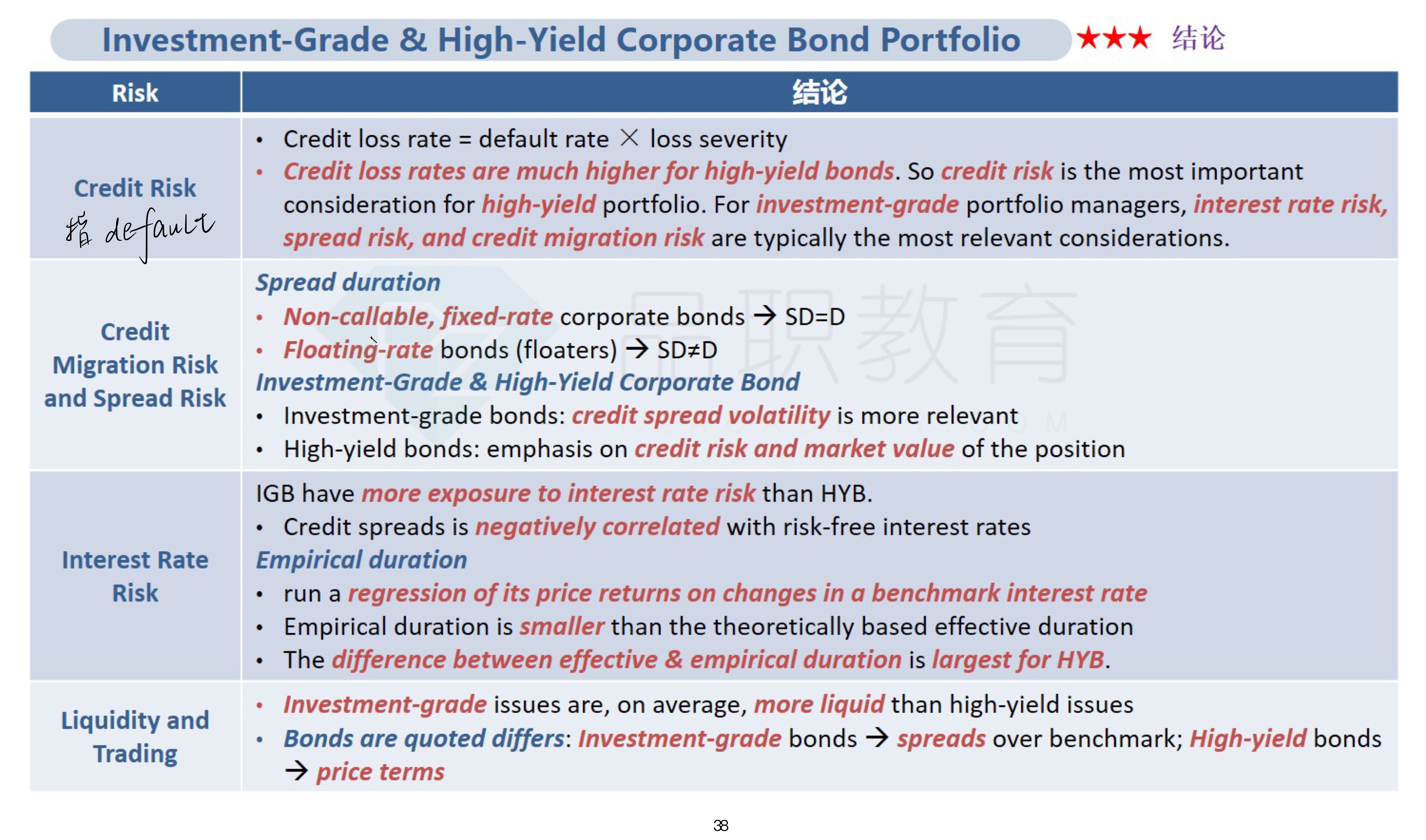

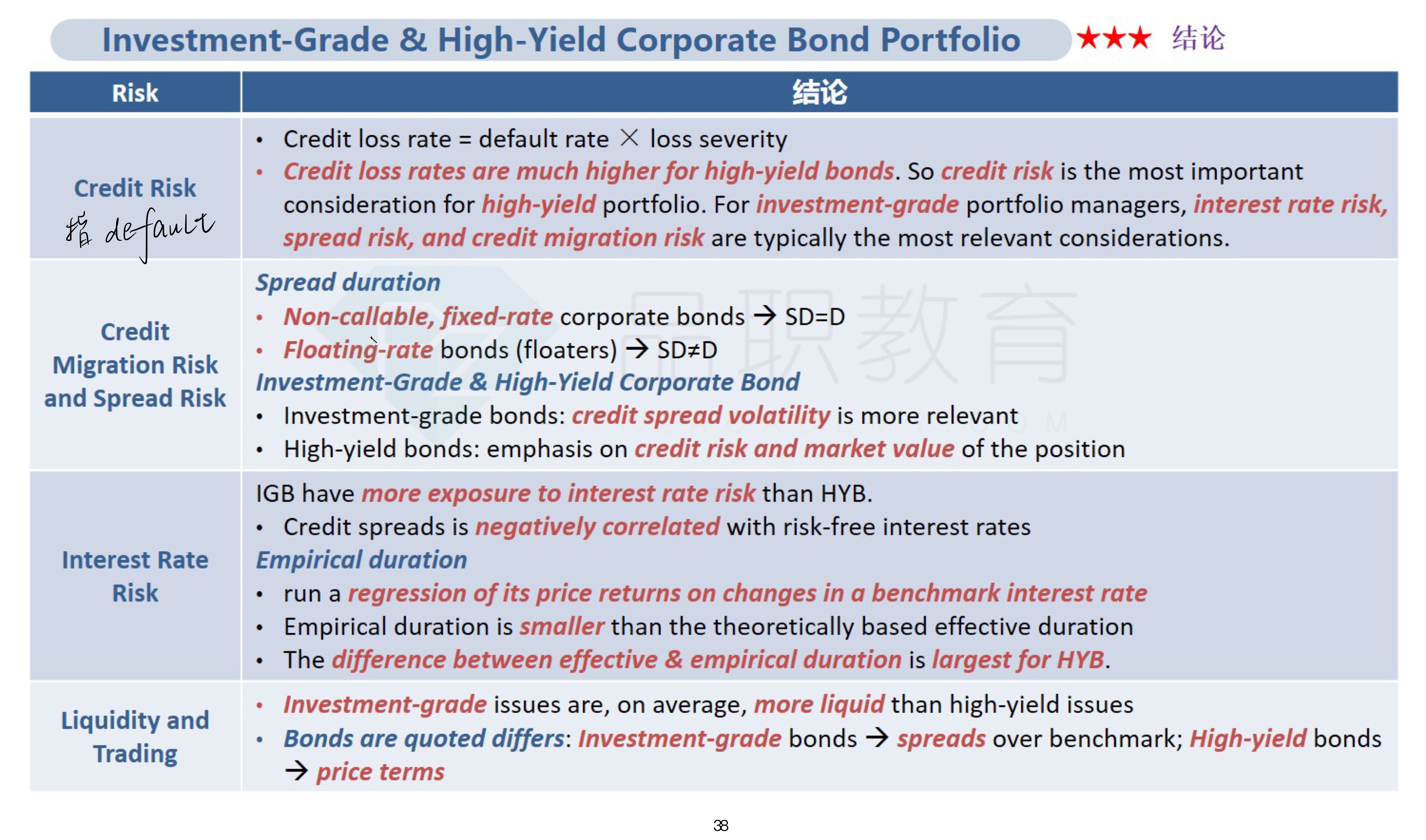

“问题①此处这个int rate risk是指的哪一部分??benchmark的变动吗?还是整个收益率的变动(benchmark+spread)?”

Interest rate risk就是指基准利率(Benchmark rate)的改变所带来的债券投资收益的风险。

“另外benchmark是无风险利率吗?”

是的,Benchmark rate是无风险利率。在固收,我们说的Benchmark rate就是国债的收益率。

同时国债也是没有违约风险的资产,所以他的收益率也是Risk-free rate。国债的收益率是Benchmark rate、也是无风险利率。

“通常意义抛开此处知识点这个int rate risk是指的啥?”

Interest rate risk就是指:基准利率(Benchmark rate)变动,所带来的债券投资收益的变化;这是最标准的定义。

但是,债券的YTM = 基准利率(Benchmark rate)+Spread,当基准利率发生改变时,债券的YTM也会发生改变,当债券的YTM发生改变时,债券的价格、再投资收益就会变。

反正基准利率的改变,最终也会影响债券YTM的改变,所以更广泛地,我们也可以说Interest rate risk是指债券收益率改变时,带来的债券价格、再投资收益的变动,这是一般更General的说法。

“credit spread不就是无风险利率之外的那部分收益补偿吗?这个问题答案是肯定的吗?”

是的;答案是肯定的。

“那么在算excess return的时候用那分解的五个部分的逻辑,我就想不通,如图所示。”

先从Excess return的定义看:

Excess return = the return of a bond after interest rate risk has been hedged;or Excess return = Spread for credit-related risks

既然Excess return衡量的是Hedge掉利率风险之后、投资Corporate bond所承担的所有额外风险,那我们可以构建一个Portfolio,这个Portfolio对应的收益就是Excess return。

这个Portfolio为:Long corporate bond,Short maturity-matched government bond,买入一个公司债,Short一个国债,这样就Hedge掉了利率风险,只保留了公司债的Credit-related risk.

这样的话,在利率不变的情况下,原本投资Corporate bond获得的收益是:YTM Corporate(包含Yield income + Rolldown return)

在利率不变的情况下,Short国债我们“亏”掉的收益为:YTM Government;

所以在利率不变的情况下,Long corporate bond + Short government bond这个Portfolio获得的收益为:YTM Corporate - YTM Government

因为收益率分解模型里,Yield income是假设Coupon发生在投资期末,且投资期只有1年,所以Coupon没有再投资收益,所以这一项与利率的变化无关;

而Rolldown return,是利率不变时、仅仅是债券期限变化带来的收益。

所以Yield income + Rolldown return,是假设利率不变时,投资债券获得的收益。

于是,YTM公司债 减去 YTM国债,就是假设在利率不变的情况下,Long corporate bond/Short government bond获得的收益,这部分收益刚好对应收益率分解模型里第1、2部分的收益。

而YTM公司债减去YTM国债,就是公司债的Spread部分,所以收益率分解模型里,第1、2部分就是对应两个YTM减出来的Credit Spread部分。

而收益率分解公式的第三部分,来自于基准利率改变、或者是债券Spread改变所带来的收益;对于Long公司债/Short国债的这个Portfolio来讲,我们已经Hedge掉了基准利率,所以基准利率的改变对Portfolio价值的影响为0;

Long公司债、Short国债,我们是保留了公司债的Credit-related risk的头寸,所以债券的Spread发生变化时,组合的Portfolio价值有变化,这个变动可以用Spread duration来计算:-Spread duration × (Spread change)

收益率分解公式的第四项,本身就是衡量债券违约带来的收益影响,在一般的债券计算收益中,这项是给定的,在Excess return这里,对应到:-PD × LGD ×t

注意,在分析时,何老师是把Excess return的三项带入到了收益率分解模型里进行讲解,在考试时,只需记住Excess return的计算公式即可,不需要按照收益率分解模型的五项来计算。

-------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!