发亮_品职助教 · 2020年02月04日

嗨,努力学习的PZer你好:

“当asset portfolio 的Price risk=reinvestment risk时immunization 推出Mac Dur=investment horizon 这个是怎么推出的?”

就是根据Price risk与Reinvestment risk的相对关系分析出来的。是当成债券投资的特性讲解的。

证明的话在1级原版书其实是用了一个例题证明的,他的证明思路如下:

一个10年期债券、Coupon rate = 8%(Annual payment), 现在的卖价是85.503;很容易算出来债券 YTM=10.40%;

然后按照定义计算出来了债券的Macaulay duration = 7 years;

让债券的投资期,Investment horizon = Macaulay duration = 7 years

他假设市场利率不变,就等于债券期初的YTM 10.40%,算了一个下投资7年的总收益是多少:

这是Coupon and Coupon reinvestment的收益:

第一年的Coupon能再投资6年,所以复利6次;第二年的Coupon能复利5年;最后投资第7年年末拿到的Coupon等于8,没有复利。算下来Coupon and coupon reinvestment return = 76.84

然后算了一下第7年年末卖出债券的价格,就是债券未来3年现金流折现到第七年年末:

最终,Coupon and Coupon reinvestment 加上卖出的价格,就是投资期结束后本息总金额:

94.073 + 76.84 = 170.909

投资期期末本息和是:170.909,期初投入85.50;所以可以算年化收益率如下:为10.40%

然后,他假设利率上升到11.40%,按照同样的步骤算了一下Coupon and coupon reinvestment return:

算了一下期末卖出价格:

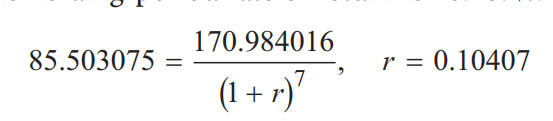

所以投资期结束时,本息和为:91.75 + 79.23 = 170.98,期初投资为85.503,算一下投资期收益率:

发现哪怕利率上升,投资期内的年化收益仍然是10.407%,基本等于10.40%;

那这就说明,当Investment horizon = Macaulay duration时,利率的改变,不会影响到实现的投资收益率10.40%

利率降低时,也是通过同样的方法进行了计算,最终收益仍然是10.40%。

这样就证明了:当Investment horizon = Macaulay duration时,利率的改变,使得Coupon reinvestment与期末卖价相加,始终等于170.90(附近),所以算出来的投资收益率是不变的。

也就是利率变动对Coupon再投资的影响与期末卖出价格Price的影响相互抵消,才能保证投资期末Coupon reinvestment与期末卖价相加始终等于170.90,才能保证投资收益率在10.40%。

“因为MAC是现金流的平均还款期,所以要想免疫就等于投资期这样推出来的吗?”

是的。

当投资期 < Macaulay duration时,假设刚买入不到半年就卖出,此时Coupon and Coupon reinvestment=0;利率变动不会影响到债券Coupon的再投资收益;

但是,债券的期限还较长,利率的变动会影响到债券的卖出价格,于是:Price risk > Coupon reinvestment risk

当投资期 > Macaulay duration时,假设债券到期前卖出债券,此时利率变动对债券价格的影响非常小了,因为债券临近到期,价格会回归面值;但是债券前期积累的Coupon和Coupon reinvestment很多,利率改变对再投资收益的影响较大。于是:Price risk < Coupon reinvestment risk

于是:

投资期 < Macaulay duration:Coupon reinvestment risk < Price risk

投资期 > Macaulay duration:Coupon reinvestment risk > Price risk

可以看出来,随着投资期的增长,Coupon reinvestment risk变大,Price risk变小,这样的大小关系转变,必然有一个位置让:Coupon reinvestment risk = Price risk ;这个位置就是:投资期 = Macaulay duration

用例子证明这个位置就是上面回复。

“为什么Mac D可以衡量Price Risk, Investment horizon能衡量RI risk?”

刚刚回答了这个问题,可以参考这个回复:

http://class.pzacademy.com/qa/questions/47753

-------------------------------

加油吧,让我们一起遇见更好的自己!