如图:为什么BUY FUTURES相当于借短期投长期?C又是如何做到DURATION NEURTAL的

发亮_品职助教 · 2020年01月22日

嗨,从没放弃的小努力你好:

"为什么BUY FUTURES相当于借短期投长期?"

这点体现在Long bond futures的现金流里,在形式上非常像借短期、投长期的Carry trade。

所以我们原版书说是:Long futures,就 implicitly 赚取了息差。只要是Long bond futures,就隐含地做了借短期、投长期的Carry trade

The long futures position will have implicitly earned the interest on the bond and paid the financing cost.

具体理解如下:

只要我们Long futures,我们从签订合约的期初起,就已经获得了标的物的Exposure。

因为Futures的标的物是长期债券、例如是5年期的国债,那么我们从Long futures的那一刻起,就会获得5-year bond的Exposure,就相当于Long 5-year bond,这就是投长期。

但是因为Long futures,只是获得标的物的Exposure,并没有真正的持有债券,所以利用Futures获得债券Exposure,拿不到Futures期间内债券的Coupon现金流。

所以Futures到期时,按无套利定价,我们需要支付:FP = ( PV - PVC0 )×(1+rf)^1

所以在Futures定价的时候,我们就已经把拿不到的Coupon给扣除掉了。

假设Futures的期限是1年,这样上面FP的定价利率rf就是1年期短期利率;

我们签订Futures,在期初就获得了标的物5年期债券的Exposure,在期末支付FP = ( PV - PVC0 )×(1+rf)^1这么多钱;

这就相当于:在期初,我们借了(PV - PVC0)这么多钱,买了5年期债券、获得5年期债券的Exposure;

然后在期末归还本息和(PV - PVC0)×(1+rf)^1,这么多钱。归还本金的计价利率是1年期的利率。

所以最终发现,这样的现金流模式,就是借(PV - PVC0)短期利率1年、投长期5年期债券的Carry trade。

利用短期Futures获得长期债券的Exposure,反映出来的思想,就是最典型的Intra-market carry trade。

在期初,真实购买债券要花PV,但是Futures定价思路里,我们利用Futures实际只需要花费(PV - PVC0)就可以获得债券的Exposure;这是因为,我们利用Futures只获得标的物的Exposure,不是实际持有,所以不获得Futures期间内债券的Coupon,所以定价时要扣减掉PVC0。

这其实就非常公平了,我们签订Futures,只获得债券Exposure,不获得Coupon;最终定价支付的FP,定价定出来的FP也会把Coupon扣掉。

总结下:

用Long futures做Carry trade,本质原因是Futures的期限是短期,定价支付的利率是短期;而Futures的标的债券是长期,获得的收益是长期债券的收益(除Coupon),所以Long bond futures,就已经实现了支付短期利率、获得长期利率的Intra-market Carry trade.

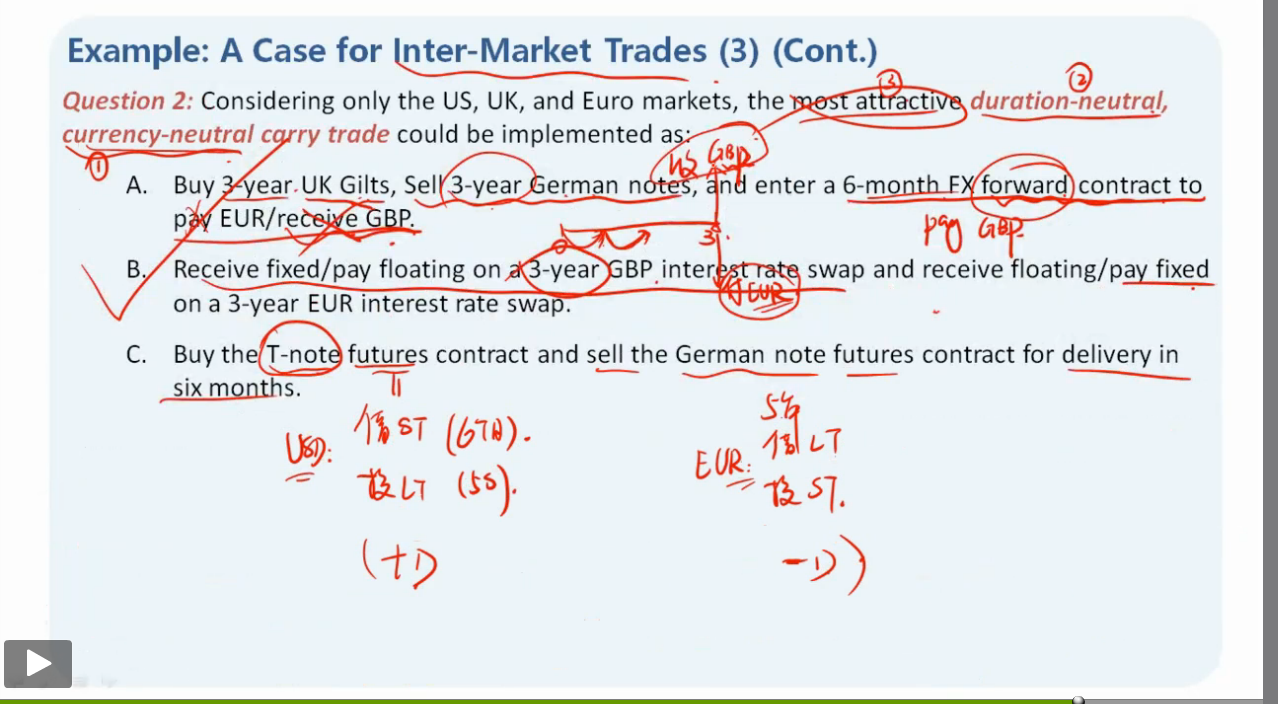

“C又是如何做到DURATION NEURTAL的”

题干提到了Futures的标的物是5年期的债券:

Winslow observes that the five-year Treasury-note and the five-year German government note are the cheapest to deliver

against their respective futures contracts expiring in six months.

所以Long T-note futures,就相当于Long 5-year T-bonds,获得的Duration差不多就是标的物债券5年期国债的Duration;

所以获得了:+5 duration

Short German Note futures,就相当于Short了标的物5年期德国债券,所以获得的Duration是:- 5;

这样的Long+Short策略,获得的Duration就是0,所以实现Duration-neutral

总结下:

Bond futures为什么会有Duration,是因为标的物还是债券,获得的Duration是来自标的债券;所以在固收这里Futures的Duration近似等于标的物债券的Duration,Long T-note futures contract和Sell the German note futures contract,因为标的物都是5年期债券,所以Long/Short就相当于Long 5-year US bond/Short 5-year German bond,实现总Duration=0,达到Duration-neutral.

-------------------------------

努力的时光都是限量版,加油!