发亮_品职助教 · 2019年11月13日

嗨,努力学习的PZer你好:

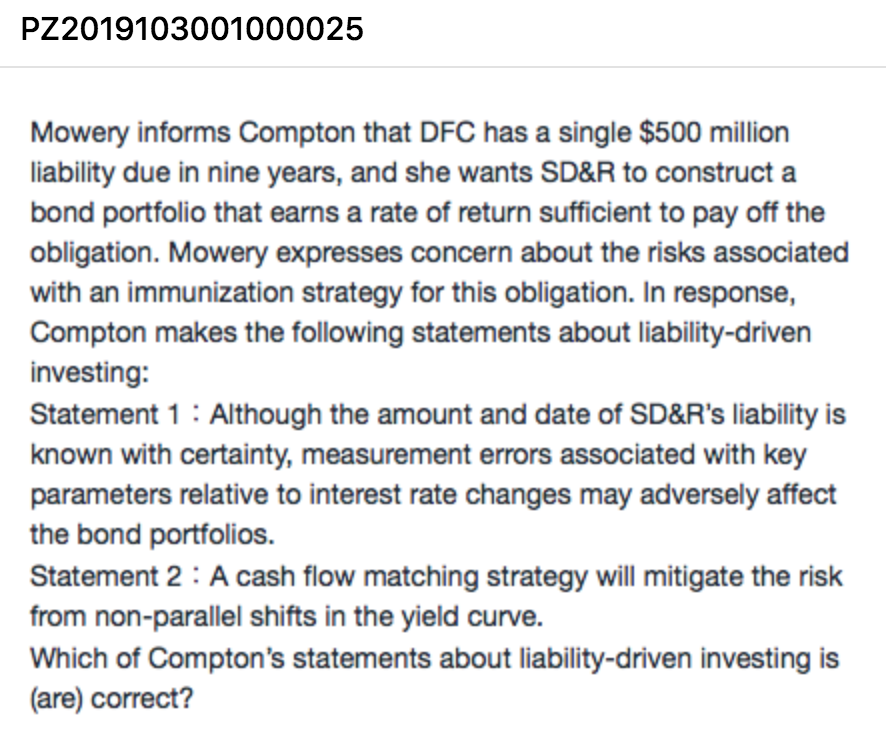

由题干知道SD&R这笔Liability是Type 1 liability,也就是到期金额已知,到期日已知的Liability;

Statement 1是原版书给定的原句,所以记住即可。

在做资产负债匹配时,匹配的就是资产、负债的利率敏感度,所以衡量资产、负债利率敏感的数据很重要:如Duration数据,Convexity数据,BPV等等。

所以这些数据如果不准确的话,会影响到资产负债的匹配效果;

这里的Measurement errors就指:由于衡量资产、负债特征,尤其是利率特征的数据误差,造成的匹配误差。

即便对于Type 1 liability,在用Duration等数据衡量这种负债的特征时,也可能会有误差;

例如,当已知一个负债由多个Type 1 Liability组成,那首先就是要计算这个Liability portfolio的Duration数据,常见的计算方法就是直接对各个成份Liability的Duration做简单的加权平均,以此计算出来的Duration数据当成Portfolio的Duration数据。这样算是不合理的有误差。

合理的算法就是,将这个Liability portfolio当成一个大的债券,然后用计算Duration的定义去计算这支“大债券的”Duration,即为Portfolio的Duration,只有这样计算出来的衡量指标,才会尽量减少误差。(基础班视频例题有讲到)

此外,如果只考虑Duration,忽略Convexity以及更高阶的影响,也会有Measurement errors.因为衡量利率敏感度的指标除了Duration,还有其他的。

总之,在匹配时,衡量资产、负债利率敏感度的指标很重要,这些指标或多或者会有误差,即便是Type 1 liability,在匹配时也会难以避免Measurement error.

Statement 1是结论,记住即可

Statement 2正确,描述的就是Cash flow matching的特点,CFM无需任何利率变动的假设。哪怕是Non-parallel变动也没影响。

因为在CFM匹配中,我们是假设负债到期时,恰好收到资产的Coupon,和资产中某只债券到期的本金现金流,所以Coupon无需再投资、利率变动不会影响到Coupon的再投资收益,债券无需提前卖出,利率变动不会影响到债券到期的现金流,因此CFM中,用来偿还负债的现金流不受任何利率变动的影响。

-------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

发亮_品职助教 · 2019年11月13日

写错了,应该是DFC,题干中的人名,对解题没有影响