maggie_品职助教 · 2019年06月08日

2017PM 34:A 题干并没有提到股息要呈线性下降,所以用不到H 模型 C spreadsheet 就是excel, 所以spreadsheet model并不稀奇就是利用excel进行估值建模(用spreadsheet对股利进行预测)。

2017AM 34:这道题就是经典题24.1,讲义去听一下

A:对于周期性行业来说,在经济低迷时,利润较低,但是PE就会表现的很高,而在经济繁荣时,由于利润较高但PE很低,这种逆着经济周期走势的现象就叫做Molodovsky effect。这是很偏的知识点,所以才会出现在模考题里。我们在计算PE时,要计算normalized earning其中就需要调整周期对盈利的影响。

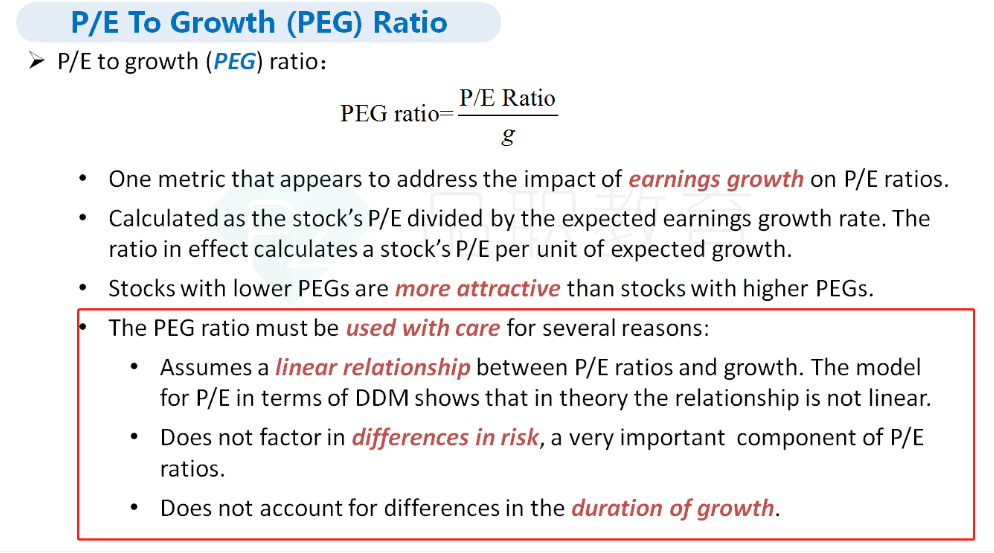

B、考察的就是PEG三个缺点之一

C.ROE高的公司说明赚钱能力强,那么内在价值高(justify p/b高,合理市净率分子是价值而不是价格),前半句是对的。但此时(P/B)市场价格却和其它公司一样,那他肯定是被低估了。因为从value出发:value越大,说明价值越大,那么价值大于价格的几率越大,因此价格越容易被低估。

2019:这就是PEG三个缺点之一 :这道题考察的就是PEG的三个缺点:(1)假设PE和增长率呈线性关系从公式就可以看出:P=D1/r-g, g在分母与P不是线性关系。 什么是线性关系:Y=A*X ,此时X,Y是线性关系。(2)没有考虑到增长的期间:通常我们认为PEG较小的公司是好公司,因为PEG小的公司往往成长性高(g较大)。但是这个成长性只反应当下的情况,未来能够持续是不确定的。就怕你现在看PEG很低就买了。结果刚买完这个公司的成长性就结束了。(3)没有考虑到风险:增长高的公司大多是初创性或小公司,这些小公司面临的风险很大