经典题3.1(1)问让选以美元标价return最高的,我不明白在inter-market carry trade这个情况下面,两个不同币种的收益率为什么可以直接相减来计算利差?这个货币都不一致,为什么在inter-market trade(经典题5.2)又必须要统一成common currency才能比较收益率的大小?这两种情况为什么对于不同币种收益率比较的处理方式不同?

发亮_品职助教 · 2019年06月04日

“这两种情况为什么对于不同币种收益率比较的处理方式不同?”

因为3.1这道题,是Inter-market carry trade,而5.2这道题,是Inter-market trades,两个是不同的概念。所以方法不太一样。

“经典题3.1(1)问让选以美元标价return最高的,我不明白在inter-market carry trade这个情况下面,两个不同币种的收益率为什么可以直接相减来计算利差?”

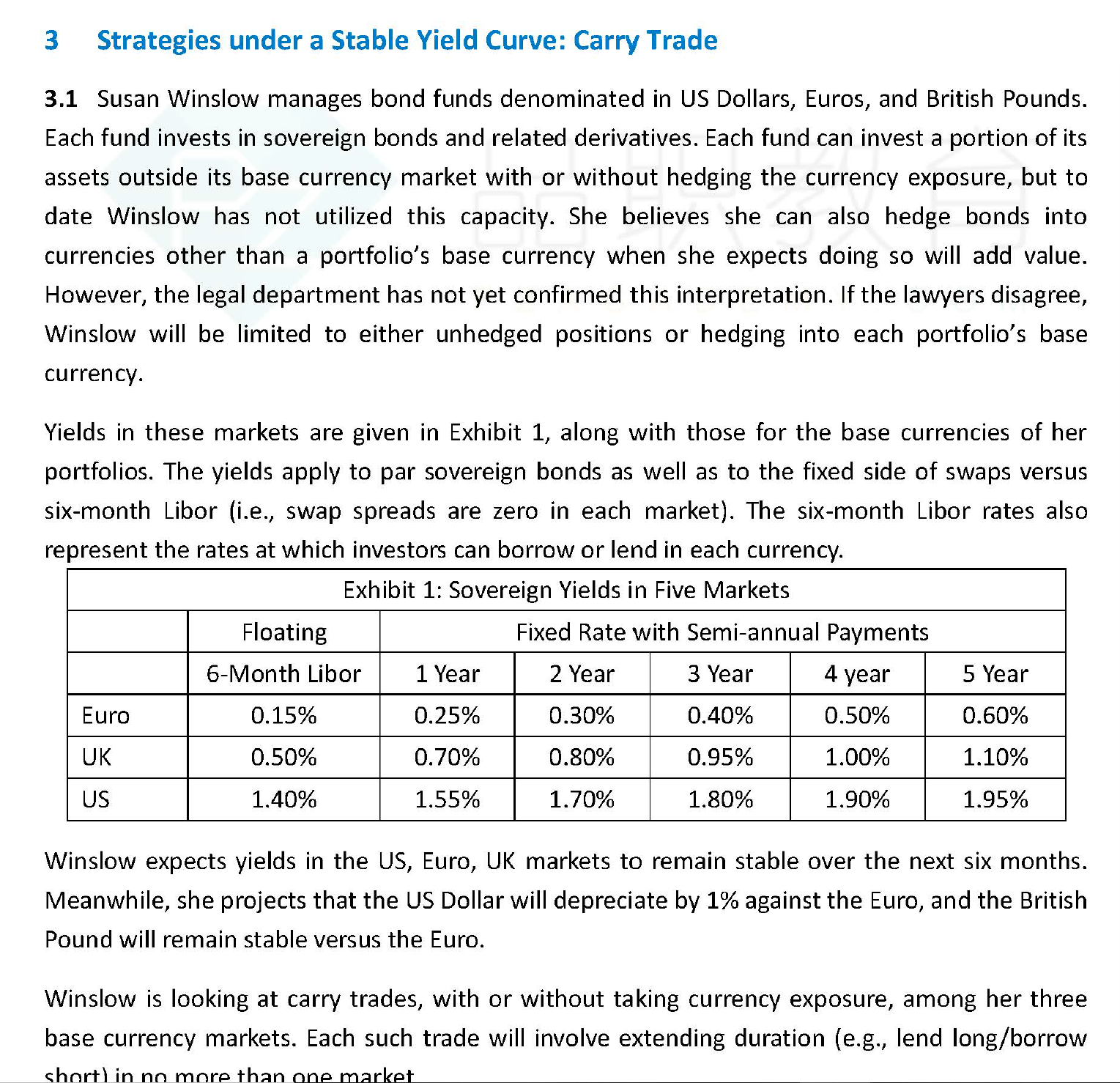

Carry trade,本质就是赚取两国息差。所以判断哪组Carry trade的收益最高时,就直接用两国的利率相减算利差,不需要进行Hedge成统一货币。

因为本质上Carry trade要经历以下4个步骤:

步骤1:在低利率国家借钱,借钱的成本为RL

步骤2:用即期汇率将低利率国家借到的钱转换成高利率国家的货币,换汇汇率为S1

步骤3:在高利率国家投资,赚取收益Rh

步骤4:将高利率国家的投资收益Rh,用即期汇率转换成低利率国家的收益,换汇汇率为S2,转换后还掉低利率国家借钱的本息和,差额为Carry trade收益。

这个过程中,两次换汇汇率变动产生的收益为:

(S2-S1)/S1

那么将高利率国家的收益Rh,转换成低利率货币的收益为:

Rh + (S2-S1)/S1;

这是以低利率货币计价的收益;还掉借款成本后,Carry trade的净收益为:Rh + (S2-S1)/S1 - RL

整理得:Carry trade收益 = Rh - RL+ (S2-S1)/S1

发现第一部分其实就是两国的利率直接相减,第二部分是汇率的变动。

所以Carry trade这里,算收益时,我们就直接用两国利率相减,找到合适的息差。

另外在Carry trade这里不使用Forward进行Hedge currency risk,两次换汇都是用即期利率换的,所以Carry trade的总收益,还包括用即期汇率换汇的收益。

从这里发现,inter-market carry trade的本质是赚取两国息差,最后计算收益的公式也可以看出,直接可以两个利率相减得到Carry trade的收益。

“为什么在inter-market trade(经典题5.2)又必须要统一成common currency才能比较收益率的大小?”

注意,这里是Inter-market trade,Inter market trades ≠ Inter-market carry trade

Carry trade是借低利率,投资高利率,赚取息差的策略。

而对于Inter-market trades,定义更广,只是单纯地投资海外市场,也可以称为Inter-market trades。

对于Inter-market trades,我们其实是在多个国家的债券投资中,找到一个收益率最大的债券,然后进行投资。因为债券投资是在不同的国家进行的,所以获得的收益率是不同国家的收益率,这时候收益率不可比,因为收益率计价的货币不一致。为了让他们可比,我们就先把他们的收益率Hedge成一个Common currency,这样比较的基础就一致了,我们可以筛选出一个收益最高的债券。

这一步进行Hedge成common currency的目的,仅仅是为了统一筛选标准。

当筛选好了最优的债券,我们就直接进行投资,最终是否真的需要Hedge掉国外债券的Currency risk,需要再判断一次Hedge收益与Unhedge收益哪个更大,哪个带来的收益更大,选择哪种方式。