经典题Fix Income R24 Strategies under a Stable Yiled Curve:Carry Trade视频第二问B选项和C选项计算收益率为何没有考虑汇率?第一问明明考虑了汇率此处却不考虑?

发亮_品职助教 · 2019年05月31日

这道题是一个Currency neutral、Duration neutral的Inter-market carry trade。

从B、C两个选项的合约可以看出,他们已经是Currency neutral的了,所以不需要考虑汇率问题,满足题干的Currency-neutral要求。

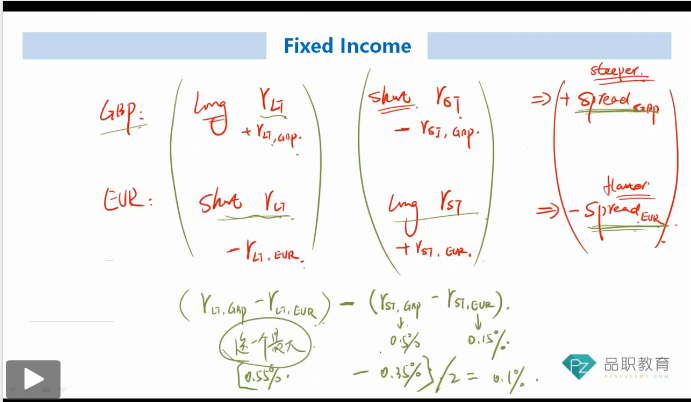

判断是不是Currency neutral,就需要判断这个组合是否涉及到4个利率头寸:

在一个国家内部有:借短期,投长期,这是2个利率;

在另一个国家内部有:借长期,投短期,这是2个利率;一共有4个利率头寸。

不论是通过什么产品,只要是想实现Currency neutral的Inter-market carry trade,一定要满足上面4个利率头寸的要求。

关于Inter-market carry trade中这种特殊的Currency neutral、Duration-neutral,前面有一道回答,可以看下:

http://class.pzacademy.com/#/q/34780

B选项,因为Swap合约本身就是利率的互换,一个互换合约必然涉及2个利率头寸,比如在UK市场上收固定支付浮动,就是UK内部的2个利率头寸:借UK短期,投资UK长期。

在德国市场收浮动支付固定就是德国市场内部的2个利率头寸:借德国长期,投资德国短期;

UK与德国一共4个利率头寸,且各自市场内部各有一对借、投资,所以是Currency neutral,无需在考虑汇率问题了。

C选项,因为一个Futures自带两个头寸,所以Buy T-note futures,就是在美国内部:借短期投资长期涉及2个利率头寸;

在德国市场上卖出Futures,就是在德国内部借长期投资短期;所以C选项也是实现了Currency neutral。

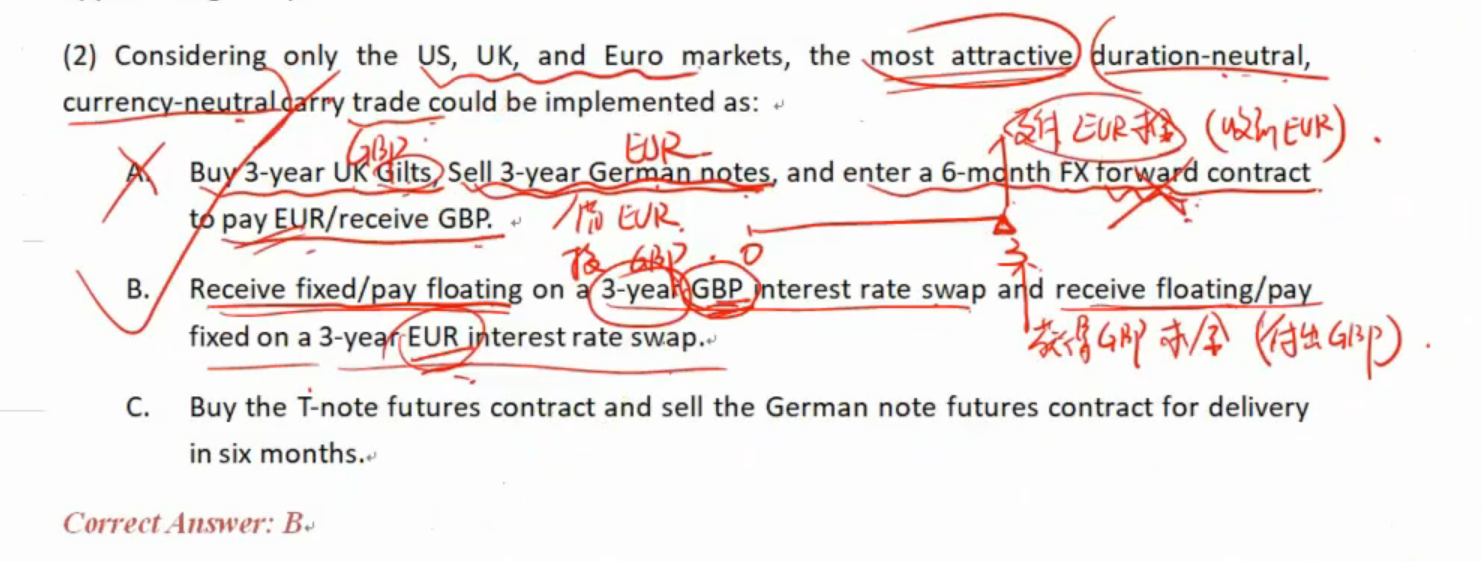

关于A选项,如果要构成Currency neutral,Forward一定要要卖UK/买EUR,因为我们现在持有的是UK债券,用Forward锁定买卖汇率后,不存在汇率风险,但是A选项的Forward方向反了,所以不是Currency neutral。

关于A选项,从4个利率头寸的方法判断:

投资3年UK利率,借3年德国利率,所以如果要构成Currency neutral的策略,还需要在UK市场上借短期;同时在德国市场上投资短期。

后面这个Forward其实可以用来构建这2个利率头寸。

进入6个月后到期的:支付EUR,收到GBP,这个Forward的收益为:

(F-S)/S ≈ Rgbp - Reur,因为Forward是6个月合约,所以里面的利率都是6个月利率,所以从前面的近似公式可以看出,进入这个Forward就相当于是借6个月EUR,投资6个月GBP。

用这个Forward构建出了2个利率头寸,再结合前面的Buy 3-year UK,Sell 3-year German,四个利率头寸分别为:

借6个月德国(EUR),借3年德国,投资6个月GBP,投资3年GBP;

发现,虽然有4个利率头寸,但是在德国市场内部不是借一个投资一个,在UK市场内部也不是借一个投资一个,所以A选项不是Currency neutral。