曲亚辉 · 2019年05月23日

吴昊_品职助教 · 2019年05月24日

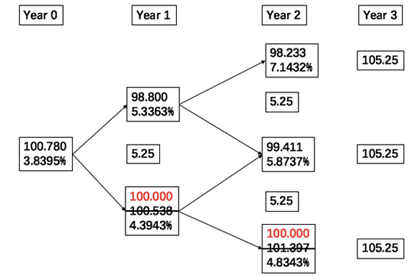

28题:year1的下面节点价值也是100。由于year2的两个节点价值不都是100,一个是99.411,另一个是100,加权平均以后一定小于100,再加上coupon5.25,用4.3943%往前折现无法判断是否一定大于面值100。如果year2的两个节点价值都是100,加权平均以后还是100,再加上coupon5.25用4.3943%进行折现,折现值就一定大于100,所以直接调回100即可。所以我们这种情况,还是把具体数值折现出来和执行价格进行比较比较稳妥。

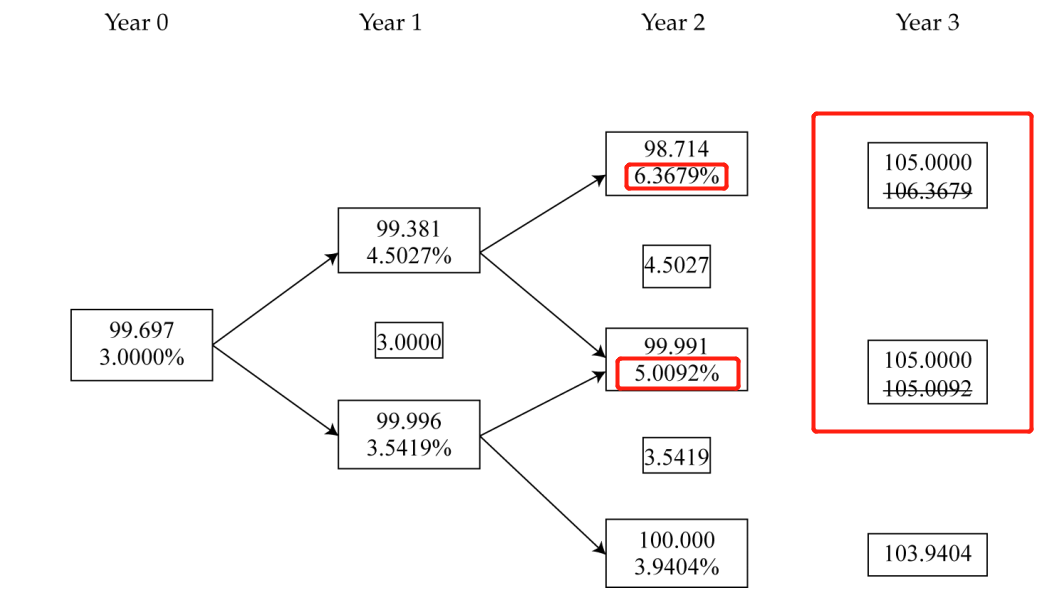

15题:对于含有cap的浮动利率债券估值你的理解有误。capped规定的是coupon rate的上限,这道题目中Bond 7具有利率上限(5%),当coupon rate大于5%时,需要将coupon调整到5。coupon rate也是由上一年的forward rate决定的。就像year2的6.3657%取不到,所以我们将coupon调整为5%,即第三年的现金流为105,而不是106.3679.除了画红框的两个利率需要调整到5%以外,其他的利率都能取到。而你说的直接取面值100,只存在于第二年的最下面那个节点,由于其coupon rate=折现率=3.9404%,所以该点的价值等于面值100.