关于买还是卖portfolioB这个问题,老师的原话是因为APT算出来的E(r)比市场实际预期的E(r)要高,所以这个portfolio不合算,要卖。但是这难道不是说明市场对这个portfolio的预期是偏低的吗?那不是undervalue吗?感觉自己跟intrinsic value和price这个点搞混了,弯转不过来了,请回答一下,感谢。

Wendy_品职助教 · 2019年05月23日

解题思路:

第一步,我们要知道套利是什么,要想套利我们需要满足2个条件:一是不承担任何风险;二是不花一分钱,也就是空手套白狼。顺着这个思路,构建套利组合肯定是要short一个资产组合然后拿short的钱去long另一个资产组合,这样才是空手套白狼。那风险如何去除呢?就是让这两个组合之间的factor sensitivity大小相等,方向相反,可以互相抵消,这样就实现了零风险。

第二步,判断套利策略,即判断本题给出的三个资产是高估还是低估。

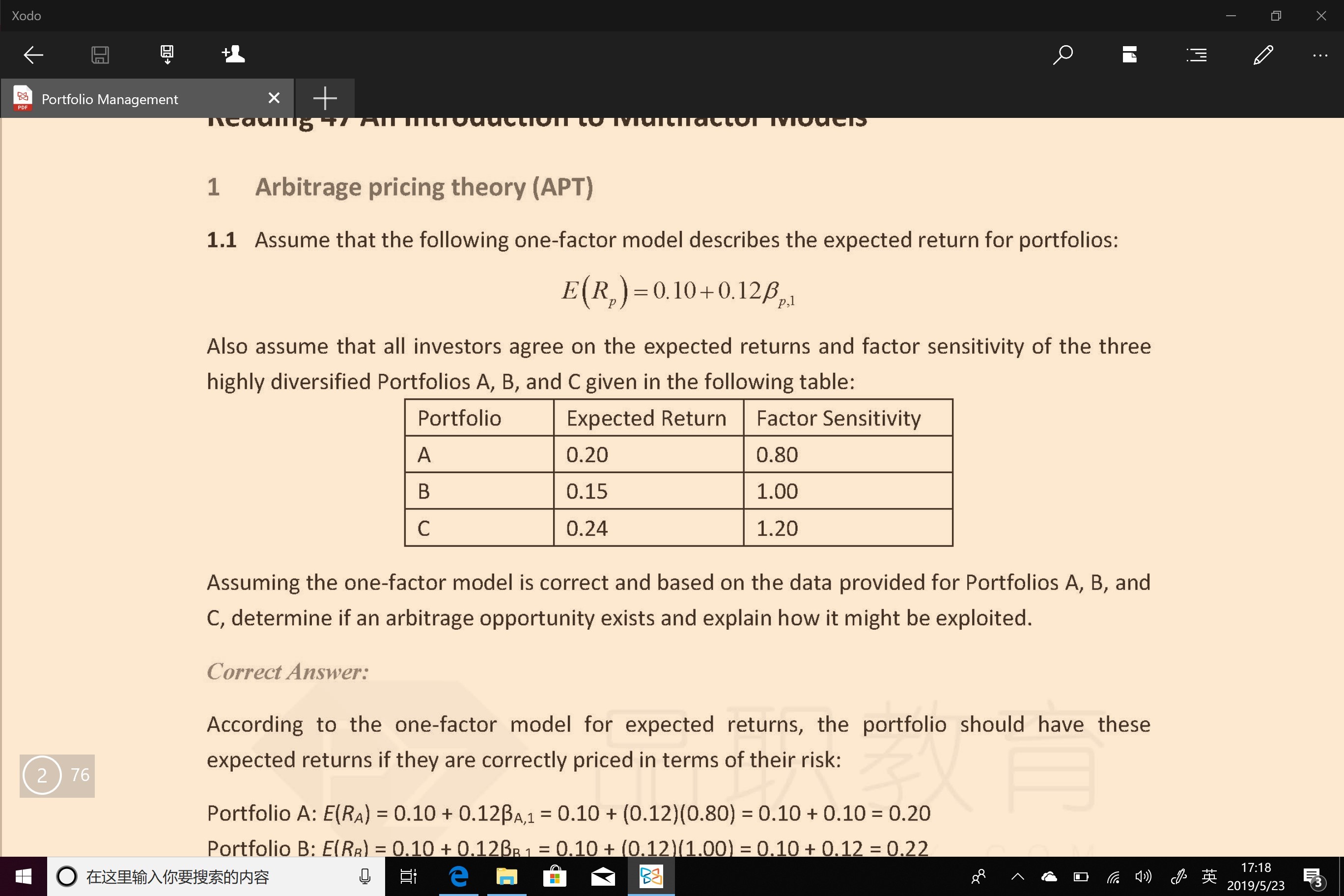

根据one-factor model,我们可以求出资产理论上的合理收益率,

Portfolio A: E(RA) = 0.10 + 0.12βA,1 = 0.10 + (0.12)(0.80) = 0.10 + 0.10 = 0.20

Portfolio B: E(RB) = 0.10 + 0.12βB,1 = 0.10 + (0.12)(1.00) = 0.10 + 0.12 = 0.22

Portfolio C: E(RC) = 0.10 + 0.12βC,1 = 0.10 + (0.12)(1.20) = 0.10 + 0.14 = 0.24

然后对比资产理论上的合理收益率与真实市场中的预期收益率。

注意,Portfolio B理论上的合理收益率>真实市场中的预期收益率→由于收益率与价格是反向的关系,说明Portfolio B理论上的合理价格<真实市场中的预期收益率→Portfolio B被高估→在套利策略中应该short Portfolio B,同时 Portfolio A和C的市场定价是合理的,为了对冲风险,要同时long Portfolio (A,C)。

通过直观的看三个组合的Factor Sensitivity,可以看出0.8和1.2平均可以得到1。

即套利组合=short Portfolio B + long Portfolio (0.5A+0.5C)

|

Portfolio |

理论上的 合理收益率 |

真实市场中的预期收益率 |

定价 |

Factor Sensitivity |

套利 |

|

A |

0.20 |

0.20 |

合理 |

0.80 |

|

|

B |

0.22 |

0.15 |

高估 |

1.00 |

Short |

|

C |

0.24 |

0.24 |

合理 |

1.20 |

|

|

0.5A+0.5C |

0.22 |

0.22 |

合理 |

1.00 |

Long |

三是,计算套利利润。

套利组合=short Portfolio B + long Portfolio (0.5A+0.5C)

套利利润= -0.15+0.22 =0.07

易错点分析:这道题主要有两个难点,一是部分同学没有分清资产理论上的合理收益率(公式计算出来的)与真实市场中的预期收益率(市场观察得来的);二是收益率与价格是反向的关系,构建套利组合 “低买高卖”指的是价格的高低(不是收益率),有些同学在这里容易混淆。希望这道题能帮助大家真正理解如何构建套利组合。