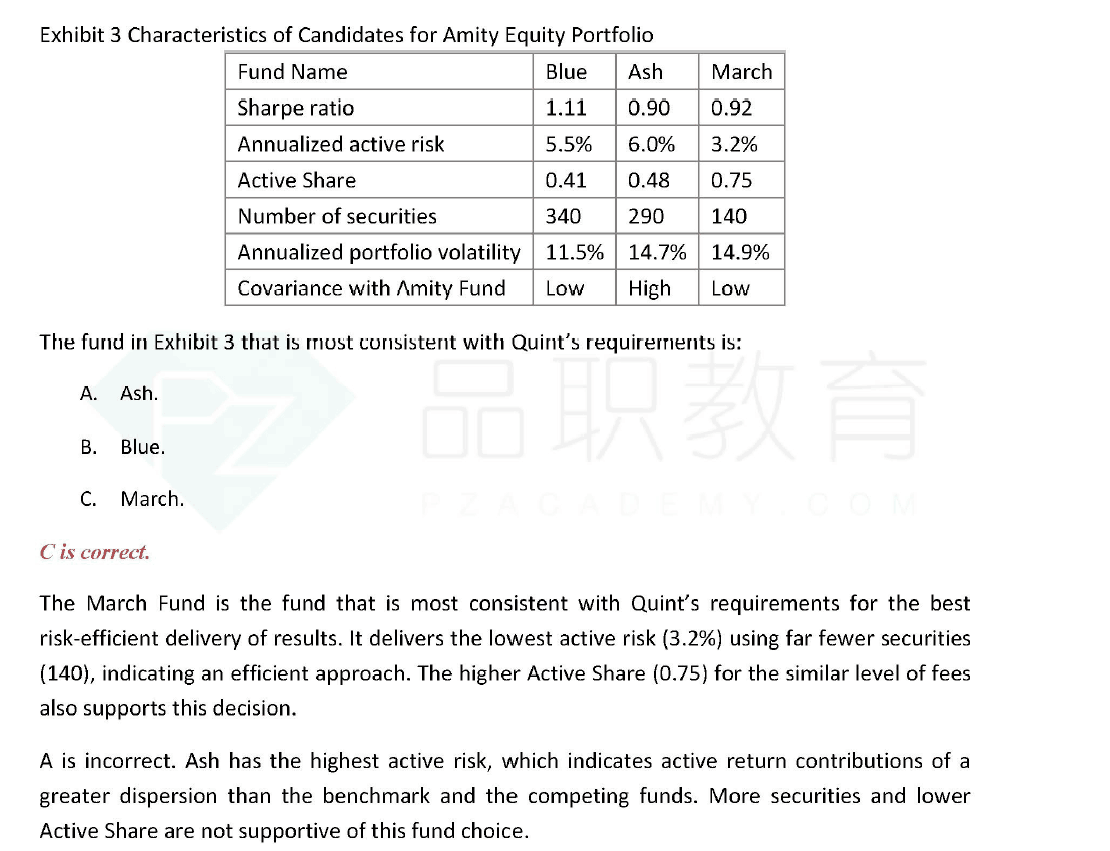

以经典通关题和书上例题为例,我一直没明白到底risk efficiency是个什么概念,active risk,active share,证券数量,组合波动,sharp ratio 这些因素分别是越高越好还是越低越好,还是没有关系??为什么??

比如图片例题的解释是用更少的股票承担一样的active risk 和更高的active share 视为risk effecient,那么经典通关题里面blue那个组合5.5% active risk,340只股票,效率是5.5%/340=0.02,march 那个组合3.2%/140=0.02,每单位股票提供的active risk其实是一样的,但答案说march 用更低的股票数量提供了更低的active risk,这什么鬼啊,active risk 越低越好吗??按这个逻辑假设能只选择一个股票,使active risk为0,这是不是就是最risk efficiency了?

另外sharp ratio 考虑吗,blue有最高的sharp ratio