课件讲的2.5年期,7年期,10年期组成portfolio去match一个6年期的债务,cash flow yield是这个三笔债券现金流看成一个整体求出来,那么这个2.5年期债券在到期后实际后面还有现金流吗,如果没有了,7年期 10年期在6年末出售,然后实际2.5年到第6年的现就流入是这7年期,10年期两个组合提供的,那明显2.5年到6年之间的现金流不就比0到2.5年期现金流小了吗,如果有的话那不就不是一个2.5年期的债券了吗,有点没想明白

发亮_品职助教 · 2019年05月15日

"那么这个2.5年期债券在到期后实际后面还有现金流吗,"

2.5年期债券到期后,本金+前面2.5年所有债券的coupon及再投资收益,继续进行复利投资4.5年,到第六年时卖出,构成偿还还负债的一部分现金流。

2.5年到6年之间的现金流是10年期债券与7年期债券的Coupon现金流之和,收到每笔现金流之后就进行复利再投资,直至第6年时卖出,构成偿还负债的一部分现金流;

第6年年末,提前卖出7年期债券、与10年期债券,构成偿还负债现金流的一部分现金流。

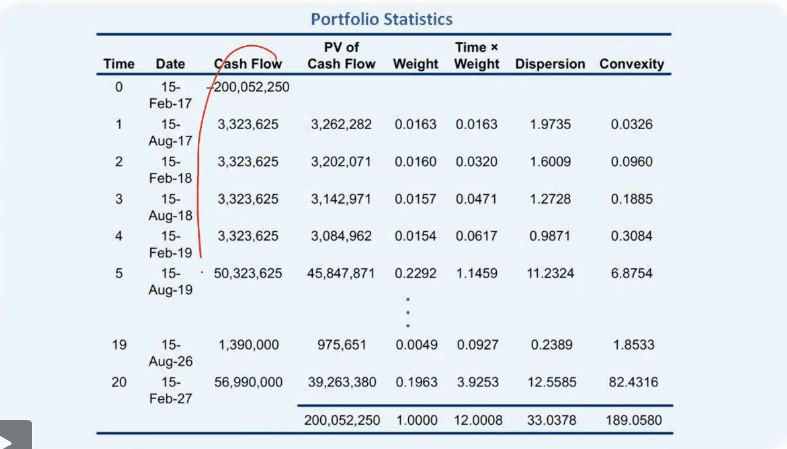

现在举个有数据的例子,假设有3个债券:

2年期债券,每年Coupon是10,本金100;期初购买价82

4年期债券,每年Coupon是4,本金205;期初购买价188

6年期债券,每年Coupon是6,本金301;期初购买价267

那么Portfolio”大债券”的现金流为:

期初投资:-(82+188+267)

第一年现金流:10+4+6=20

第二年:10+100+4+6=120

第三年:4+6=10

第四年:4+205+6=215

第五年:6

第六年:6+301=307

用这样的现金流算IRR就是Cash flow yield。

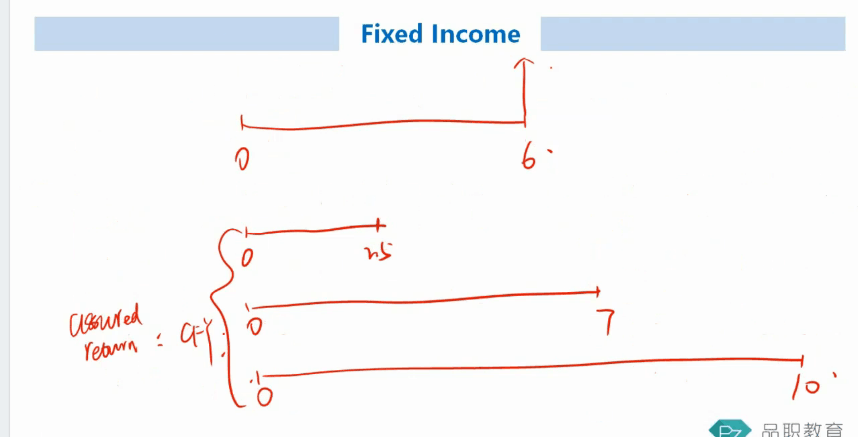

如果用这样的组合去匹配4年期的负债:

第一年的现金流20复利投资3年,第二年收到的现金流120复利投资2年,第三年收到的现金流10复利投资1年,第4年收到的现金流直接构成偿还负债的一部分,第5年预期收到的现金流6往前折现1年,第六年预期收到的现金流307往前折现2年(也就是6年期债券提前2年卖出时的价格。)

以上所有的现金流构成偿还负债的现金流。