关于taxable/tax free gift的三个公式,有下面2个问题不理解:

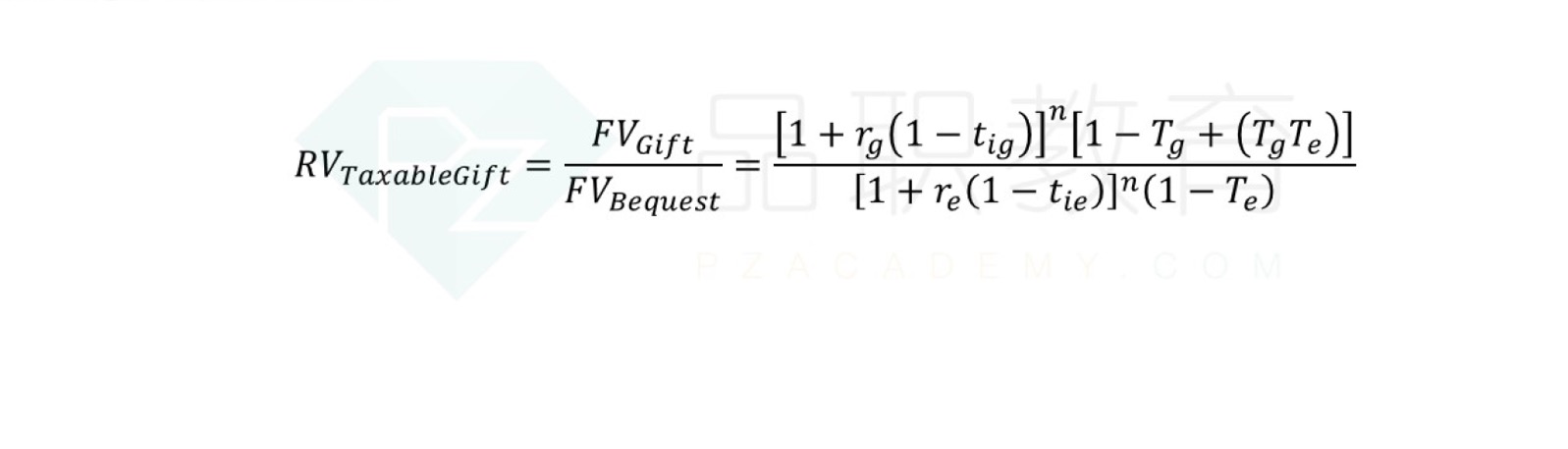

1. taxable gift on donor的公式里对于Tg*Te,李老师基础课的时候是这么讲的(A是写遗嘱的人,B是受益人):等到A死了,A之前已经交过gift tax了,这个交的gift tax可以抵一部分estate tax,所以综合来看,A把$1 gift转移给B,除了扣掉Tg后,还要加上Tg*Te。这个问题我不理解:

既然是Tg*Te是因为A因为交gift tax而获得的未来税收减免政策,为什么要在计算分子的时候用(就是为什么要把给A的税收减免优惠用在B初始时刻拿到gift的金额上面)?为什么不在分母上抵减(就是算A到T时刻当bequest给B的时候在Te的后面抵减)?

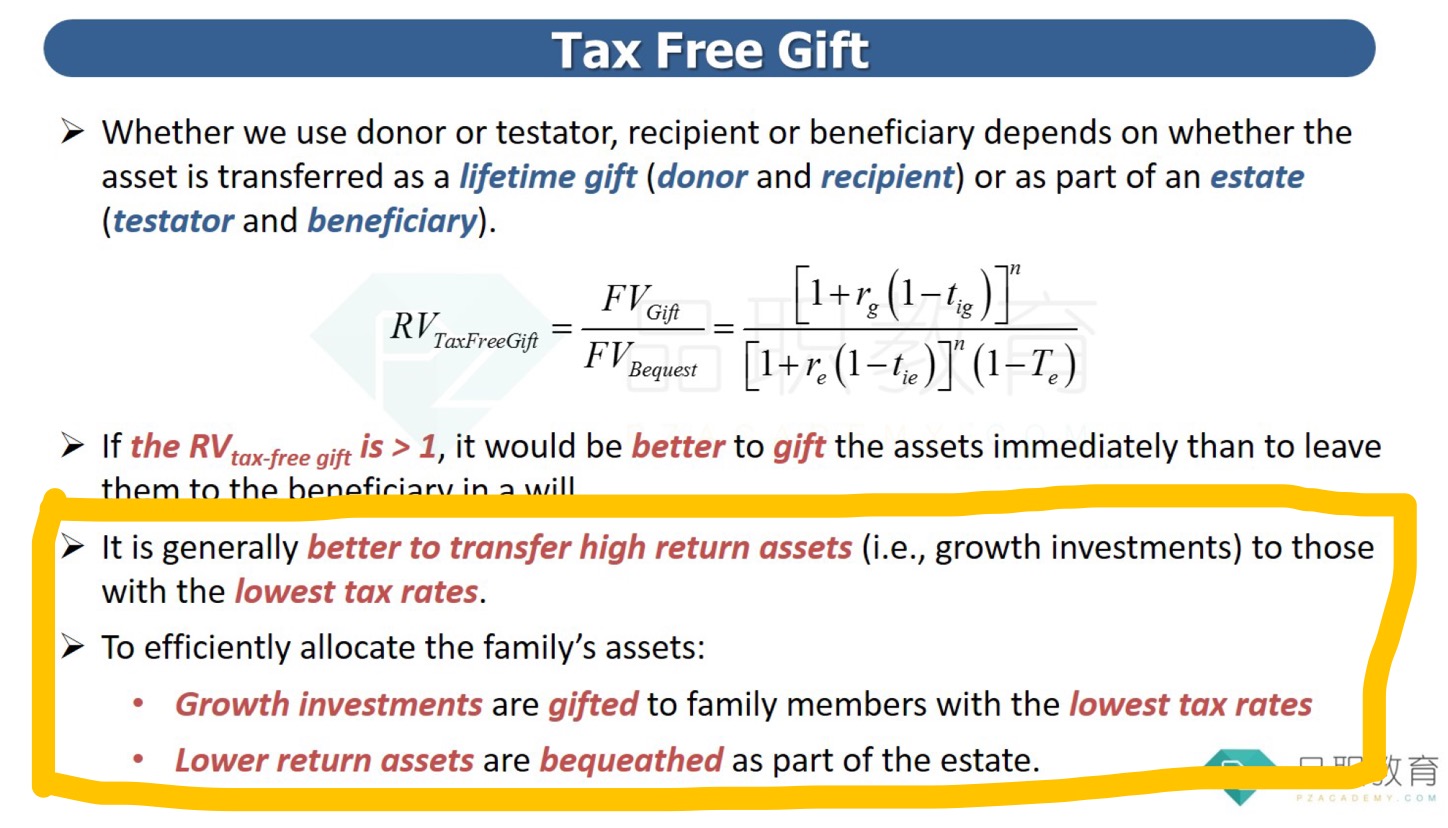

2. 基础班讲义下面黄色标出来的结论,是只适用于taxfree gift时候的结论吗?还是其他两种情况都适用?能不能针对3种情况总结一下怎么按照A或B的tax rate, return大小来分析是什么时候给合适?