第一个问题:见上图,经典题养老金这章第一题。

想请教老师,养老金这里的credit risk怎么理解?一般情况下养老金这个fund是很长期的,duration比较大,我们很关注interest rate risk。

但是我不理解这里的credit risk是什么?指的是什么?用什么来衡量?

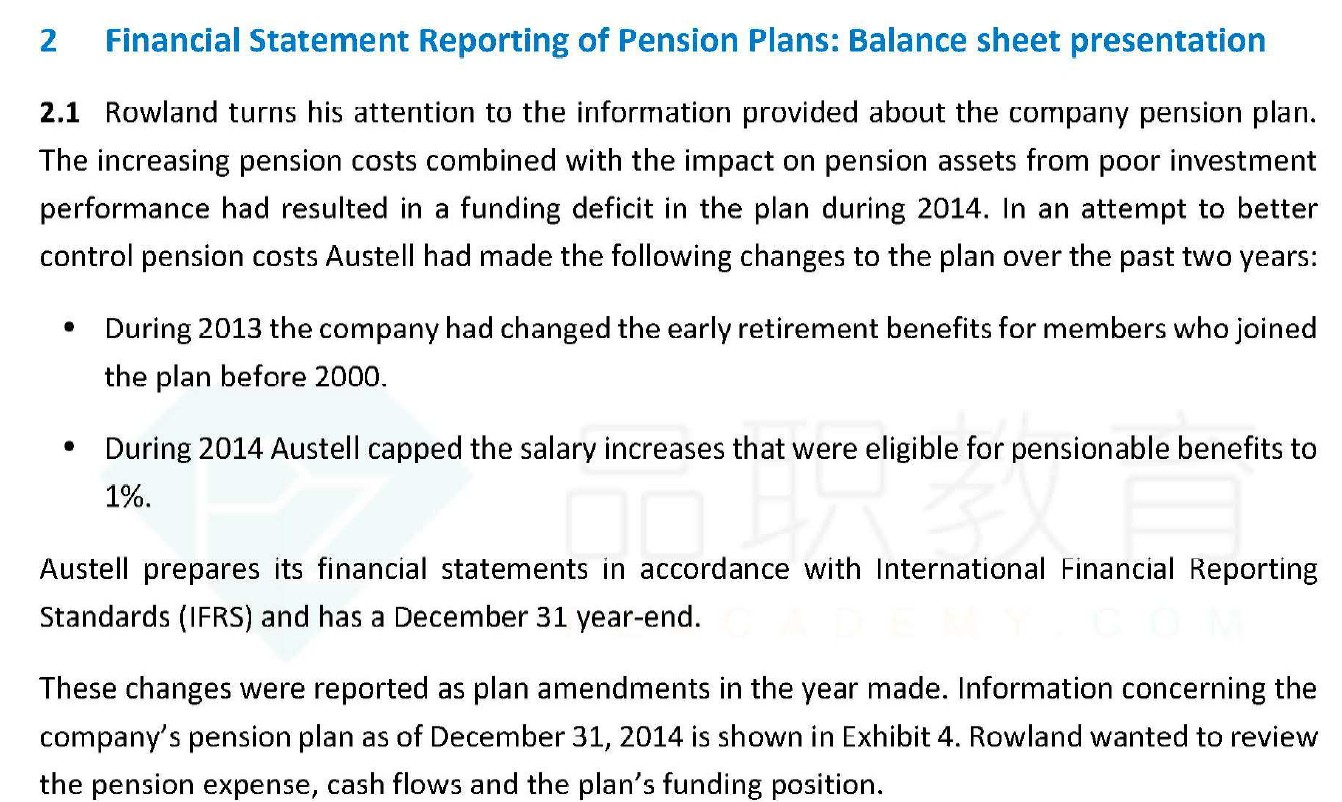

第二个问题:

这道题目如果按照fund asset 的BASE法则,注意加上employee compensation,就很容易做出来了。

但是如果用PBO的BASE法则,求出来答案是53.5,何老师虽然也讲到说也可以用PBO的BASE法则来算,,但是她没有实际计算。

请问下,怎么办?

这道题目老师您看下PPC视频,两倍速下,2:50分处。

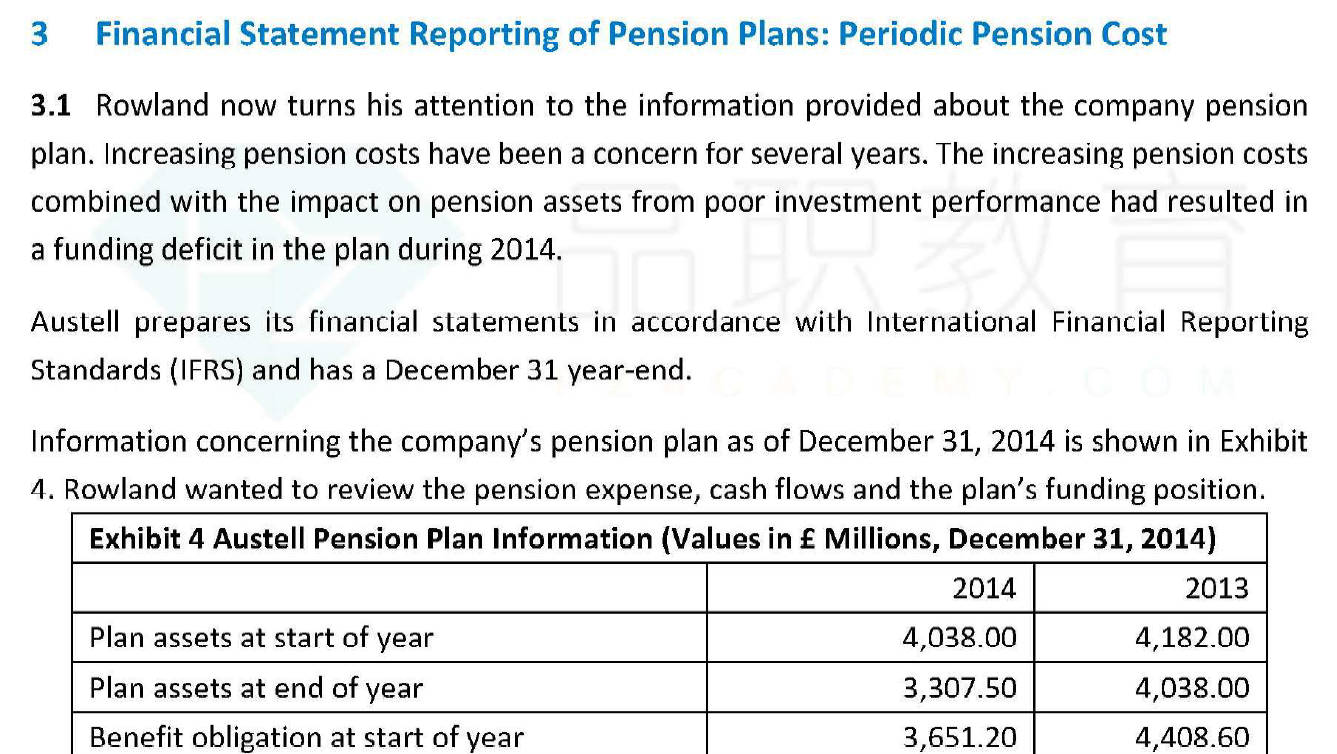

我对这里的actuarial G/L这一项总是不清楚。

何老师说,如果actual return 很低,那么相当于费用的抵减项低,会造成费用“上升”,(重点来了),何老师接着说“所以OCI会下降”

请问怎么理解这个OCI会下降?明明是费用上升,这部分计入OCI,为什么说是OCI会下降????

还是关于这个广义的actuarial G/L,在美国准则下,如果很小,直接丢OCI;如果“很大”,超过了corridor,那么就放OCI,同时amortize部分进入I/S表。

请教下:这里的“太大”,指的是成本太大,还是收益太大的概念?

比如何老师在经典题养老金的第一个视频中带我们回忆了这部分,他举了两个例子:

如果actual return是-450,就是成本增加;

如果actual return是+410,就是收益,作为成本的抵减项。

那么,我们在看最后两项 -A.L+A.G +actual return-E(R)中,是看这部分的绝对值大,所以就amortize到I/S,还是看这部分按照这些符号算出来的数字的数值的大小,如果正的很大,就amorti,如果负的,就不用amorti?

这里符号搞的真的很乱。。。