老师,请教下,框出来的两部分。

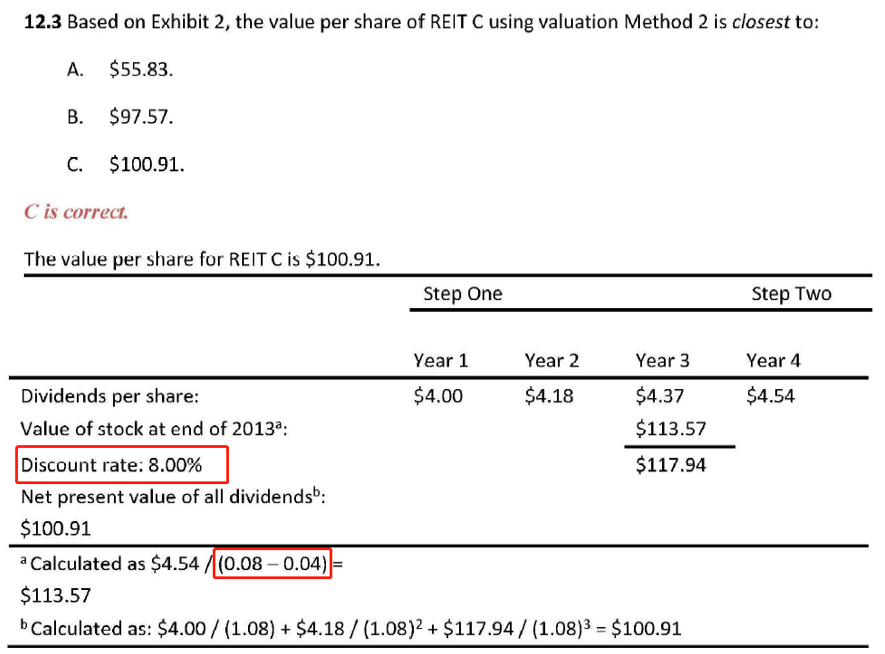

对DCF 第二阶段的这个0.08-0.04,有点明白,但是不确定。

对最终discount rate为什么用8%,没有充分理解。

请求老师帮忙讲下怎么理解?

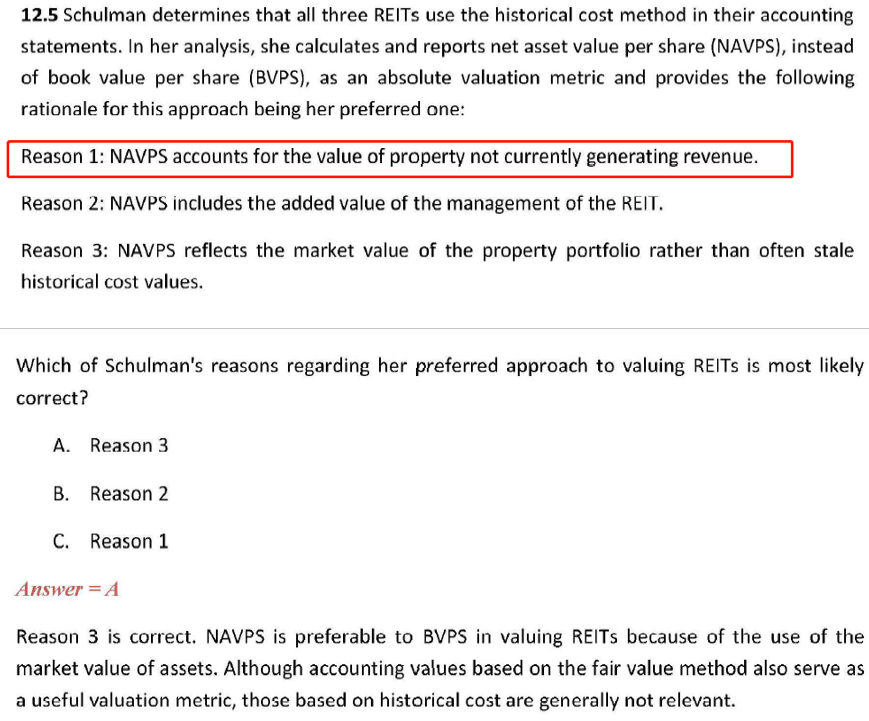

老师,对于reason 1,您听下李老师讲的,很乱很乱很乱,不知所云,也没明白他到底讲什么知识点,为什么这样?

能否帮忙再通俗地讲讲。谢谢老师。

韩韩_品职助教 · 2019年04月17日

NAVPS法呢,就是我们基于private equity real estate中的direct capitalization method来做的,第一步就是计算出来NAV,也就是cash NOI/ assumed cap rate, 其中cash NOI 呢,就是在NOI基础上调整了non-cash rents和acquisition等影响,那么NOI又是怎么计算的,是不是在100%都租出去的情况下,减去vacancy and collection loss, 就是把空置的那部分是排除掉,没有包含进来的。所以A选项说,NAVPS包含了那些没有产生revenue的property value,这个就是不对的。

韩韩_品职助教 · 2019年04月16日

对于REITs估值,这里用的是dividend discount model, 股利折现模型。

首先理解一下基本的DCF方法哈,DCF方法不是用cap rate来折现的,我们说折现率都是投资者的要求收益率,所以是用discount rate, cap rate只用于一阶段的direct capitalization method, 其实一阶段的我们也可以用最原始的方法来折现,NOI1/(1+r)+NOI2/(1+r)^2+NOI3/(1+r)^3+NOIn/(1+r)^n,用数学公式推导之后,是NOI/(r-g),这里在房地产投资当中给r-g起了个单独的名字,就叫做cap rate。不管是一阶段还是二阶段,我们估值的核心都是把未来现金流折现,在房地产中,未来现金流是NOI,在Equity中,未来现金流可能是dividend,或者FCFF,或者FCFE,但是不管是哪一种现金流,基本的原理都是一样的。我们这里估值的产品是REITs,它也是股票的一种,所以分母用了dividend, 分子的折现率就需要用discount rate, 而不是cap rate. 在第二阶段中,就是用discount rate-growth rate。