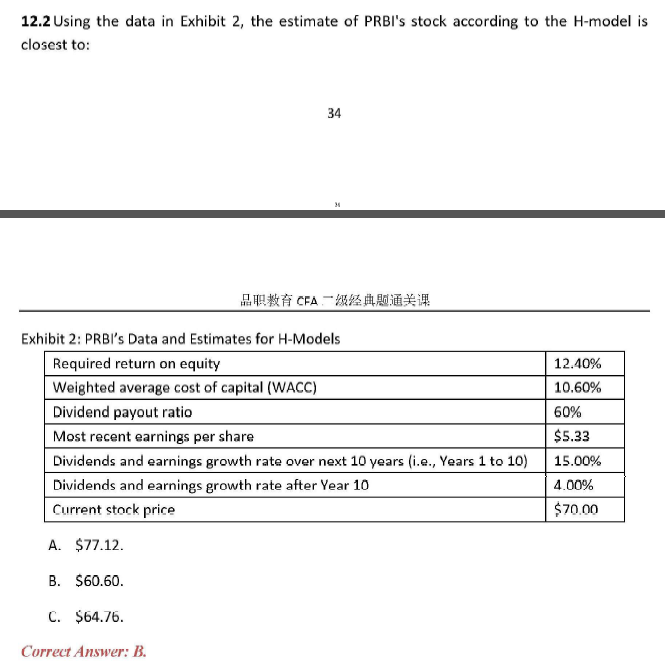

老师,这个题目算出来是60.53。

算是在误差范围内吗?

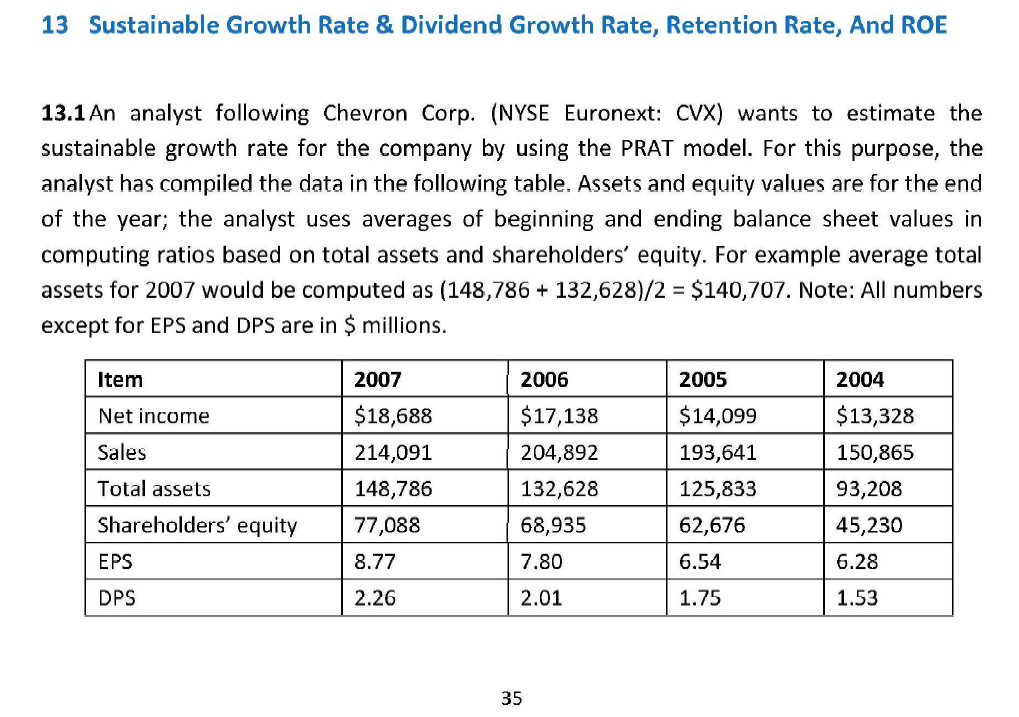

老师,这道题目我如果直接计算2017年的,

g=NI/Equity * 平均的retention rare,最后求出来是19.026%,然后选了个最相近的A,好像也能做对。。。

但是这样是不是不行的?

如果考试时候这样取巧做题目,可不可以?

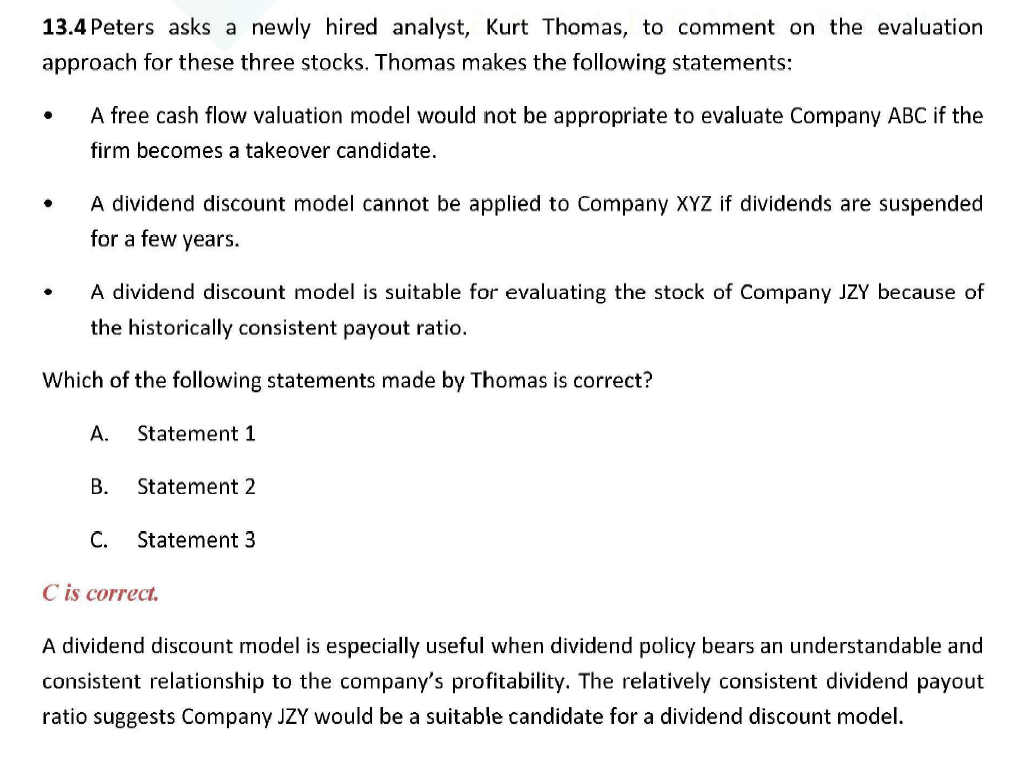

这道题目有几个小细节想请教,分别是关于三个statement

关于第一个statement:

takeover candidate的意思,我理解是被收购的对象。李老师讲课直接说为了“controling”,也就是控股情况。

请教下怎么理解,是不是两种理解都一样?

然后,哪一种方法是不能用于takeover candidate的情形来着?

关于第三个statement:

我不太明白这个historically consistent

我理解DDM 是“未来”现金流折现,适合“未来”分红预期稳定的估值案例。

我认为关键是“未来”

这里强调的却是“historically”,但并未说未来如何。

为什么可以用DDM?